理财麒谈 | 个人保险——财富管理中的“贴身保镖”

理财麒谈

第八集财富保护:债务累累,您雇“贴身保镖”了吗?

撰稿:Jeffrey Liu 刘梦麒

主持:Jeffrey Liu 刘梦麒

视频编辑:Blair Sun 以诺

制作统筹:Owen Yuan 袁文

人生更多的是管理风险,而不是逃避风险。绝大多数人不喜欢谈论生老病死,天灾人祸,而这恰恰是每个家庭都可能会遇到的。在财富管理的领域中,不管是创造财富还是传承财富,都必须讨论客户可能面临的风险,从而寻找管理风险的最佳途径。财富管理的本质就是风险管理。

前几期,我们探讨了关于(财富创造)的主题,包括资产类别,投资策略,和投资结构等。这一期,我们来主要探讨一下(财富保护)中的一些工具——个人保险。

提到保险,我相信大家都不会陌生。就在去年12月中旬,一场突如其来的冰雹把墨尔本东区许多车辆砸成了麻子脸。如果您的车险里已经涵盖了冰雹灾害,那么根本不用担心高额的修理费。

买汽车保险,对绝大多数开车的人来说再正常不过了,因为担心车出事故,造成经济损失。那么对于我们自己呢?

假如人生是一场旅程,如何把因您自身出“事故”而造成的经济损失或者情感损失降到最低呢?您本身创造财富的能力,不就是更大一笔财富么? 不是更需要保护么?

当您非常努力工作,为自己和家人,赚钱,贷款,买房,创造美好生活,但是无论您多么的努力,生活中有些事情仍是在我们可掌控范围以外的,比如说,严重的疾病,事故,伤残甚至是死亡。 当出现这些风险的时候,假如没有一个后备计划, 就有可能陷入经济困难当中,不仅面临巨额医疗费用,没钱让小孩上学,甚至会因为没有收入,不能偿还房屋贷款,被迫卖房。

就在2018年初, 根据澳洲统计局调查显示,澳洲的家庭债务收入比达到近200%。简单来说,200%的家庭债务收入比,就意味着每个月的收入是$100,而需要偿还$200的债务。这也预示着,假如这个家庭的经济支柱失去赚钱的能力时,很有可能就无法偿还债务,而被迫变卖自己心爱的充满美好回忆的房产。

当您有一个后备方案时, 就可内心有平安,免去不必要的经济担忧,也可以专注于更重要的事,比如尽快康复和维持家庭的安稳。

那么,在绝大多数人都负债累累的情形下,如何选择适合自己的保险呢?今天我就简单分享一下我经常会被问到的一些方面。

澳洲的个人保险真的会给钱么?

澳洲保险业务是一个相当成熟,受法律保护的行业。保险业每年都会给受保人上亿,甚至上十亿澳币的赔偿。以下数据只是澳洲其中一家保险公司TAL在2016年一年里的所赔偿受保人的金额14亿澳元,帮助了23,000个受保人和他们的家庭,约等于每周给受保人2600万澳元。

澳洲的个人保险可以返钱么?

澳洲保险业一般是消费型保险,价值是提供一个安全网的作用,减少意外时的损失。就像车险一样。你保哪辆车,交多少时间的保费,就保多久。中间如果那辆车没有出任何事故,保费是不退的,因为提供了那个时间段的安全保障。因为有一些客户会问,“如果没出意外,那我的保险费不是白交了?”

很多人是因为容易把财富保护和财富创造混为一谈,并没有清楚每个的作用和价值。以前澳洲会有投资型保险,但后来由于其局限性,暂时退出“历史舞台”,现在投资就是投资,保险就是保险。 最好的建议,两个方面都规划一下,有投资,也有保护,进可攻,退可守。

我有medicare, 还有私人保险。

我还需要个人保险吗?它们有什么区别?

澳洲个人保险不同于medicare 和 私人保险。简单来说,medicare和私人保险都只是在特定的医疗事件中,帮助人们,报销一定的医疗费用。而个人保险是直接给你一笔钱或者现金流, 这笔收入,不仅可以包含所有的医疗所需的费用,还可以包括还完贷款,建立子女的上学基金,请护工,生活费等。只要按照自己的情况,都可以调整保额来完成这个后备计划。

我每年都交保费,但到现在也不知道它们保的是什么?

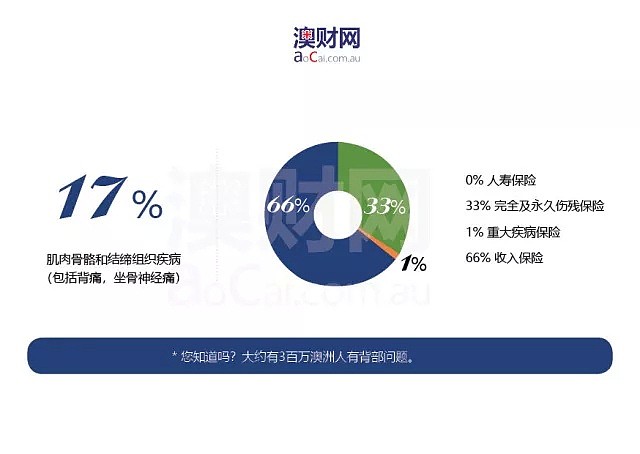

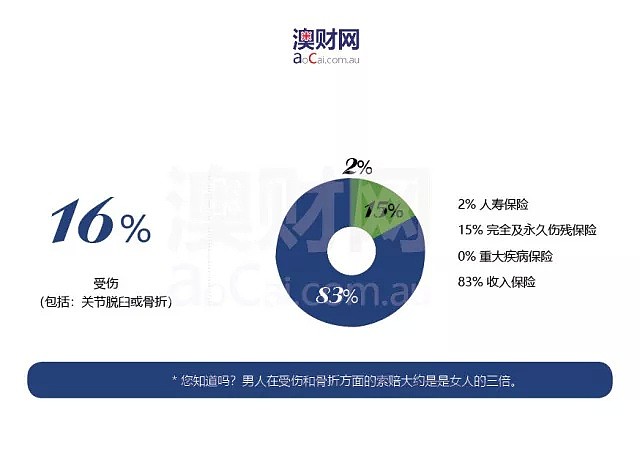

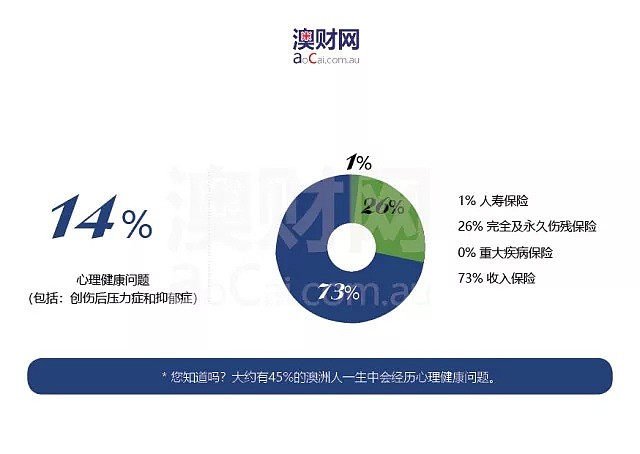

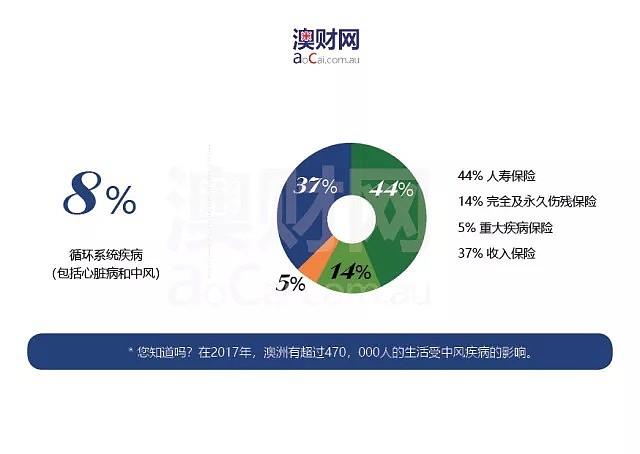

澳洲保险其实有两大类:一类是传统型的保险,每种保险保不同的情况包括:

1.人寿保险(Life): 当受保人身患绝症或不幸离世时,受益人将按照保额获得一笔一次性款项。

2.完全及永久伤残保险(TPD):如果受保人幸存,但因事故导致完全或永久伤残,受保人将获得一笔一次性款项,得到经济帮助。

3.重大疾病保险(Critical Illness): 如果受保人遭受了一种重大疾病,比如说像癌症、心脏病、中风等,受保人将会得到一笔一次性款项,得到经济援助。

就在今年三月份,在第十三届全国人大一次会议回答记者提问时,就连中华人民共和国总理李克强都语重心长的说:

“ 病来如山倒,我们要运用大病保险的多种制度,不能让一个人患大病,全家都倒下。”

这里的大病保险在澳洲指的就是重大疾病保险,不同保险公司的 “重疾险” 叫法可能会不一样,例如:critical illness, trauma, living, 或者Crisis等。

4.收入保险(Income protection): 如果受保人因疾病或受伤而无法上班,受保人仍可以获得收入,有的甚至高达目前收入的80%,包含5%用于养老金积累。和前三个不一样的是,收入保险通常会有个等待期,和收益期,而且保费一般可以退税。

另外一类叫做Severity based insurance, 这类保险结合了传统型的Life/TPD/Critical Illness这三个保险变成一个保险,覆盖范围更广,并且按照健康事件的严重程度给与经济赔偿和帮助受保人度过难关。

这两类,都有自己的特点,不同的职业的受保人可能适合不同的保险,千万不要因为那个便宜就买哪个。 因为假如您看的是价格而不是保险本身的条款的话,有可能到了需要理赔的时候,无法拿到赔偿金。

我想要的保险太贵,买不起怎么办?

买不起保险,是因为没有找到平衡点。

只要您愿意有个后备计划, 总能找到一个平衡点。个人保险的目的,不是投资,不是保的越多越好,而是把风险转移给保险公司来承担。您不需要花超出自己可承受范围的钱,来保自己不需要的保额。

那接下来,我们就谈一下很多人比较关心的保费的问题。其实有很多因素影响着保费。有一些是不能去调整的,比如受保人的健康和吸烟状况对保费的影响就很难改变。比如说年龄越大买保险就越贵,吸烟的比不吸烟的要贵,再或者身体之前有病例,比如做过手术,检查出来有潜在疾病,家族病史,这些都会对保险费用有影响。好的情况,保险公司可能会加loading批准保险, 严重的话,可能就会拒保,或者拒保部分的情况。 但有些因素是可以适度调整的来影响保费的大小的,比如保额大小、保费结构、和保险种类的选择。

有的客户想要减少自己现金流的压力,是可以用养老金super买保险的,比如life、TPD、Income Protection。 一旦出现意外,钱会先打给您的super,然后super trustee再来打到您的个人账户。有些保险是必须用养老金以外的钱买的,像重大疾病保险,因为这重大疾病的保额一般不能满足养老金Super里的condition of release。

现在,大家应该对澳洲的保险体系有个比较初步的认识了。当然,我们永远希望身体健康,平平安安。但当有需要的时候,这个后备计划就能够给我们以及家庭提供必要的保障。

我很喜欢用这个比喻来跟我的朋友们解释保险的作用:保险就像是您顾的一个属于自己的贴身保镖,雇保镖的目的不是希望有人来找茬,而是当有事情的时候,贴身保镖可以发挥作用,保护自己,降低损失,而保费就相当于给保镖的工资了。另外,一般来说,澳洲的“贴身保镖”都是“24/7, 全球保护”的。

最后,未雨绸缪,及早计划,应该是每一个负责任的成年必须做的事情。

做保险规划时,有两个“一定”一定要记住:

一定要“越早规划越好”,因为年纪越大,保费越贵。

一定要“越健康时规划越好”,因为当您检查出来有任何潜在疾病风险的时候,有可能已经是买不到了。

对于不同状态的人,保险规划的方法都不一样,最好拥有属于自己的理财顾问。

不但在规划的时候可以选择最适合自己的产品,在赔偿的时候也有一个代表自己的理财师帮您把赔偿金支票拿到手。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64