喝了那么多可口可乐,你真的懂它吗?

可口可乐公司作为市场营销最为成功的公司之一,它的名号相信已经不容置喙。在生产过程中,出于运输成本的考量,可口可乐公司选择向全球所有分销低点运输原液,并在当地装瓶厂罐装,再推向批发商和消费者。

太古和中粮两家装瓶公司在中国“两分天下”;而Coca-Cola Amatil(下文简称为CCA,ASX:CCL)则独霸澳洲。

CCA这家装瓶厂实力不容小觑,它位列澳洲企业前百强,目前市值高达72.5亿澳元。在经营地区上,除澳洲外,CCA还负责新西兰、斐济、印度尼西亚地区的装瓶业务。从渠道来看,不仅Woolworths和Coles这样的大型超市列有CCA产品,便利店、杂货铺、自动贩卖机、餐厅等也不乏它们的身影。

在业务范围上,CCA不仅负责可乐等碳酸饮料的罐装,还负责销售瓶装水、功能饮料、果汁,又涉猎酒和食品。今年九月,CCA收购了康普茶品牌MOJO,开启全新产品线;不久前,CCA与可口可乐公司达成共识,将收购澳洲饮品集团Made Group 45%的股权,在果汁领域进一步拓展。

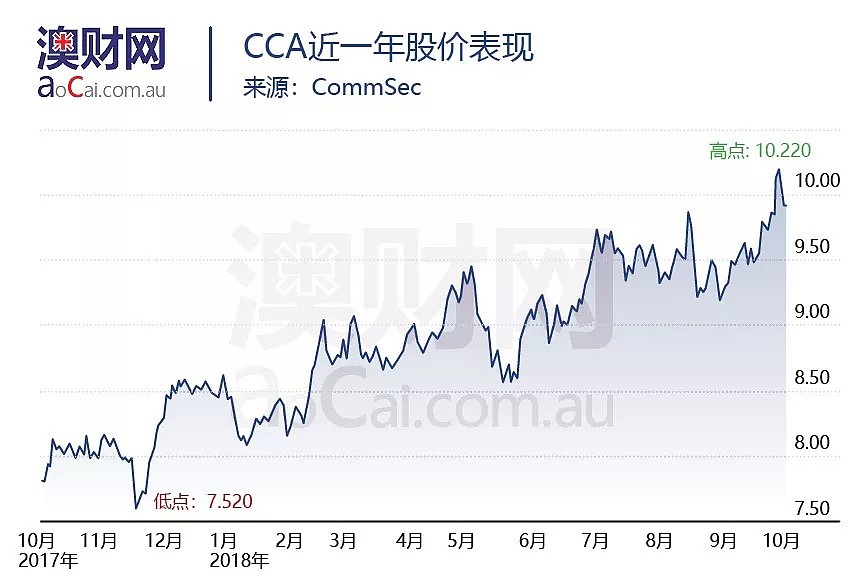

然而,这样一个地位难以撼动的饮料巨头,前几年却负面消息不断,股价表现也随之一蹶不振,CCA的股价在2017年十一月达到十年最低点7.52澳元。好在CCA的各项战略调整直击公司痛点,近期开始奏效。从2018年以来,股价稳步抬升,有望站稳每股10澳元。

“收购”和“创新”双向驱动产品走向“健康”

如今CCA面临的最大挑战在于消费趋势的转变。健康消费趋势愈发明显,有不少消费者认为碳酸饮料是导致肥胖的主要原因,饮料市场受到不小的冲击。在澳大利亚饮料委员会(Australian Beverages Council)倡导下,CCA承诺将在2025年之前减少全品类饮品20%的含糖量。更有甚者,有政党提出在澳洲施行“糖税”以减少含糖饮料的消费。那么“饮料巨头”CCA如何转型,应对“健康”需求?

收购“健康”饮料品牌是CCA的制胜法宝。

十月初,CCA和可口可乐公司达成一致,将成立合资公司,收购澳洲饮料生产商Made Group 45%的股份。收购完成之后,Made Group仍将独立运营。不同的是,CCA期望利用丰富的行业经验、庞大的客户群体和四通八达的分销网络,为Made Group饮品销量带来全新增量。

Made Group从2005年开始运营,这个相对“年轻”的生产商凭借健康理念,打造了不少为人熟知的品牌——椰子水Cocobella、果汁Impressed、酸奶Rocky Farms和冷泡咖啡Schnabs。此次收购不仅扩充了旗下椰子水、果汁和咖啡产品线,酸奶的加入将打开CCA在澳的一片新天地。

时间再往前推,仅在一个月前,CCA刚刚全资收购澳洲Organic & Raw旗下的康普茶MOJO。康普茶是一种经过共生菌和糖共同发酵制成的茶饮,味道酸甜,更能打动消费者的是它含糖量低,且对肠道有益。

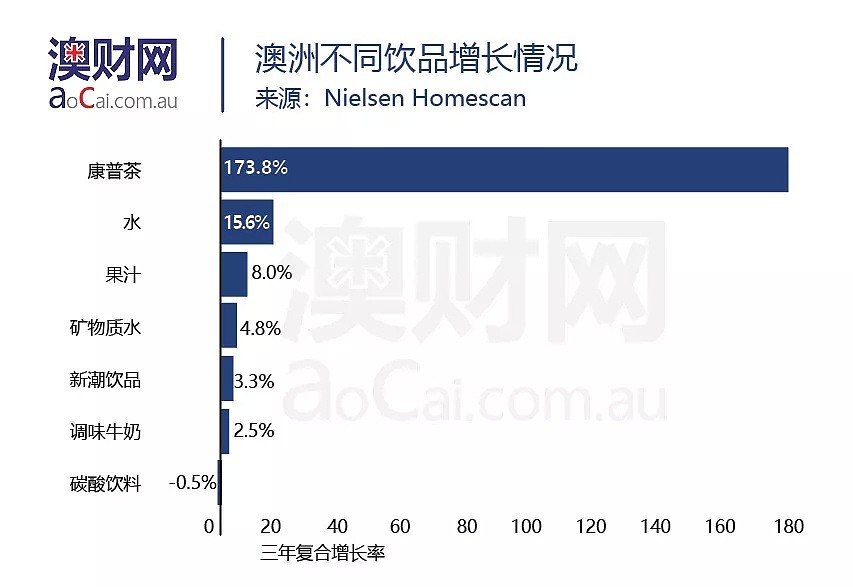

敢问如今有谁不会为“健康”和“低糖”买单?随着健康的消费观念深入人心,加上糖税炒得火热,澳洲碳酸饮料的消费日趋下降。Nielsen Homescan的数据显示,碳酸饮料近三年复合减少0.5%;而与之形成鲜明对比的是,康普茶的销售额在三年内复合增长了174%。因此,CCA此举收购也赶上了潮流,一来将火遍全球的康普茶纳入麾下,二来可在碳酸饮料之外增加收入来源。

除了收购新品牌,CCA也在想方设法创新现有品牌。零度可口可乐无疑是集团顺应健康潮流,成功推出的产品之一。今年六月,CCA又在澳洲推出橙味无糖可乐,“无糖”和“水果”这两个元素无疑是想让消费者联想至“健康”的概念。

海外扩张脚步不停

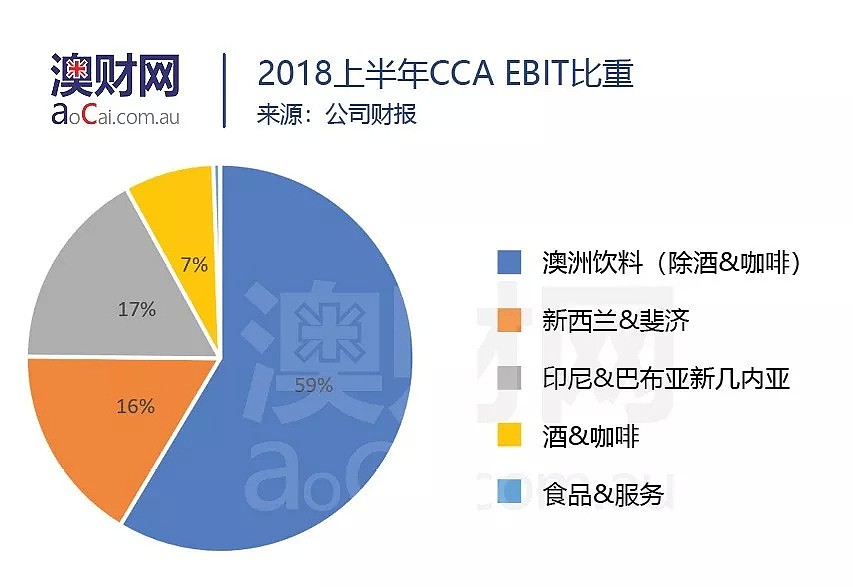

澳洲毋庸置疑是CCA的主要战场,贡献约60%的息税前利润(EBIT),但是CCA也积极海外扩张——同时发展新西兰和斐济市场,近两年又大力发展印尼地区业务。

2015年,CCA投资了5亿美元建设印度尼西亚装瓶厂(CCAI),加速扩张生产,建设仓库,投放更多冰柜。加上之前累计投资的12亿美元,CCA已在印度尼西亚市场花下血本。可口可乐公司首席执行官Muhtar Kent表示,印尼市场正飞速发展,这5亿美元的投资有望让可口可乐搭上印尼市场腾飞的顺风车。

CCA在印尼的推广策略也由小众推向大众市场。CCA希望可在印尼全面铺开产品,以亲民的价格使得当地人群有能力消费饮品,打造品牌影响力,增加客户忠诚度。CCA在2018半年报中提出印尼区目标——在2023年之前,息税前利润率(EBIT margin)达到10%;成本增长需低于通胀。

根据CCA的2018半年财报,尽管新西兰和斐济增长可观,但是澳洲和印尼难敌市场疲软,快消品消费呈下降趋势,导致整体EBIT下降5%。

生活水平的提高必然带来休闲娱乐消费增多,快消品消费受到挤压,CCA无法改变消费趋势,只能改变应对策略。“开源”和“节流”无非是老生常谈的两个方向。在澳洲,CCA开展Accelerated Growth Plan,将节省的成本投入生产。

2017年CCA通过优化成本累计节省了2亿澳元,并用这些节省的开支增强销售执行,促进销量。在印尼地区,CCA仍处于前期探索阶段,旨在打开产品出厂到消费者的通路(route-to-market),因此短期利润下降也是情有可原。

将科技融入可乐

CCA常被评论过于依赖成熟的碳酸饮料业务。根据IBIS World数据,2017年,在行业平均收入小幅增长的情况下,CCA这样巨头反而下降。如何突破其现有桎梏,为这样一个成熟公司新增收入来源——CCA的答案是科技。

十年前,CCA的部分仓库已经实现包裹分拣自动化,极大节省成本并提高效率。仓库自动化的成功促使CCA在自动化道路上不断探索。2017年,CCA已投资1.65亿澳元,用自动化技术改进昆士兰州的供应链管理,降低人力成本,减少原材料消耗,改进质量管控。今年年底,CCA的新西兰子公司将在订单配送分拣上运用自动化技术。

今年四月,CCA还启动了创业孵化器项目Amatil X,为初创项目提供数十万支持资金,并提供技术指导;作为回报,CCA要求取得项目15%的股权。Amatil X旨在让CCA跳出舒适圈,在饮料之外寻求全新收入来源。当然,如果项目能与现有业务结合,那么对CCA来说是锦上添花,例如,CCA想通过Amatil X寻觅全新订购平台和供应链技术,以满足客户需求。

未来展望

健康的消费趋势是CCA当前面临的最大挑战。对此,CCA选择顺应潮流,收购健康品牌,将健康元素融入现有品牌,加上海外扩张和科技助力,CCA正从多个方面迎战。

得益于CCA直击公司痛点的改进策略,从2017年底开始,CCA股票价格整体呈现复苏的趋势。笔者认为,CCA这样一个成熟的传统行业公司转型不易,但是只要它在正确的轨道上运行,效果会逐渐显露,股价回升只是时间问题。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64