深度剖析今年澳洲IPO投资规律——告诉你一个不一样的“打新股”

在广大中国股民心中,一直有一块“圣地”,那就是申购在上交所和深交所首次公开募集资金(IPO)的“新股”,俗称打新股。

具体来说,打新股是指参与新股申购,而散户想要申购中国证券市场IPO首日的股票还需要经历一轮类似抽签的过程,这是因为往往申购新股的人数很多,资金额度远远超出了新上市公司募集的资金,所以需要用随机的方式在所有申购的资金中分配股份,以保证申购的公平性。

由于打新股在投资市场里是一种相对风险较低、回报较大的投资,2016年开始股市行情疲软,相对于炒股的收益,打新几乎是十拿九稳的。一般情况下,新股发行的市盈率不会超过23倍,远低于行业平均水平,所以新股发行后有很大的盈利空间;并且新股发行后都会有一波炒作行情,所以投资者一旦申购成功,收益十分可观。

那么在澳洲股票交易所,对于澳洲投资者来说有没有类似于中国“打新股”这样的投资传统呢?当然也是有的,但两者却相去甚远。

澳洲新股市场行情究竟如何?

笔者在接下来的文章中将会对2018年以来在澳交所(ASX)IPO的股票进行统计数据分析,为投资者们呈现一个更加客观、精准的澳洲IPO投资剖面。

在进入正文前,有两点前提需要提及,第一,澳大利亚资本市场是整个亚太地区高度发达的资本市场之一,拥有稳定、透明、高效的金融监管体系,市场参与者也以机构投资者和股票经纪公司为主;其次,澳交所的首次公开募股(IPO)的股票通常很难购买到,开盘日的报价过程一般都很短,而且大多数股票都提前为机构投资者们保留,但并不意味着个人投资者的IPO投资困难重重,因为IPO股票的增值过程往往会在二级市场中持续。

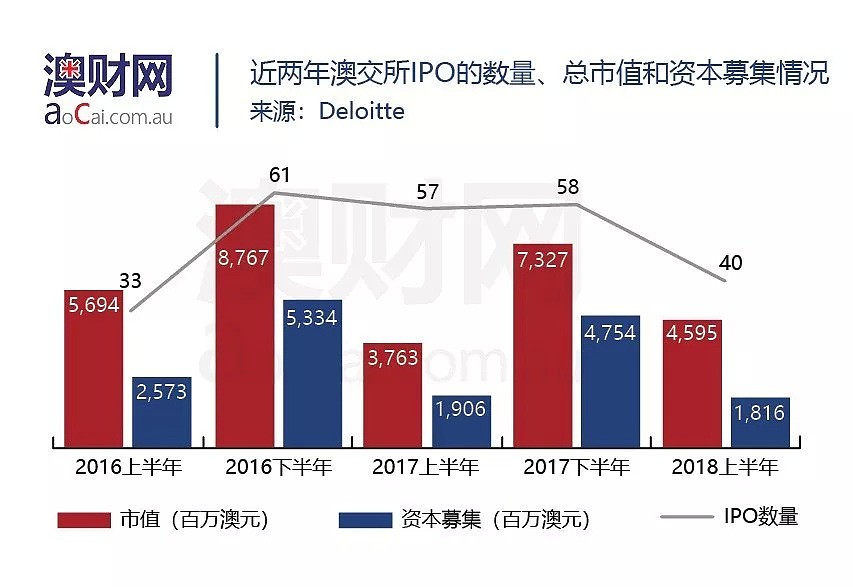

2017年是自金融危机以来,全球完成首次公开募股(IPO)数量最多的一年,然而今年的上半年,这一势头并没有在澳洲资本市场上延续。截止10月,澳洲证券交易所(ASX)一共完成了84家公司的IPO,而从个股截止10月24日的回报率来看,仅有25家公司的投资回报为正数,占到今年所有IPO股票的29.7%,这也意味着,如果投资者在IPO的第一天就买入股票,那么这一笔投资有70%的概率会亏损。为了使数据更加有比较性,接下来的分析将聚焦于2018年上半年,即截止6月30日。

低迷的市场活动,IPO以小盘股为主

对比前两年,2018年上半年澳交所IPO活动水平并不高,在6个月的时间内共进行了40次IPO,而去年同期为57次。而这些IPO一共募集到了18亿澳元的资金。

从大层面看,一方面一些大型公司的上市计划被推迟,例如非银行贷款机构Latitude Financial Services和Firetrail,以及由于贷款条款违规而被澳大利亚证券投资委员会(ASIC)叫停的Prospa Group。

另一方面,投资者的谨慎情绪继续主导着澳大利亚的资本市场,同期的S&P/ASX 200指数证明了这一点,在2018年上半年仅上涨了2%。宏观层面的因素还是聚焦到全球经济格局的变革,特别是澳大利亚最大的贸易伙伴—中国与美国之间的贸易紧张局势升级。

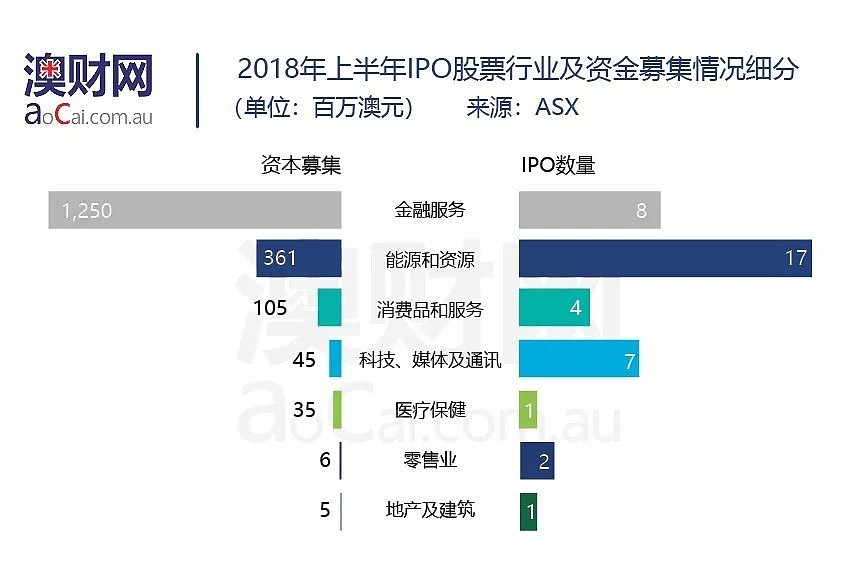

具体来看,在今年上半年完成IPO的40家公司中,其中17家是能源和资源类公司,虽然数量上能源或资源公司占到近一半,但大多数都是小盘股,总募集资金还不到4亿澳元。

相反,8家完成上市的金融服务公司一共募集到了12.5亿澳元的资金。剩下的上市公司分别来自于消费品和服务行业、TMT行业、医疗保健行业、零售行业和地产行业。截止10月为止,这些上半年完成上市的股票的加权平均投资回报率为-1.5%。

表现最好的是一家英国的资源发展和勘探公司Adriatic Metals PLC (市值约为6147万澳元),截止10月24日,其股票凭借两个在欧洲的勘探项目的优秀表现增长了135%。

小盘股占到上半年上市公司的75%,总市值为7.64亿澳元,一共募集到2.7亿澳元的资金。在大环境不那么乐观的情况下,大型公司往往都会推迟IPO计划,因为股价很容易受到整体大盘走势的影响,从而偏离股票的实际价值。

但对于小盘股,尤其是能源和资源行业的公司来说,IPO是他们募集资金的关键,甚至影响到业务的正常进行。以勘探公司为例,在IPO之前,他们能出具的只有初步勘探报告,对资源的储备有一个大概的估计,只有顺利进行IPO融资,他们才有资金进行深入的勘探工作。

IPO中的行业表现——消费品及服务业受青睐

2018年上半年IPO新股的加权回报率为-1.5%,同期的ASX指数上涨2%。其中,消费品和服务公司的综合市场表现明显优于市场,不论是在IPO当日,还是截至6月30日的市场表现。其次是TMT行业,即科技、媒体和电信行业,收益率达21.6%。而其他行业均录得负面表现,零售行业的下跌尤其明显。

具体来看,在消费品和服务公司中,Elixinol Global(ASX:EXL)的表现尤为突出,其股东上半年获得了45%的回报增长。作为一只工业大麻股票,Elixinol寻求成为一家差异化经营的及行业主导的大麻公司,其工业大麻业务主要包括大麻籽有机食品、CBD麻油的提取等。

当然,一部分的增长是来源于投资者们对该领域股票的追高情绪,特别是当Cann集团(ASX:CAN)在2017年中股票回报达到近6倍之多,投资者们对大麻行业的乐观情绪不言而喻。

在IPO投资之前,哪些技巧必须掌握?

通常来说,IPO是一部分PE和VC的最佳退出途径,也是机构投资者们最佳的进入途径。IPO市场可以成为创造财富的来源,也可以成为投资失利的一个教训。所有的IPO投资都是有风险的,没有保证不破发(指上市首日即跌破发行价)的股票。那么个人投资者在进行IPO投资时应该了解哪些技巧呢?

首先,阅读招股说明书是进行IPO投资的首要步骤也是必须步骤。当然招股说明书并不是那么通俗易懂的,但其中包含的公司财务信息和行业信息是最为可靠的参考。例如公司的过往盈利情况和未来预测,目前的资产负债表和股权结构表,这些报表中的信息很大程度为新股未来的走向提供了预测基础。很多投资者往往忽略了这一步,而是盲目的投资热门行业中的热门股。

其次,了解公司及其经营环境。澳交所上市的公司中很大一部分是小盘股,不同于中国的是,澳洲的小盘股当中很多甚至都还没有开始盈利(即净利润为负数),例如矿业勘探公司和新兴技术公司。所以,了解公司未来的商业化发展途径和其面临的主要风险就尤其关键了。评估公司的技巧有很多,定性来看可以关注执行团队的经历,他们在行业中经验丰富吗?管理团队是否有足够的深度;定量来看可以关注市场份额、行业增长预测等。

最后,股权结构也是非常值得注意的一点。通常来讲,IPO作为一些PE&VC的退出策略,通常在IPO后股权结构的变化会很大,那么董事会的持股情况如何?高管团队拥有多少股票?他们的股权激励政策是短期的还是长期的?例如期权计划或是长期托管计划。一般来说,中长期的期权激励政策是最为适合的,这也代表着公司的整个管理团队对股票的未来发展非常看好。另一方面,如果在IPO中过度发行股票可能会稀释现有股东的股权份额,进而影响组织的每股收益和股本回报。

总体而言,普通公司过渡到上市公司,IPO会为其增加多一层的风险。正如前文中提到的,并不是所有的公司在IPO之后都能够获得资本市场的认可。因此,在进行IPO投资时,需要研究公司财务状况、商业模式和行业潜力,综合比较以形成一个较为合理的估值看法。当然,如果投资者希望活跃在IPO市场中的话,一个靠谱的股票经纪商是必备的,因为机构投资者往往比个人投资者能够获得更多的IPO股票配额,同时还能提供较为全面的投资报告。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64