疯狂的黄金!(组图)

全球避险情绪高升,金价猛涨,黄金已然成了市场大赢家。

8月8日,COMEX 12月黄金期货收涨35.40美元,涨幅2.4%,创6月20日以来最大单日涨幅,报1519.60美元/盎司,创2013年以来主力合约收盘新高。

在高盛分析师看来,1500美元只是起点,黄金的涨势还未到头,未来会涨至1600美元。

01

今年来黄金上涨近20%

本月以来,黄金已经累计上涨了5.2%,今年以来的涨幅更是接近20%。

特别是从今年5月底起,2个多月的时间里,黄金的价格不断突破1300美元关口、1400美元关口、1500美元关口。

当时,在美联储降息预期增加、贸易摩擦持续、地缘政治紧张等多方面背景影响下,黄金启动了一波久违的强势上涨。

进入8月,随着美联储降息落定、汇率的波动加剧等,金价更是直接从1426美元逼近1520美元,暴涨超90美元,创下自2013年1月中旬以来的最高价。

02

全球央行都在狂买黄金

8月7日,中国央行公布最新数据显示,截至7月底,中国黄金储备达到6226万盎司,较前一个月环比增32万盎司,这也是中国央行连续第8个月增持黄金储备。

不只是中国央行,今年以来俄罗斯、土耳其等众多新兴市场国家央行外汇储备都在大幅增持黄金资产。

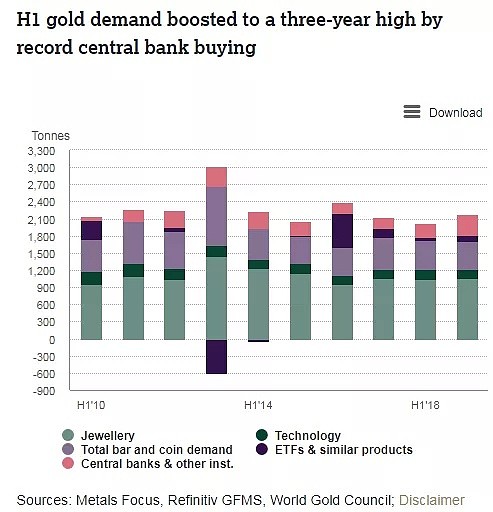

世界黄金协会报告显示,今年二季度各国央行购买了224.4吨黄金,整个上半年的购买量更是达到了374.1吨,该增幅也创下有统计数据以来全球官方黄金储备同期最大净增幅。

今年上半年,全球黄金需求同比增长8%至2181.7吨,为近三年同期新高,主要原因是央行对黄金创纪录的购买。这也被金融市场视为提振当前金价快速上涨的一大支撑。

世界黄金协会预计,在未来6至12个月,金融市场的不确定性和宽松的货币政策将可能支撑黄金投资的需求。

此外,讲黄金不得不提印度,因为要说对黄金的热爱,全世界几乎没有一个国家能与印度比。仅在今年5月,印度就进口了105.8吨黄金,4月和5月的进口量总和就达到了226.6吨,较去年同期增长了74%。

但近期金价的上涨,让印度人有点吃不消了。印度7月份黄金进口跌至三年多以来的最低水平,从去年同期的65.6吨下降69%至20.4吨。

03

大佬看多黄金继续上涨

虽然黄金已经暴涨,但众多机构依旧看好后市。

花旗(Citi)首席技术分析师Tom Fitzpatrick在最新的一份报告中表示,黄金市场相当健康,后市有望涨向1700美元/盎司。

高盛也认为,黄金还将继续上涨,将黄金未来三、六、十二个月的目标价,各上调125美元至1575、1600和1600美元/盎司。

与此同时,高盛还上调了黄金ETF的需求预期,从此前的300吨调至600吨。统计数据显示,黄金ETF的持仓已经来到了2013年4月以来的高位。

在高盛分析师看来,目前全球经济衰退暂时不会出现,但只要增长忧虑仍在,在ETF需求增长的驱动下,黄金就还有希望继续走高。

此前7月17日,全球最大对冲基金桥水的创始人、联席首席投资官和联席董事长达利欧(Ray Dalio)发表专栏文章,再次重申黄金将是“下一个范式切换后”(paradigm shift)的顶级投资选择,他长期都坚称黄金才是下一个“投资之王”。

此外,随着避险情绪升温,负收益率债券也卷土重来,目前全球负收益率债券总额已达到15万亿美元。知名债券基金经理人、DoubleLine Capital首席执行官冈拉克(Jeffrey Gundlach)认为,随着负收益率债券供应量迅速膨胀,黄金有进一步上行的空间。

04

金油比拉响“警报”

值得注意的是,与黄金相比,原油价格则出现了完全相反的走势。

在COMEX黄金价格一度升破1510美元之际,布伦特原油价格则跌破60美元/桶关口,并较4月下旬高点累计下跌逾25%,进入技术性“熊市”区域。

以最新的COMEX黄金期货价格与布伦特原油期货价格表现来看,金油比超过了26。一般而言,金油比走低的时候,表明全球经济情况基本比较平稳,而当金油比超过25,往往意味着全球经济总有不好的事情发生。

因为,金价通常与经济增长走势呈现负相关关系,而油价则与经济增长走势正相关,两者比值变大就意味着两者同时指向经济衰退。

兴业研究分析师付晓芸称,“处于高位的金油比反映当前市场的风险偏好较低,某种程度上进入了‘危机模式’。市场当前更偏好国债、黄金这样的防御性资产,而不是原油等高风险的资产。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64