史上最大IPO,全球最赚钱公司终于要上市了,这是你要知道的一切

沙特阿美终于要上市了。

11月3日周日,该公司宣布,将在利雅得当地的证券交易所上市。IPO定价、估值以及上市股票具体的发售份额还有待确定。

媒体援引消息人士称,沙特阿美公司将在沙特境内发行1%-2%的股份,筹集200亿-400亿美元的资金。

即将刷新全球IPO募资规模纪录的沙特阿美,从2016年起就有上市意向,但IPO计划被多次推迟。沙特王储此前一直坚持将沙特阿美的估值定在2万亿美元,目前看来,实际IPO的估值可能会在1.5万亿美元附近。

此前媒体报道称,沙特阿美计划令1%或2%的股份先在该国国内上市,再进行海外募资。不过沙特阿美周日称,目前还没有海外上市的计划。

01

沙特阿美是一家怎样的公司?

沙特阿美的前身其实是一家美国公司。

1938年,石油大亨洛克菲勒的标准石油拆分后的加州标准石油公司,通过子公司在沙特发现了可商业生产的油井。

1938年,加州石油公司在沙特发现了世界上最大的原油来源

1943年,子公司加州阿拉伯标准石油公司改称阿拉伯美国石油公司,也就是阿美石油公司(Aramco)。

1980年代,沙特政府收购了阿美石油公司,“国有化”后的阿美,也就是今天的沙特阿拉伯国家石油公司,不过“沙特阿美”的名字保留了下来。

02

沙特阿美的经营状况如何?

沙特阿美是目前是世界上探明储量最大的石油公司,拥有全世界最大的陆上油田和海上油田。沙特阿美贡献了全球约10%的原油供应,而沙特阿拉伯本身也是石油输出国组织(OPEC)最为核心的国家。

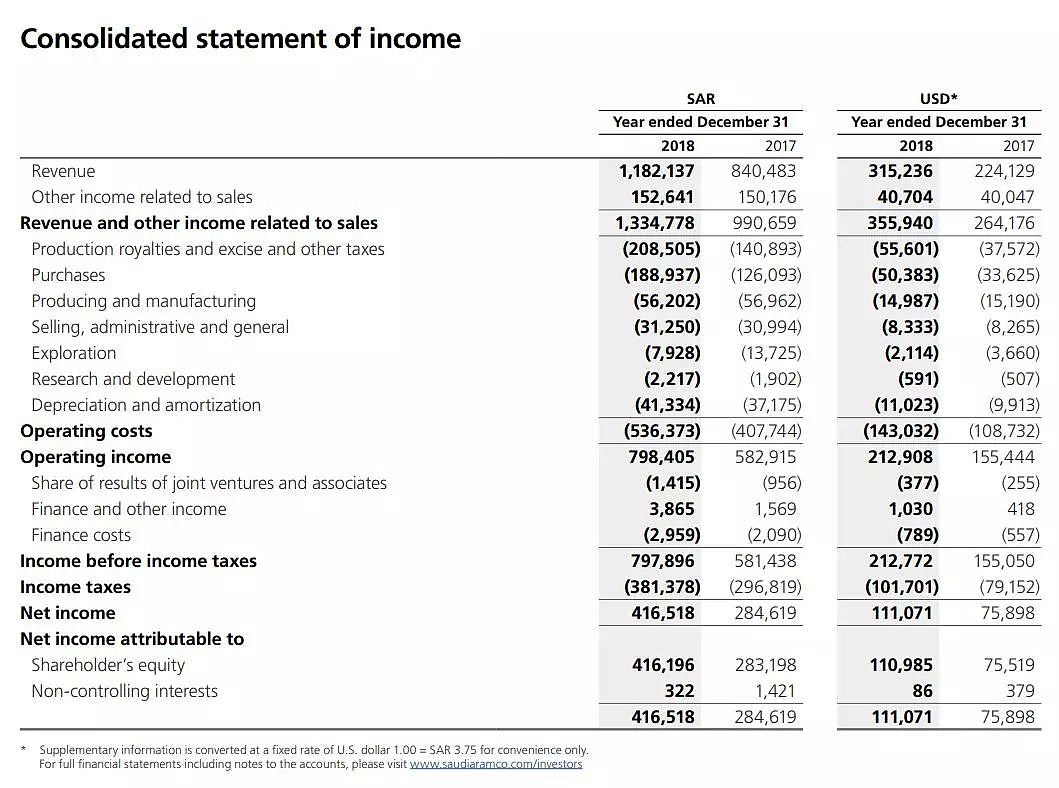

沙特阿美今年4月首次公布的财务信息显示,去年,该公司净利润高达1111亿美元,比全球五大石油巨头(埃克森美孚、荷兰皇家壳牌、英国石油BP、雪佛龙、道达尔)的利润之和还要高出36%,营收规模高达3560亿美元。

来源:沙特阿美2018年报

而且,沙特阿美在2018年的自由现金流约860亿美元,债务仅有270亿美元。

穆迪的统计显示,沙特阿美是欧洲、中东和非洲地区非金融公司中持有现金量最高的公司。不过沙特阿美同时也是沙特政府财政收入最主要的来源,严重的税负影响了阿美的盈利能力。

今年9月14日,沙特阿美的石油设施遇袭,令部分海外投资者对沙特保护石油基建设施的能力感到担忧。当时沙特受到也门胡塞武装的10架无人机袭击,日产量损失了570万桶,超过平日产量的50%。

不过沙特阿美董事长Yasir al-Rumayyan表示,袭击并未对公司的销量产生显著影响。今年1-9月,沙特阿美实现了680亿美元的利润,营收以及其他与销售相关的收入为2440亿美元。

03

沙特阿美为什么要上市?

沙特王储穆罕默德·本·萨勒曼

2014年油价大跌以来,沙特阿拉伯开始发展多元化经济,减少石油在经济中的占比。

顺应这一变革,沙特阿美也在实施多样化战略,计划到2030年,化学产品的年产量翻三倍至3400万吨。2016-2018年间,原油销售量在沙特阿美总销量中的占比分别为86.4%、56.7%和56.4%。

沙特阿美的上市,也是沙特阿拉伯经济多元化的一部分,“2030愿景”经济改革计划包括对阿美石油公司5%的份额进行IPO。

04

沙特阿美的IPO计划是?

沙特资本市场管理局2019年11月3日公布的声明并未具体说明该公司上市股票的具体份额。媒体援引消息人士称,沙特阿美公司将在沙特境内发行1%-2%的股份,筹集200亿-400亿美元的资金。

此前沙特当地媒体报道称,沙特阿美计划在11月17日公布发行价,12月4日开始对投资者开放认购,12月11日在沙特Tadawul交易所开始交易。

更早的报道还提到,1%或2%的股份先在国内上市,再进行海外募资。

不过沙特阿美周日称,目前还没有海外上市的计划,暂时搁置了两阶段IPO的计划。“至于(国际)上市的部分,我们会适时告知您。目前只在Tadawul上市。”沙特阿美董事长Yasir al-Rumayyan称。

沙特阿美已经选定九家银行作为IPO联席财务顾问,包括摩根大通、摩根士丹利、高盛集团、美银美林、花旗集团、汇丰控股、瑞士信贷集团和两家沙特投行。

05

史上最大IPO,规模到底有多大?

沙特王储Mohammed bin Salman此前一直坚称,沙特阿美的估值应该为2万亿美元。

不过2万亿美元的估值在投行看来过于夸张,媒体报道称,该公司最终的估值可能只有1.5万亿美元,甚至还要更低。

高盛认为,沙特阿美估值介于1.6-2.3万亿美元之间,汇丰给出了1.59-2.1万亿美元的估值区间,美银给出的估值范围为1.2-2.3万亿美元之间,法巴则认为沙特阿美价值1.424394万亿美元。

不过,即使估值不如王储预期,沙特阿美也仍会刷新史上最大IPO的纪录。媒体报道称,如果沙特阿美能实现1.5-1.7万亿美元的估值,最终的募资规模有望达到750-850亿美元。

目前规模最大的IPO纪录是2014年在纽交所上市的阿里巴巴,当年阿里IPO募资250亿美元。当前全球市值最大的公司是苹果,截至11月3日上周五,苹果收盘市值为1.14万亿美元,微软以1.10万亿美元紧随其后。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64