澳财有道|利润大降,西太银行要增发融资,不差钱的银行开始缺钱了?

根据西太银行(Westpac Banking Corp)发布的最新公告,该行在2019财年的全年现金利润大幅下降了15%至68.5亿澳元,下半年股息削减至每股80澳分。

在同一份公告中,西太银行还宣布增发新股筹集资金25亿澳元,用于支持资产负债表。

由于财务和非财务绩效均未达标,西太银行CEO布莱恩·哈泽尔(Brian Hartzer)的短期奖金被遭董事会削减为零。目前,哈泽尔的年度薪酬为400万澳元。对于这份财报,哈泽尔表示“令人失望”,并指出经济疲软和利率创新低是导致银行业绩不理想的主要原因。

他说:“2019财年是令人失望的一年。在变幻莫测、低增长、低利率环境下,银行财务业绩出现大幅下滑。”

鉴于西太银行将于今年12月召开全体股东大会,取消哈泽尔的短期奖金也有助于避免薪酬方案再次遭到股东“用脚投票”。同样,银行其他高管的奖金也遭到不同程度的扣除,最高的一笔也只有上限的55%。

澳财网特约评论员、博满金资首席执行官高松谕对西太银行不及预期的利润和超出预期增发融资的原因进行了分析。

有道视频

所有部门现金收益均下滑

2019财年,西太银行所有部门的现金收益均出现下滑,包括消费者、企业和机构银行。同期,银行股本回报率和净利息收益率也出现下降,而房贷逾期率则略有上升。

就【净利息收益率】(衡量银行盈利能力的一个关键指标,即融资成本和放贷成本的比较)而言,西太银行的净利息收益率较上年下降了10个基点,从2.22%下降至2.12%。

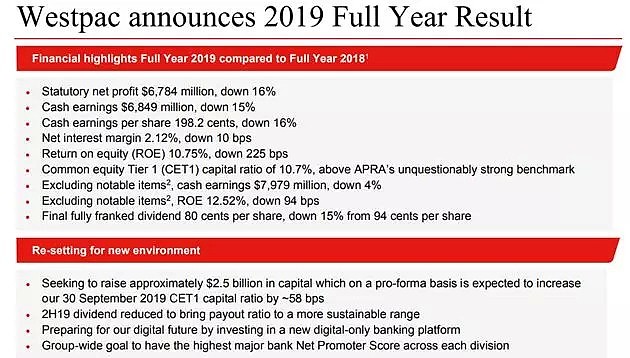

西太银行2019年全年财务表现,图/西太银行官网

西太银行表示:“贷款和存款市场的竞争、以及高流动性对银行利润率也造成了影响。”

2019财年,西太银行的【股本回报率】也下降了225个基点,至10.75%。但是,如果剔除其他显著项目的影响,西太银行的股本回报率则下降了94个基点,至12.52%。相比之下,澳新银行报告的股本回报率下降至10.9%。

西太银行【消费者银行业务】在下半年实现了复苏,收益增长了5%。但是,由于非利息收入下降、减值费用增加,消费者银行业务全年收益同比下降了4%,至32.88亿澳元。

在信贷质量方面,西太银行表示,【房贷业务】表现从根本上说是合理的,但由于“经济状况疲软和工资增长缓慢”,逾期90天的贷款数量同比增长了16个基点。

数据显示,因业主违约而收回的房产数量从去年同期的396家增加到558家。

哈泽尔表示:“收回的房产数量虽然有所增加,但是整体数量仍然相对较少。在120万笔住房贷款中,这一数据还不到600。”

西太银行表示,房贷决策流程的变更“导致业务开展难度上升”,继而导致贷款增速出现放缓。据其预计,系统问题所带来的影响预计要到2020年上半年才能消除。

即将离任的首席财务官彼得·金(Peter King)说道:“在过去几周内,我们已经实施了房贷改善程序,但是最终转变成流量仍需要时间。”

哈泽尔解释称,很多问题和引入新的家庭支出衡量标注(HEM)数据、以及经纪人工具相关,继而导致了不利影响。据其预计,房贷申请增长势头难以在短期内恢复。

值得注意的是,西太银行的【企业银行业务】在2019财年遭受的打击最大,全年收益下降了12%,至24.31亿澳元。其中,显著项目和监管成本上升是主要的影响因素。

由于拨备和理财收入下降,企业银行的非利息收入也急剧下降,较上年同期降低了11%。

就【机构银行业务】而言,由于减值增加,机构银行业务全年现金收益同比下降了7%。其中,下半年下降了14%。

此前,西太银行曾表示【客户赔偿成本】全年预计增加至9.58亿澳元,推动2017年以来的客户赔偿成本总计达到19亿澳元。根据最新的公告,西太银行表示已经建立了一个“补救中心”,迄今已向500,000名客户退款约3.5亿澳元。

另外,西太银行还表示已经关闭了61家分支机构,并拆除或“整合”了349台ATM机。

受【拨备金和诉讼费用】影响,西太银行全年营业费用增长了3%,或3.33亿澳元。由于对风险和合规性的投资上升,营业支出将在2020年出现增加并在“2021年保持在高位”。

哈泽尔说道:“成本收入比率为43.9%,高于我们的预期。我们的目标是将成本收入比率控制在40%以下。”

“尽管2020年仍然将是充满挑战的一年。但是,我们相信,凭借以服务为主导的战略、自律的增长、以及稳健的业务组合,我们将持续为股东和客户创造价值。”

增发融资

西太银行今晨在澳交所发布的融资声明

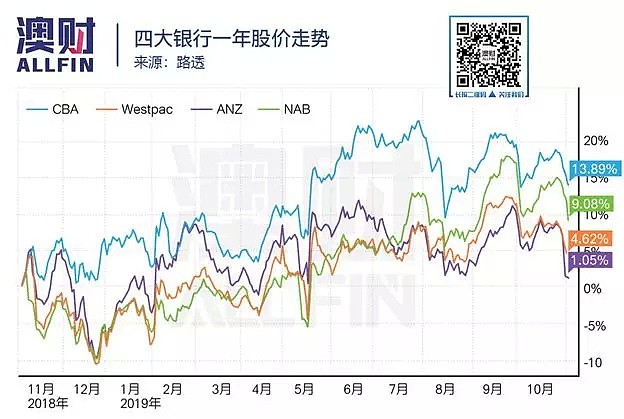

西太银行在早盘停牌之后宣布了一项增发融资计划。四大银行中的其他三家均出现下跌。截至今天收盘,澳新银行(ANZ)股价下跌0.92%,澳大利亚联邦银行(CBA)股价下跌 1.52%,澳大利亚国民银行(NAB)股价下跌2.53%。

花旗分析师布伦丹·斯普鲁莱斯(Brendan Sproules)指出,西太银行的业绩不及预期,同时融资规模又超出预期。

斯普鲁莱斯说道:“这是一份相对疲软的财报。西太银行似乎为其‘毫无疑问地稳固(unquestionably strong)’的1级普通股本(CET1)提供了相当大的缓冲,并相应地重新分配了股息。”

哈泽尔表示,25亿澳币的融资额可帮助西太达到将于明年1月1日实施的资本金要求。

在公告中,西太银行表示称:“融资同样提高了银行的灵活性,便于应对监管机构资本金规定的变更、以及任何潜在的法律和监管活动。”

如《澳大利亚金融评论报》稍早的报道所言,西太银行将启动2015年以来的首次融资活动,其中,承销机构配售20亿澳币,另外5亿资金来自散户股票购买计划。

澳大利亚审慎监管局(APRA)有关“毫无疑问地稳固”新规将于2020年1月1日正式实施,要求四大银行一级资本充足率(CET1)必须提高至10.5%。西太银行本次融资将用于满足这一监管要求。

削减股东派息

值得注意的是,西太银行自2009年全球金融危机以来首次削减了股东派息。分析师此前就曾预测西太银行需要将下半年派息从上半年的每股94澳分削减至每股80澳分。换言之,西太银行下半年派息减少15%,即全年派息减少7.5%。

哈泽尔说道:“做出减少股东派息这一决定并不轻松。因为我们深知很多股东都是主要依靠股息作为收入来源。但是,考虑到融资和股本回报率降低的因素,我们认为在中期维持一个更具可持续性的派息率是必要的。”

券商Bell Potter分析师利姆(TS Lim)表示,削减股息应受到市场的欢迎。

澳大利亚国民银行(NAB)于今年5月份也减少了上半年的股息。再之前,澳新银行(ANZ)在2016年也对股息进行了调整。

重新筑底

利姆说道:“财报表现还是相当稳健。西太银行并没有不惜依靠坏账来提高利润。并且,相比股息再投资而言,融资和股息削减都是一个相对更好的结果。可以说,西太银行正在进行为自己重新筑底。”

西太银行表示将投资一个新的数字银行平台,并且有望对金融科技公司10x Future Technologies进行少数股权投资。这家公司是由巴克莱前首席执行官安东尼·詹金斯(Antony Jenkins)创立的一家基于云端的银行平台。

哈泽尔说道:“新的数字战略“最初将采用‘Bank-as-a-Platform(BaaP,银行即平台)’的模式,并且我们打算通过金融科技和机构合作伙伴将新的数字产品和服务推向市场。”

澳新银行(ANZ)2019年利润持平

澳新银行(ANZ)11月4日发布的财报显示,在2019财年,银行实现持续经营现金利润64.7亿澳元,较上年持平,符合市场预期。

澳新银行CEO谢恩·埃利奥特(Shayne Elliott)表示,由于客户补救费用增加、竞争加剧、利率创历史新低,零售和商业银行部门经历了颇具挑战的一年。

澳新银行CEO Shayne Elliott,图/ANZ官网

数据显示,由于净利息收益率明显承压,澳新银行和商业部门的经营现金利润下降了10%,至36亿澳元。用埃利奥特的话来说,这是 “麻烦不断的一年”。

但是,埃利奥特指出,曾经在皇家委员会调查期间停滞不前的房贷业务在最近几个月呈现稳步上升,尽管这种上升尚未转换成财务业绩。

由于投资者对银行盈利压力的担忧情绪上升,银行股相继出现下跌。截至4日收盘,澳新银行股价下跌了0.92%,报每股25.95澳元,跌幅较其他主要银行相对更大。

尽管澳新银行下半年利润较上半年下降了18%,但是,埃利奥特表示银行正在“重拾升势”。据其预计,尽管房贷逾期率略有上升,但是房贷的增长势头有望在2020年持续存在。

他说:“我们提供了一些真正具有竞争力的产品,我们看到了市场份额和销量再次录得增长。”

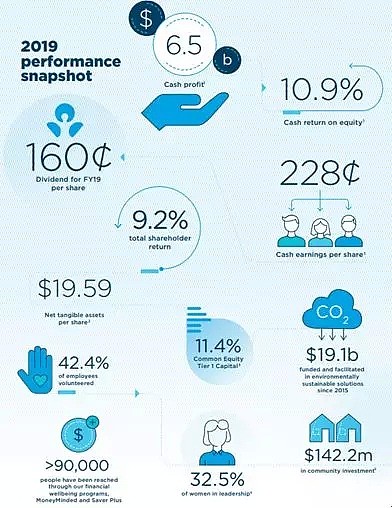

澳新银行2019财年表现一览,图/《澳新银行2019年度回顾》

在当天的公告中,澳新银行宣布下半年派息保持在每股80澳分,但是红利抵免(franking)降低至70%的水平,原因是理财业务剥离和“运营环境变化”。

受益于生产力改善、以及赔本配置效率上升,机构银行部门的现金利润增加了11%,达到17亿澳元,抵消了零售银行部门下降所带来的不利影响。值得注意的是,下半年机构银行部门利润下降了16%。

鉴于官方现金利率降至历史新低,澳新银行股本成本降至8%左右,股本回报率则下降了10个基点,至10.9%。

银行法定利率下降了7%,至59.5亿澳元。澳大利亚零售和商业部门全年收入从2018年的102亿澳元降至96亿澳元。机构银行部门表现相对要好,收入较上年同期增长5%至52亿澳元。总体支出较上年持平。

澳新银行表示,今年的成本预计将增加高达2亿澳元。但是,银行的目标是降低长期总成本至80亿澳元。摩根大通高级银行分析师阿齐布·可汗(Azib Khan)指出,成本纪律似乎是这份财报中的一个亮点。

下半年,澳新银行净息差收缩了8个基点,导致净利息收益率承压明显。但是分析师指出,鉴于存款利率如此之低,其他银行也将面临与澳新银行相似的利润压力。

如今年10月初的公告,澳新银行下半年客户补救费用大幅上升至4.85亿澳元,推动累计客户补救税前成本总计达到16亿澳元。

埃利奥特表示,皇家委员会调查之后的清理工作是一项消耗大量资源的工作。

他说:“可悲的现实是,我们有很多事情要解决,不仅是皇家委员会的事情,还包括正在进行的补救工作。这需要大量的人力、物力、财力以及技术资源。”

澳新银行1级普通股(CET1)资本化率为11.4%,较上年持平。鉴于市场预期新西兰央行可能会采取进一步的举措,要求澳新银行提高资本水平,该银行表示“仍然处于强劲的资本状态”,同时 “一旦监管发生任何变化,董事会将采取进一步的资本管理行动”。

2019财年,澳新银行投资支出增长了17%,从上年的12亿澳元增加至14亿澳元。信贷质量总体上有所改善,减值资产总额从上年同期的21.4亿降至20.3亿澳元。但是,逾期90天以上的房贷数量略有上升。

2019财政年度的准备金总额增加了16%,达到7.95亿澳元,但是低于2016年和2017年;而总损失率增加了1个基点,达到13个基点。

澳新银行的资金和流动性状况良好,下半年的平均流动性覆盖率为143%,净稳定资金比率为116%。

埃利奥特说道:“鉴于经济增速放缓、竞争加剧、监管发生变化、全球不确定性上升,2019财政年度是充满挑战的一年。不过,澳新银行资产负债表强劲,因此我们拥有大量的资本并将继续实现盈利。”

据其预计,充满挑战的交易条件仍然继续存在,同时“创新低的利率而激烈的竞争仍将影响公司的盈利能力。”

相比其他主要大银行,澳新银行相对更容易受到全球贸易制裁的影响。

埃利奥特说道:“考虑到全球贸易对银行的影响,地缘政治紧张局势也将给收益带来压力,尽管这一点可以通过业务的多元化来加以管理。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64