意外,央行又“降息”,这个关键利率逾四年来首次下调!

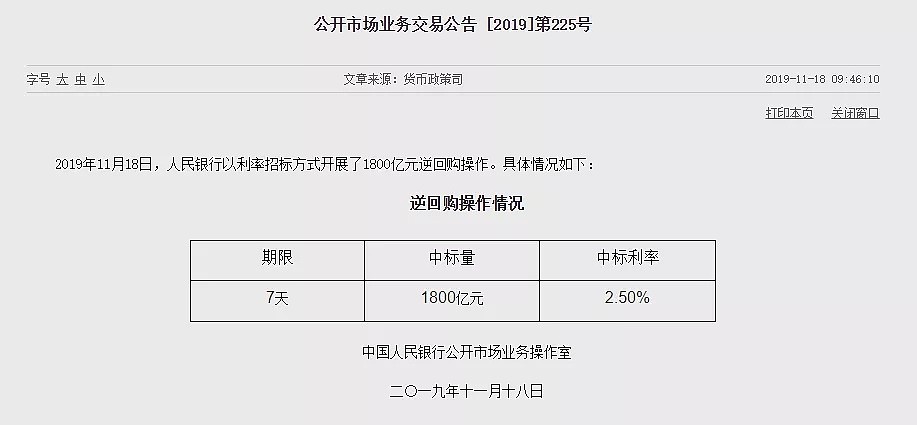

中国人民银行18日早间开展了1800亿元逆回购操作,中标利率2.50%,为逾四年来首次下调,此前为2.55%。

交易公告后,中国银行间债市10年国开债活跃券收益率下行约5个基点(BP),10年国债收益率跌约3个BP。中金所10年期国债期货涨0.3%,沪指由跌转涨,券商板块拉升。

中泰证券梁中华此前在报告中指出,虽然我国央行的目标政策利率较多,7天期逆回购利率是最重要的一个。从理论上来说,政策利率和市场利率应该相匹配,否则就会带来一定的市场扭曲。

从近几年的情况来看,逆回购操作利率逐渐成为了银行间市场利率的底,似乎是市场利率迈不过去的“坎”。2018年以来,银行间市场利率多次向下“击穿”逆回购利率后,都很快被拉回。所以过去一年多,市场利率一直稳定在逆回购利率附近,实现了真正的“匹配”。

但如果将时间拉长了看就会发现,在2014年之前,央行逆回购操作的利率基本上是银行间市场利率的“顶”,并不是“底”。

他进一步分析称,从“顶”到“底”的变化背后,反映的是我国基础货币发行机制的变化。在2014年之前,随着我国贸易量和外商投资的增长,外汇占款是最主要的基础货币投放渠道。所以拉长时间来看,当时央行的公开市场操作并没有那么重要,因为银行可以将外汇交给央行换到钱,不需要从央行借钱,公开市场操作的量也不大。

此外,尽管逆回购、乃至整个公开市场操作的量并不大,但是在货币政策价格型调控的模式下,公开市场操作的重要意义不是“量”,而是“价”,即对市场短期利率的管理,而短端利率又会影响中长端利率的走势。

值得注意的是,上周六央行三季度货币政策报告也提到了逆回购,提出要综合运用多种货币政策工具提供短中长期流动性。

报告指出,以7天期逆回购为主灵活开展公开市场操作,保持流动性总量合理充裕,同时有效对冲税期、政府债券发行等短期因素的扰动,维护货币市场利率平稳运行。

报告提到,第三季度,银行间市场存款类机构 7 天期回购利率(DR007)在合理区间平稳运行,均值为 2.59%,较上年同期低 1个基点。9 月末,DR007 为 2.85%,比 2018 年末低 19 个基点。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64