违反《反洗钱法》2300万次,澳洲西太银行被查,最高可罚48亿

澳大利亚金融犯罪监管机构称,西太银行(Westpac Banking Corp)存在广泛、系统和频繁的漏洞,导致未能遵守反洗钱法的同时也损害了其预防剥削儿童的能力。

事态严重程度究竟如何?博满金资首席分析师魏睿昊对此发表了评论。

澳财视频

澳大利亚交易报告和分析中心(AUSTRAC) 首席执行官妮可·罗斯(Nicole Rose)表示,西太银行在多个方面都存在“漏洞”,导致五年内多达1,950万笔可疑跨境转账未能上报。

AUSTRAC称,西太银行违反《反洗钱和反恐融资法》(简称“AML/CTF”)超过2300万次,涉及从欧洲和亚洲进出澳大利亚的资金。

事实上,该消息公布后,澳大利亚总理斯科特·莫里森(Scott Morrison)都表示,所述违规行为“令人震惊和苦恼”。

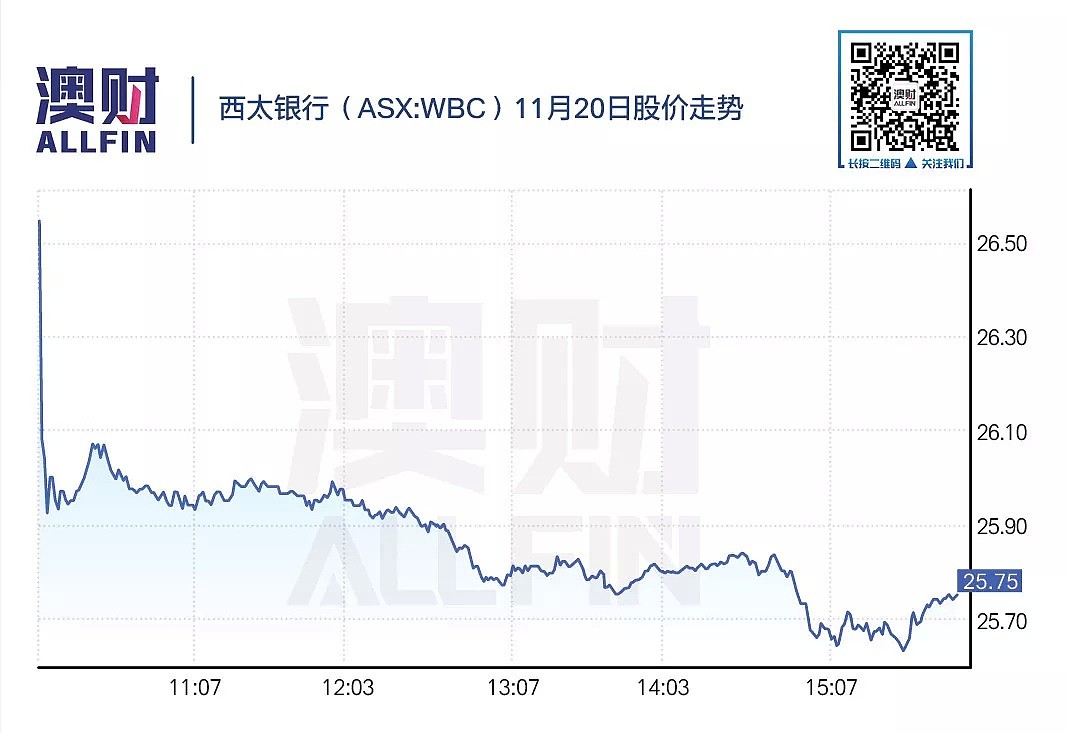

由于投资者担心在银行普遍日子不好过的情况下,西太银行可能会受到巨额和解金的双重打击,西太银行股票开盘下跌2.24%。

AUSTRAC表示,违规行为是由于“西太银行控制环境出现系统性漏洞、高管人员的漠不关心以及董事会监督不力”所致。

声明中披露了西太银行违规的详细信息,令人担忧。其中,有大约12名客户进行大量的小额支付,持续用于购买儿童剥削机构提供的商品,最早可追溯至2013年。

110亿的转账

AUSTRAC表示,一般情况下,小额支付涉及洗钱和恐怖主义融资的风险较小。但是,在某些情况下也可涉及较高的此类风险。对于数千笔的此类可疑交易,AUSTRAC表示从未收到过西太银行的报告。

据称,在2013年11月至2018年9月期间,西太银行未能及时上报的“国际资金转移指令”价值高达110亿澳币。

AUSTRAC首席执行官妮可·罗斯表示,此举导致金融犯罪情报机构失去了“大量情报”。

AUSTRAC)首席执行官妮可·罗斯(Nicole Rose),图/The Australian

早在2017年,澳大利亚联邦银行(CBA)也曾由于类似事件而成为AUSTRAC的调查目标。

11月20日(周三),AUSTRAC已经向联邦法院申请针对西太银行作出民事处罚令。双方可能倾向于相对较快地解决此事,而不是在法庭上进行长期拉锯。

AUSTRAC表示,这些问题源于西太银行未能适当地配置反洗钱控制资源、缺乏对“适当IT系统和自动化解决方案”的投资。

据信,西太银行如此多的违规可能是银行AUSTRAC报告系统中某一个问题所引起,时间一长就累积导致数百万笔交易未能上报。

AUSTRAC称,在未能及时发送给AUSTRAC的报告中,超过2/3集中在西太银行的四家代理银行(corresponding banks)。

AUSTRAC称:“西太银行用于IFTI报告的IT系统不符合目的。”

“该银行未能及时解决和纠正已知的合规性问题”,并且仍未实施适当的自动检测方案,用于监测已知的儿童剥削风险”。

此外,AUSTRAC还指控西太银行未能正确监控代理银行。所谓的代理银行包括从西太银行接收澳元的外国银行,也包括使用澳大利亚支付系统并在西太银行持有资金的外国银行。

AUSTRAC指出,西太银行允许代理银行访问其银行环境和澳大利亚支付系统,而无需对这些代理银行进行适当的尽职调查,也无需对其提供的产品和渠道(作为代理关系的一部分)进行适当的风险评估和控制。”

涉嫌助长“儿童剥削”

AUSTRAC表示,一些未监测的交易涉及向菲律宾和东南亚“涉嫌剥削儿童的机构”进行付款。

据称,危险信号通常包括与该地区没有明显家庭联系的客户,涉及多个收款方的小额交易。根据监管机构的说法,这可以表明购买了涉嫌儿童剥削机构的产品。

AUSTRAC的指控声明中列出了西太银行的12个客户。这些客户向外国(包括菲律宾)重复进行小额付款,最早可追溯至2013年的儿童剥削行为。

这12个客户在3057笔付款中进行了497,612澳元的转账,平均每笔约163澳元。其中多名客户是菲律宾的游客,在菲律宾并没有亲戚。还有一个人曾因儿童剥削罪而被定罪。

在AUSTRAC的指控中,这名客户为该罪行服刑后在西太银行代理行进行了开户。西太银行后来发现了疑似和剥削儿童有关的交易,但是却没有审查与该人相关的其他账户。“这名客户继续通过未受到适当监控的渠道向菲律宾频繁进行小额转账。”

AUSTRAC表示,西太银行直到2018年6月才开始实施自动检测系统,以便能够在名为LitePay的平台上有效监控已知的儿童剥削风险,但尚未在平台之外实施。

AUSTRAC说道:“因此,西太银行未能检测到客户帐户活动存在的剥削儿童的迹象。”

据称,西太银行还没有“将有关资金来源的信息传递给转账链中的其他银行”。

可能面临“天价”罚款

处罚将由联邦法院决定。按照现行法律,每次违规罚款210澳元,那么理论上西太银行可能面临最高48.3亿澳元的罚款。远远高于本月西太银行增发股票总值的25亿澳元(详见《澳财有道|利润大降,西太银行要增发融资,不差钱的银行开始缺钱了?》)。

但是,如果涉及到大量违规行为,法院会限制处罚金额,以确保处罚与法院确定的违法程度相符。

在提交给澳交所的一份声明中,西太银行表示称:“西太银行目前正在审查AUSTRAC的指控声明,一旦评估后将通过澳交所发布进一步的公告。”

AUSTRAC首席执行官罗斯表示,西太银行已经“披露了IFTI报告的问题,并配合AUSTRAC的调查,开始提高其AML / CTF控制的流程。”

莫里森表示,该案表明“银行需要继续提高遵守游戏规则的水平”,并且“AUSTRAC正在履行职责,就像在处理澳大利亚联邦银行和西太银行的案件一样。”

同时,莫里森重申了政府的立场,即尽管存在监管压力,但银行应继续放贷。“无论是首次购房者还是其他购房者、小型企业等,他们都应继续从银行获得支持。”

此前,西太银行已向市场披露2018年全年账户和2019年半年账户可能会因未依法报告大量国际资金转移指令而被罚款。

在去年11月和今年5月的披露公告中,西太银行表示违规行为与银行提供的一种产品有关,但是迄今尚未对潜在的罚款进行量化。

在上周发布的年度报告中,澳大利亚国民银行(NAB)也表示正面临AUSTRAC的一项调查,该调查可能会导致“严重”的处罚,但量化这些处罚还为时过早。

联邦银行曾因同样原因罚款7亿澳元

而在2018年6月,澳大利亚联邦银行(CBA,以下简称:联邦银行)就曾和AUSTRAC就数项洗钱指控达成和解。前者支付了7亿澳元罚金,同时承认违反了《澳大利亚反洗钱与反恐怖主义法》超过5万次。

相比联邦银行最初估计的3.75亿和解金,实际支付和解金额翻了近一倍。这也是澳大利亚有史以来金额最大的一笔民事处罚。

根据双方达成的和解协议,联邦银行承认了以下主要违法行为:

在长达3年的时间内,联邦银行未能根据《澳大利亚反洗钱与反恐怖主义法》的规定对多达778,370个账户进行监控;

未能对银行自动存取款机(ATM)网络的洗钱风险进行合理评估;

逾期上报53,506起可疑交易,价值超过6.25亿澳元;

未能及时或根本没有报告额外价值超过千万的交易信息;

即便在获知可能涉嫌洗钱的情况下也未能对客户账户进行监控。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64