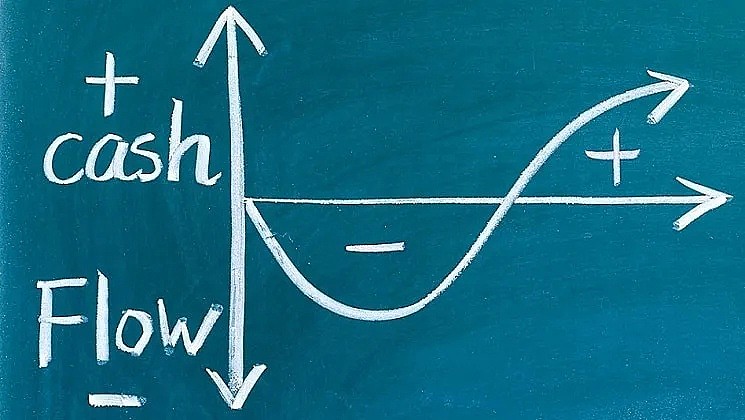

正现金流是没用的,高现金流才能让你财务自由

这波疫情让许多租客失业或生意受损而导致收入下降,让许多负现金流物业的业主陷入困境。有的房客闹着要降租金,有的也懒得闹,直接退房,奔向房租更低的房子去了。

负现金流物业的业主,不仅仅要工作赚钱养家糊口,还要供养着没出息的投资房,压力十分大,幸福感特别低。

现在利率这么低,有些房子本来是负现金流的,由于利息成本下降,现在也变成正现金流的。当然,也有些投资者仍然自欺欺人,说得了负扣税退回来的税金加到房子收益那里去,称为正现金流。

我上周末成功地举办了第4期的房产投资培训课程,由于疫情,我把它搬到网上开了。效果非常好,课堂互动很活跃,新的一批高级投资者诞生了。

不少学生向我反馈,他们以前的投资思路都是错误的,只有做人为增值,人为增现金流,长期持有高现金流房产,出售人为增值后的低现金流房产,滚动投资,不断增加优质资产,减少负债,这才是获得财务自由的正路。

我对这样的课程反馈,感到十分的欣慰!当然,也有一些客户找我做详细咨询之后,认为自己无法花时间去做人为增值策略,因为他们的时间用在其他行业的生意上赚的钱,远高于房产投资的回报。

于是,我给他们开出的“药方”是,减持负现金流和低现金流房产,增持高现金流房产。因为,我相信,只有高现金流,真金白银的被动收入,才能让投资者真正意义地获得财务自由。我们今天一起来看看,高现金流的房产,都有些什么选择。

14房老式寄宿公寓

位于新南威尔士州二线城市的现成的老式寄宿公寓,售价大约50万澳元,每个房间单独出租,房客共用3个厨房、3个浴室外加2个独立厕所,租金总和大约每周1700澳元,毛租金回报率大约17%。

这类寄宿公寓的租金便宜,属于刚需型物业,可以抵御任何的经济危机,房客在当地找不到更便宜的房子了,而且政府福利金足以让失业房客稳妥地在寄宿公寓里生活下去。

当然,这类老式寄宿公寓的运营成本相对较高。由于有不少区域是所有房客共用的,因此业主需要承担电费、水费、网费等开支,但即使有这样的开支,这物业的现金流仍然非常高。

8房新型寄宿公寓加2套临街商铺(楼花)

这是位于悉尼周边地区一商业主街上的小型开发项目,整体售价大约160万澳元。一共有两栋楼,其中一栋是8套全新的单间公寓,每个单间有私人的厨房和浴室,而另一栋楼则是2套临街商铺,两栋楼之间是4个停车位。

8套单间公寓和2套临街商铺建成后,保守估计租金总和大约每周2,840澳元,毛租金回报率大约9%,预计2021年建成。

含4套公寓的整栋公寓楼

这是位于昆士兰州二线城市的整栋公寓楼,含4套公寓,每套公寓是2室1卫1车位,整体售价大约40万澳元。

这栋公寓楼比较老,目前租金总和大约每周840澳元,毛租金回报率大约11%。

如果新业主购入该物业后,对厨房和浴室进行一定的翻新,租金回报率可以进一步提升,同时物业的价值也随之而得到提升。

综合商业中心

这是位于新南威尔士州二线城市的综合商业中心,以医疗健康为主题,有多租租客,均为医疗机构和不同科目的专家诊所,售价大约350万澳元。

这个商业中心当前仍有少量铺位空置,纯租金回报是,注意,是纯租金回报,为27.5万澳元,纯租金回报率大约8%。如果全部铺位都出租了,租金可达37.7万澳元,那么潜在的纯租金回报率大约11%。

由于是纯商业物业,商户租客支付房东的各种开支(如保险、市政厅费、地税等),因此算租金回报率时一般看纯租金回报率,而非毛租金回报率。

除了高现金流这一特征一位,上过我开设的房产投资培训课程的学员一定会发现另外一个亮点,那就是这个商业中心的二次开发潜力。

目前该商业中心是在一张地契上,如果这个商业中心的土地进一步分割,或者把商铺做成分契,做成多张地契,即可以更高的单位价格对分割出来的物业进行二次销售,获取利润。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64