CMC Markets |“金贵、银贱”暂难改变,并驾齐驱还需时日

因疫情的影响,3月底,市场面上我们看到了COMX期货金价格与伦敦现货价格出现了40年来最大的价差,此前过往的交易中,COMX期金和伦敦现货金的价格差通常在几美元左右,而在此次疫情期间一度达到了70美元的水平,这种差异直接影响了市场中活跃的EFP交易模式。

如今,期现价差重新收窄至个位数水平内,黄金市场流动性层面的风险消退。

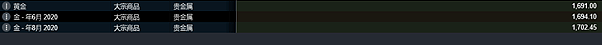

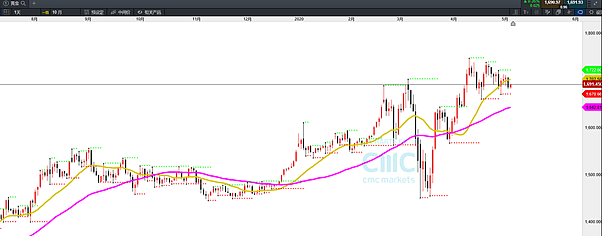

趋势方面,金价4月14日、4月24日出现近期的两个临近高点,主力交投的卖压区域为1727-1741美元水平区域,是此前市场的上影线水平区域。

支撑层面,1670-1682美元水平区域的支撑水平较为稳固,跨度了13个交易日出现两次下影线。短期黄金有望继续上试1700-1705美元水平区域。

我们认为:黄金的中线波段上涨没有改变,也没有出现疲软的迹象,如同此前2019年6月以及2020年1月的走势。

基本面上,根据行业权威咨询公司Metals Focus的2月发布数据,金矿开采量在2019年出现下滑。2019年是自2008年以来全球金矿产量首次未录得增长的一年,产量下降了1.3%,至3464吨。

金矿行业龙头巴里克公司(Barrick)在南非约翰内斯堡非洲矿业协会的小组讨论中暗示,“黄金减产或将持续”,“黄金勘察发现有所减少,加上缺乏投资,未来十年全球黄金产量可能下降30%。”。

同时,因黄金价格创出多年以来的新高,“废金”的流量出现了增长,Metals Focus的数据显示,“废金”流量增长了10%以上,为7年以来的最大涨幅。比如,从新闻中我们就可以看到泰国的民众出现了抛售黄金制品的现象,这些抛售出的黄金制品都成为了“废金”流量。

有此也可以对比,以原矿开采的减少,对比当前区间黄金制品的抛售,换手完成后,将有利于金价后续的上行。

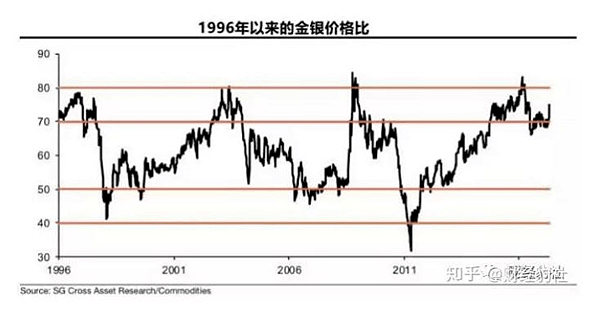

白银(silver)方面,依旧有投资者会关注金银市场的比价问题,成为衡量市场间黄金、白银的超买、超卖指标。当金银比走高的时候,往往意味着相对于黄金价格,白银价格就开始显得低估。

从1996年以来,金银比的均值比价一般在60左右,极致处在70以上和40以下。每当金银比的比价接近40或者以下,意味着黄金相对于白银低估了,这个时候应该做多黄金,做空白银。而如果该比值上升到70,甚至80以上,黄金就相对于白银高估,这个时候应该做多白银,做空黄金。

(source:google)

如图所示,从96年以来,金银比的比价上升到80以上的区间很少,只有4次。一次是03年,一次是08年,一次是2015年,而如今已经超过了100!

那么白银为何没有出现“顺应历史”的上涨?

其一,白银的库存高,工业需求的疲软,消化不及;(参考文末回顾链接)

其二,白银价格便宜,投资者入门门槛低,一旦无法形成超级趋势的主升浪,反反复复的洗盘周期远强于黄金;

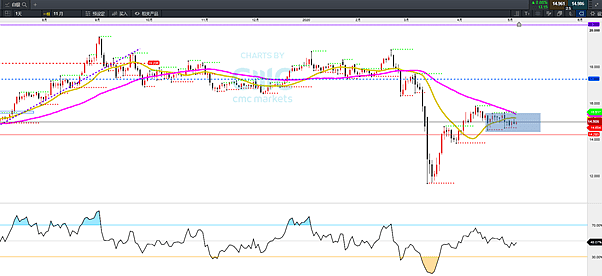

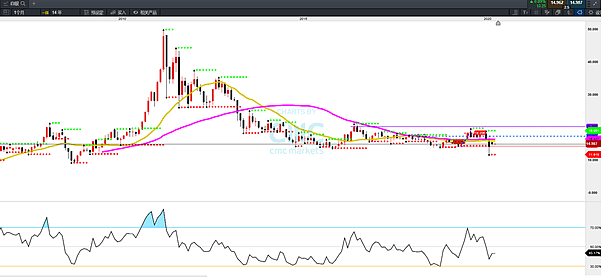

技术上看,日线层面,白银日线浪型表现远差于黄金,结构上处于“空头浪型”中。短期银价的波动区间维持于14.57-15.3美元水平区域。

中线角度看,白银月线图,此前3月出现一次快速打破过去6年的价格下限13.56美元水平后,快速出现反弹,白银的月线区间偏强的价格区间位于17.17-20.05美元水平区域。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64