坑了8000亿后,人间蒸发!比长租公寓还狠的世纪骗局,谁也拿它没辙(组图)

P2P的疯狂,终于彻底落幕!

前几天,银保监会刘福寿在财经年会上表示,P2P 网贷机构已经完全归零。

但事情还没有结束。

现在还有出借人的 8000 多亿资金没有回收,尽管追回的希望渺茫。

P2P散场,但所有与P2P产生联系的人,包括网贷平台、投资人、借款人,甚至代言人,生活都已经被天翻地覆。

网贷平台的创始人或高管,自杀、跑路、自首,凄惨收尾。

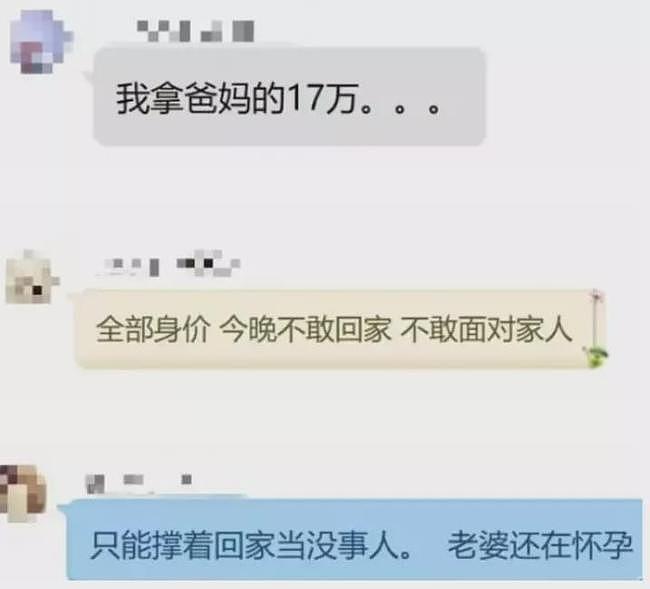

投资人倾家荡产,有些人连父母的养老钱也投了进去,直到今天也不敢告诉父母钱没了

连代言人也被波及,今年就有讨债人在芒果卫视总部举着“还我血汗钱”的横幅,并在网上疯狂留言,让汪涵站出来为他们负责。

P2P,一个曾经的超级风口,吸引无数精英前仆后继,如今成为“跑路”、“爆雷”的代名词,人人喊打。

很多人想不明白,最初承载着“普惠金融”梦想的P2P,怎么会落到这幅田地?

但从它沦为发财工具的那刻起,本就是带着原罪的。

“贪婪”之罪:走正路没“钱景”,P2P主动变异

P2P最开始出现在中国时,从官方到民间,都对它寄予厚望。

在P2P出现以前,很多个人或小微企业,很难从银行获得贷款,被迫去借高利贷的人不在少数。

另一边,普通民众也有强烈的投资需求,借钱给人吃利息。

P2P的出现,让双方都看到了希望。

作为一个中介平台,理论上来说,P2P通过信息匹配把双方对接起来,让有资金需求的人获得资金,有投资需求的人获得回报。

整个过程,借助互联网就能完成。传统银行没能做成的事,通过互联网金融创新似乎有了转机。

2007年,上海交大毕业的顾少丰成立了拍拍贷,开启了中国P2P大潮。

拍拍贷正是传统的P2P模式,借款人基于授信额度在平台发布借款信息,投资人自行选择投资。

在这种“信息中介”的模式下,P2P平台的主要收入来源:1.向借款人收取的服务费;2.逾期费用和补偿。

毫无疑问,没什么“钱景”。拍拍贷成立后,亏损了近9年......

于是很快,P2P变异了!从信息中介,变异为信用中介。

从前的P2P,只做信息匹配;变异后的P2P,开始为投资者的投资决策负责,风险陡增。

变异为信用中介的P2P,随后发展出了不同形式。

例如担保形式

平台提供本金担保甚至利息担保。P2P平台的功能不再仅限于筛选借款人,变成可提供担保、匹配资金,具有信息中介、资金中介、风险中介的职能,异化成金融机构。

e租宝就是利用这一形式,在2014年7月上线后迅速崛起,不到一年半的时间,累计成交数据突破700亿元!

只不过直到最后,人们才知道,这些钱除了被用来“拆东墙补西墙”,更多是被用于个人挥霍,创始人丁宁的生活极其奢靡,1200万的粉钻戒指、5000万的绿色翡翠说买就买,还有5.5亿现金......

还有超级债权人形式

P2P平台实际控制人自己承担第三方专业放贷人角色,直接向借款人借款,再通过平台将债权拆分、组合、转让给投资者。

这一形式下,最知名的是善林金融,两年时间发展出1000家门店。后来实际控制人自首,人们才得知他一直将投资者的钱用于自身的生产经营,填补自己的资金漏洞

在那时,善林金融的做法并不罕见。

很多 P2P 平台,都是由缺少资金的公司成立的,目的就是为了给自己融资。

变异为信用中介的P2P,尽管发展出各种形式,但都要思考一个问题:

怎么吸引广大的普通老百姓?

“收割”之罪:死磕人性弱点,比贾跃亭还能忽悠

“P2P是让最傻的人借钱给信用最差的那批人。”证监会信息中心技术监管处原处长初壮说道。

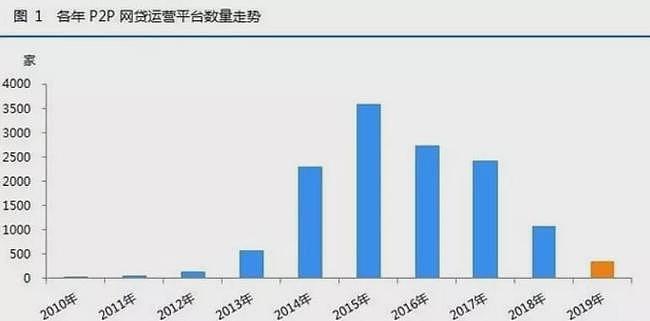

2015年,P2P迎来高光时刻,P2P平台突破3500家!

图片来源:网贷之家

2016年,P2P继续狂奔,全年成交量超过2万亿!

最疯狂时,有的P2P公司早上成立,下午跑路,也能骗到几十名投资人。

这些P2P平台,到底怎么忽悠来这么多“最傻的人”?

1. 高收益陷阱:编织“一夜暴富”的美梦

P2P的投资回报率,一直极具诱惑。

爆雷后,有投资者回顾当时的投资心情,“对于大名鼎鼎的陆金所、红岭创投这样的平台,基本是不屑一顾,因为利息太低。”

随着P2P行业日益疯狂,很快他连10%的稳健收益都看不上,把投资重心放到了年化收益率10%以上的平台。

这都是当时的真实写照。

那时,宣称超高投资回报率的平台比比皆是,还“保本保息”。

e租宝旗下的6款产品预期年化收益率就高达9%-14.6%。它还通过庞大的推销队伍,向老百姓承诺保本和灵活支取,迅速做大。

爆雷后波及22万人的团贷网,更是宣称投资回报率在30%左右,最高时甚至达到40%!

团贷网创始人唐军,还多次在公开场合说:会为出借人兜底,账上经常趴着100多亿。

在这样的诱惑下,不仅普通人掏出了全部身家,连富人也被收割,不少人投资百万以上。

直到泡沫破灭,受害者才恍然大悟:我们看上了P2P高昂的利息,而他们盯上的是我们的本金。

2. 包装企业实力:打造“大而不倒”的人设

局外人或许会疑问:P2P这么不合常理的高收益,为什么会有这么多人上当?

这是因为,P2P平台通过各种操作,给人留下了实力雄厚,几乎不可能倒闭、跑路的印象。

最常见的操作有三种。

第一,砸钱打广告。

请明星代言和知名媒体做广告宣传,向来屡试不爽。

一位受害者表示,在湖南卫视快乐大本营栏目中看到了网利宝的广告,主持人还拍摄了代言广告,所以就把要给父母养老的20多万投资在了网利宝里。”

不过相比之下,最狠的还是e租宝。

据中金网资料显示,e租宝做的广告宣传,总计规模超过1.4亿元!

e租宝创始人丁宁,将自己的高管张敏,打造成了“互联网金融业第一美女总裁”,让她登上央视、北京卫视、安徽卫视等各大媒体。

有正规媒体为之打广告,普通老百姓纷纷入坑。

第二,假借大佬背书。

光是坑普通老百姓还不够,新中产、富人等群体也不能放过。

所以,还需要借大佬的流量,为自己炒作。

团贷网的唐军,就是通过竞拍下和史玉柱的天价午餐,让自己和团贷网知名度暴涨。

唐军成为史玉柱门徒后,团贷网的网站首页出现了更多大佬的名字:王利芬、冯仑......上海富商袁地保,也开始关注唐军,很快就投资了2000万元。

在2016年的一场慈善晚宴上,唐军更是当着马化腾、李彦宏等人面前,以4100万元的价格拍下支付宝开屏广告。

和捆绑明星、媒体一样,傍上大佬也是另一种背书。

第三,融资、上市。

还有一些人,看重的是P2P平台是否有上市背景,是否得到了知名风投的投资。

如果有,这似乎就是个相对正规的P2P平台。

有一段时间,P2P平台就掀起了上市潮。宜人贷、拍拍贷、微贷网、51信用卡等,都顺利登陆资本市场,一片繁华。

只不过所谓繁华,一直如泡沫般脆弱,目的只是为了维持这个击鼓传花的游戏。

“实力”之罪:先天缺陷,遇事只能等死!

其实很多P2P公司也没想到,自己的结局居然会是退出市场。

曾几何时,他们都心怀希望,以为自己能成为民间金融的正规军。

但是,随着游戏越玩越大,他们才发现自己根本没实力掌控局面。

因为他们身上,携带了太多与生俱来的缺陷。

最大的缺陷是风控。

在P2P平台借款的人,基本是在银行借不到钱的人,他们的收入、现金流以及资产状况,大都很不理想。

这也是银行不愿给他们放贷的原因:风险太大。

银行都搞不定,这些P2P平台就更难控制风险了。

没有像阿里、腾讯等互联网巨头那样大量的用户数据,它们所谓的“大数据风控”,从头到尾就只是个摆设或噱头。

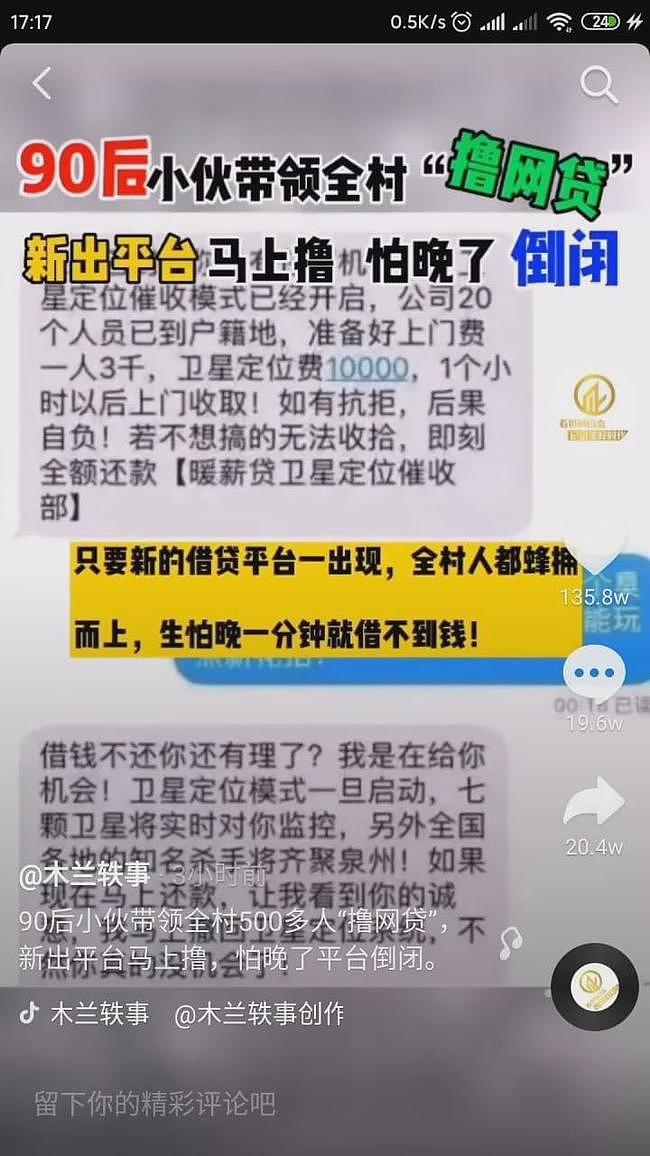

出事之后,他们也常常拿借款人没辙,很容易就被借款人整垮。

很多借款人,一旦看到P2P平台出现负面消息,就不愿还钱,导致平台的回款率直线下降。

而且由于这些都是小额分散的借款人,人数成千上万,平台的催收难度和催收成本,不是一般的大。业内人士透露,“委外催收”的成本几乎占20%―50%。也就是说,追讨100万元,至少要给催收公司20万!

在一些地方,就算请催收公司也无济于事。

因为他们面对的,是整村人都在薅P2P平台的羊毛,故意有钱不还。如果前去催收,“不是你暴力人家,是人家会不会暴力你的问题”。

此外,当平台出现资金风险后,一些借款人会混入投资人群里,怂恿投资人去报案。一旦P2P的实际控制人被带走,这个平台基本上很难正常运转,也就无法追索欠债。

一些人为了不还钱,甚至会找来许多临时演员,给警方施压,让警察抓人。

简而言之,P2P平台不仅容易出事,出了事也根本hold不住。

所以等待他们的结局,无非三种:转型、清退、跑路。

有人总结,大平台转型,中平台清退,小平台跑路,一地鸡毛。

只是一地鸡毛背后,还有未收回的8000多亿资金,还有人在苦苦维权。

P2P、共享单车、长租公寓、教育培训....层出不穷的套路,割不完的韭菜。

以至于有人说:“但凡一个行业加入了金融的玩法,就得小心了。”

但是,在复杂的人性和市场面前,一个8000多亿的教训,就能让人小心吗?

答案应该不会太乐观。

P2P消失了,下一个爆雷的行业还会远吗?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64