房价攀升使得首次置业者转而向“父母银行”求助

六年前,当墨尔本的音乐家Kate Golby和Zac Anthony夫妇在购买他们第一套房子需要帮助的时候,Zac的父亲伸出了援手,同意作为贷款的担保人。

“想要拿到5%的首付,就需要10年的存款。而且房价越来越高。”Goldby女士表示。

担保人房产贷款是指某人(通常是父母等近亲)提供他们房屋净值的一部分作为抵押,以增加买家的现金首付。

这意味着买家在购买房产时只需要支付少量首付,有时甚至一分钱都不需要,还可以避免支付昂贵的房贷机构贷款保险(LMI)。

如果首次购房者在贷款上违约,银行就可以向父母追讨还款,而担保人的房子就岌岌可危了。

对Kate Goldby来说,她公公愿意担保贷款意味着他们能够更早地步入房产市场。

她补充说:“我们得以退出租赁市场,住进自己的房子,并把钱用于投资。”

贷款经纪人Ryan O'Connor表示,在他看来,从父母那里获得帮助的首次购房客户的数量在过去三年中几乎翻了一番。

父母最常见的援助方式是作为房贷的担保人、赠金或借款。

“需要帮助的购房者比例从30%到40%上升到70%,”他表示。

原因是飞涨的房价。

O'Connor表示:“多年前,准备更高比例的首付更加容易,因为房价不是那么贵;而现在能凑齐20%的首付则非常困难,除非你是在偏远地区买房。”

他说,根据他的经验,在墨尔本这样的热门市场,担保人能够从贷款中退出的平均时间是3年。

这是因为当房子的价值超过了担保人的贷款份额时,他们自己的房屋净值就不再需要作为贷款的担保了。

01

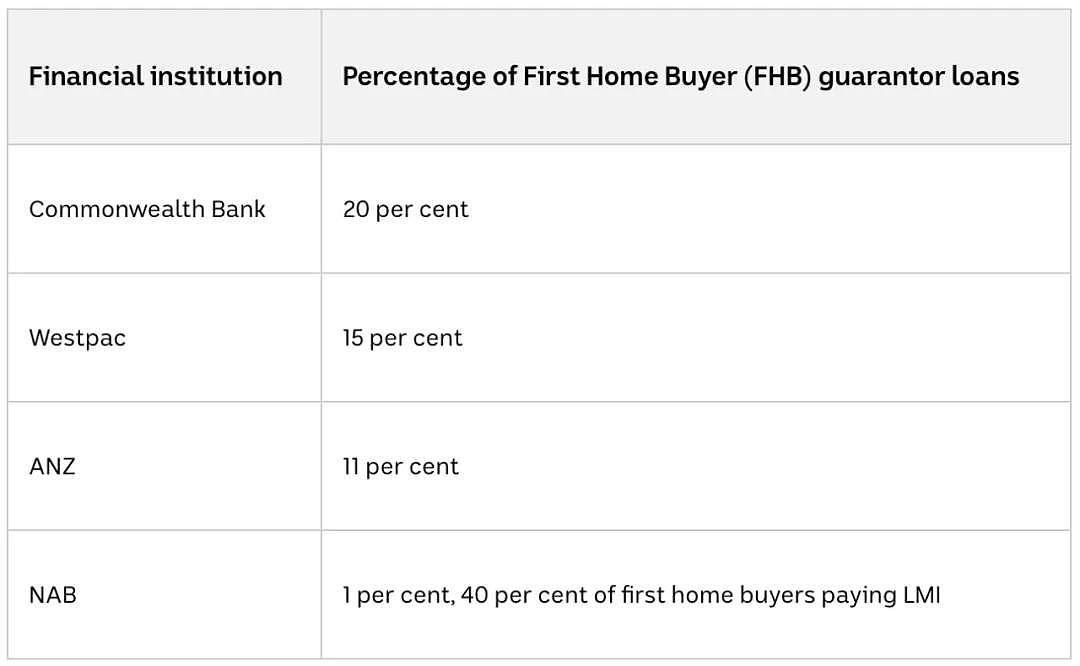

银行表示,担保贷款数量保持稳定

尽管目前出现了购房狂潮,四大银行表示,使用担保贷款的首次购房者数量保持稳定。

NAB倾向于让首次置业者支付贷款保险,此举会使贷款总额增加2万澳元。

然而银行没有收集到有多少首次置业者从他们的父母那里得到赠金或借款的数据。

O'Connor指出:“银行想看到人们有5%的真实存款,证明他们一直在存钱。但如果首付超过了10%,银行通常不在意钱是来自哪里。”

02

父母银行 ——“第九大借款机构”

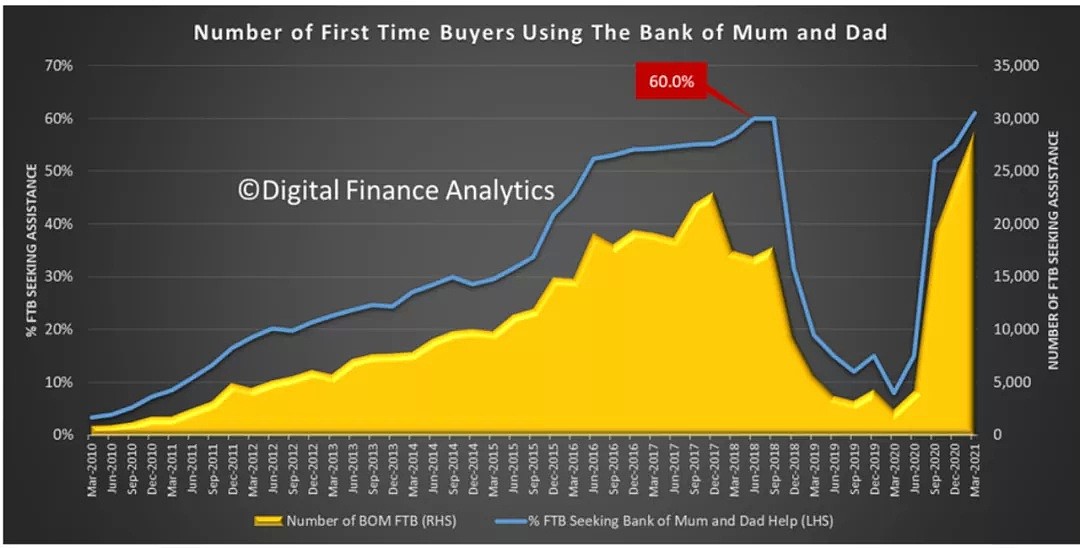

Digital Finance Analytics的Martin North对首次购房者以及房地产市场的其他领域进行了10年的调查。

他说,通过父母的帮助进入房地产市场的人数达到了创纪录的水平。

在第一季度,60%的首次购房者得到了父母的经济帮助。

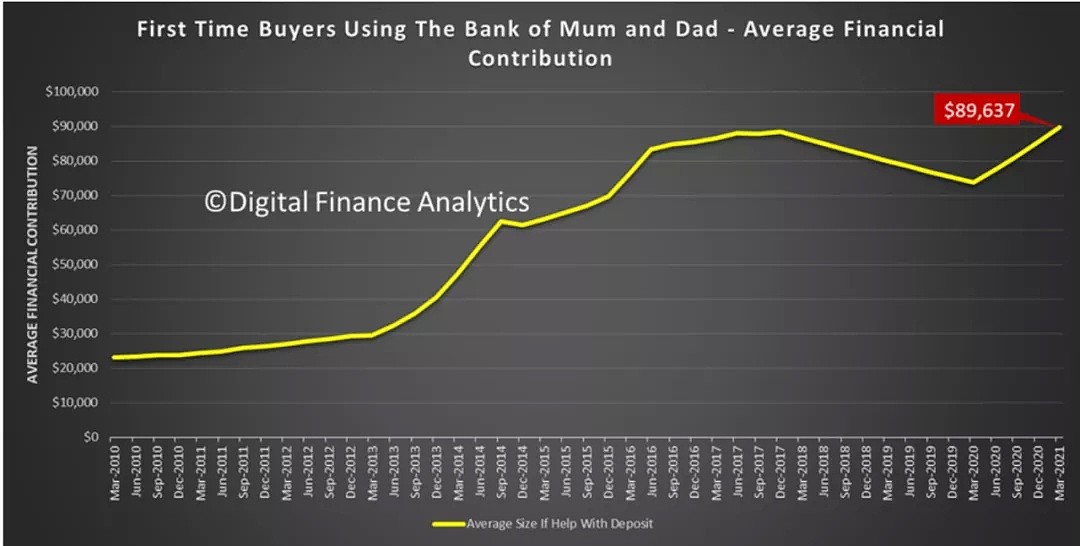

父母的平均经济支持为89637澳元,略高于2018年初房产价格飙升时的前一个峰值。

North表示,这使得“父母银行”(即父母在经济上给孩子提供帮助),成为澳洲第九大贷款机构,仅次于Suncorp。

他说:“在过去的12个月里,我们有了政府的刺激措施,人们也较为顺利的进入这个市场。”

“就目前的情况而言,父母银行可能是最关键的因素之一,但人们对它的理解却最少。”

North认为,家长们投入的资金是目前房价创纪录的原因之一。

他警告称:“在这个过程中,我们正看到一种代际间的财富转移。但一些首次购房者陷入其中,并为房产支付了过高的价格。”

“如果房价后来真的从高点回落,他们甚至可能以负资产告终。”

03

监管盲点

North认为,父母银行是监管机构和银行的盲点。

他表示:“我的研究表明,从父母那里得到这样一份礼物的人,在接下来的5年里拖欠贷款的可能性要高出3倍。”

“因此,这意味着我们面临的投资组合风险可能比银行认识或理解的更高。”

Goldby女士承认她的家庭很幸运。

“我们很感激有这样的机会。”

对他们来说,担保人贷款是一项被解决了的风险。

他们最近卖掉了他们的第一套房子,让Zac的爸爸从担保人的位置上解脱出来。现在,他们正在维多利亚州建造他们梦想中的房子。

“我们有一个更大的空间,每个人都可以有自己的卧室,我们还有一间工作室,步行20分钟就能到海滩……生活将非常美好。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64