亚洲最神秘的投资机构巨额减持中芯国际(组图)

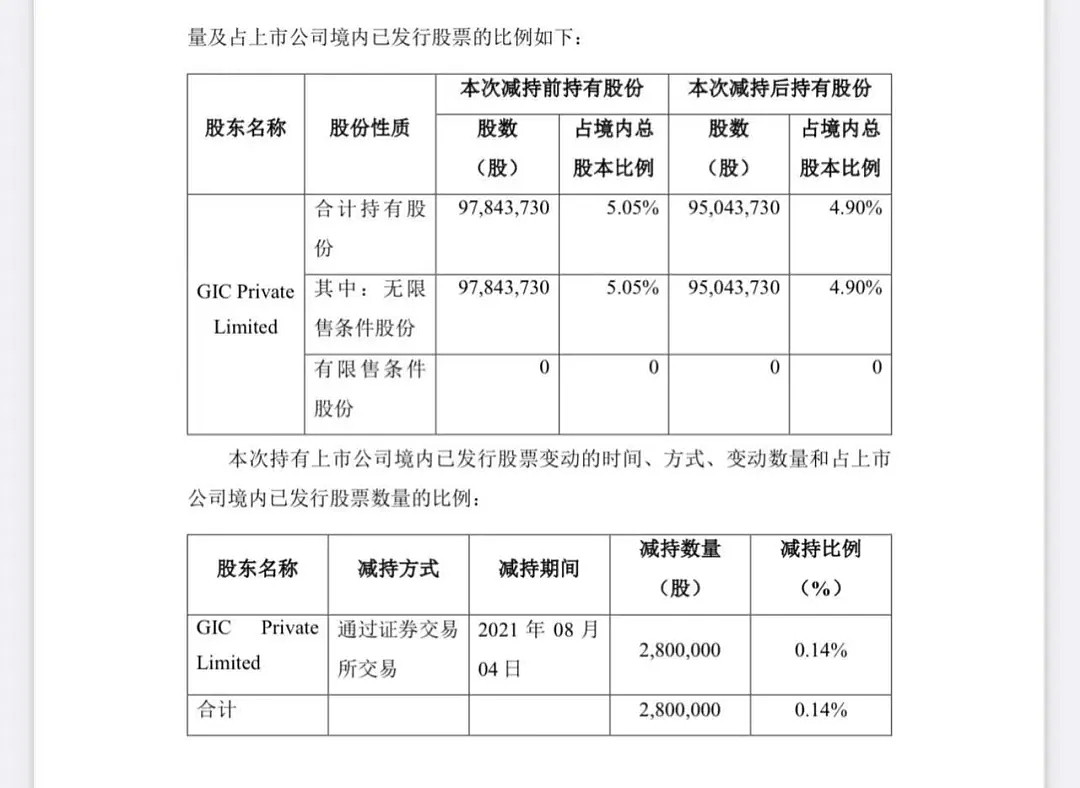

中芯国际(688981.SH)晚间公告,股东GIC Private Limited于8月4日通过上交所减持280万公司股份,占公司总股本的0.14%。本次变动后,GIC Private Limited持有的公司境内股票9504.37万股,占公司境内总股本的比例为4.90%。

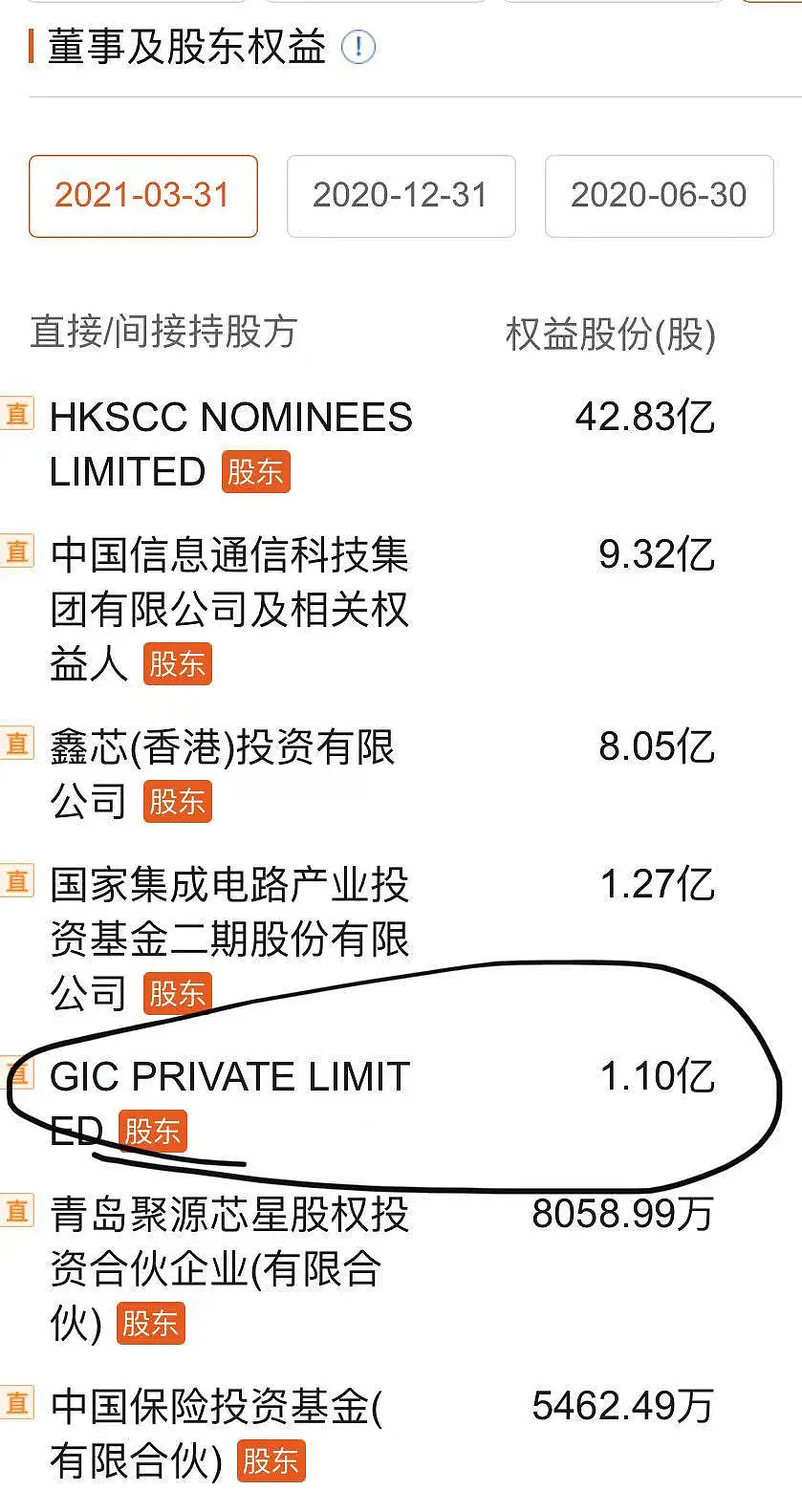

根据季报,变动前GIC持有1.1亿股中芯国际。

中芯国际发布的公告并未提及GIC平均减持价位,GIC减持时间是8月4日,若按中芯国际8月4日收盘价63.95元计算,此次减持金额达1.79亿元。

新加坡政府投资公司(Government of Singapore Investment Corp,简称GIC),成立于1981年5月22日,是新加坡最大的国际投资机构,其主要任务是管理新加坡的外汇储备,跨出新加坡国界向海外大举投资。

公司一直被称为"亚洲最大及最神秘的投资者",目前管理的资产超过千亿美元,其规模与巴菲特掌管的投资帝国Berkshire相当。

新加坡政府投资公司下辖三家子公司,新加坡政府投资有限公司(The Government of Singapore Investment Corporation Pte Ltd)、GIC不动产投资有限公司(GIC Real Estate Pte Ltd)以及GIC特殊投资有限公司(GIC Special Investments Pte Ltd)。

业绩猛升却遭巨额减持

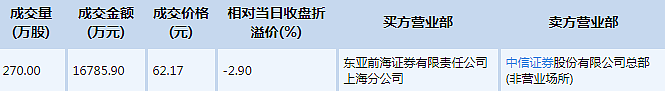

值得注意的是,中芯国际8月9日大宗交易平台同样出现一笔大额成交,成交量270.00万股,成交金额1.68亿元,大宗交易成交价为62.17元,相对当日收盘价折价2.90%。该笔交易的买方营业部为东亚前海证券有限责任公司上海分公司,卖方营业部为中信证券股份有限公司总部(非营业场所)。

中芯国际目前尚未透露该笔交易减持方来自哪位股东。8月7日,中芯国际发布2021年第二季度财报。数据显示,中芯国际营收为13.44亿美元,同比增长43.2%,环比增长21.8%;毛利为4.05亿美元,环比增长61.9%,同比增长62.9%。

值得注意的是,公司本季毛利率提升到30.1%,环比增长7.4%,同比增长3.6%。对于第二季度销售收入创历史新高的原因,中芯国际方面表示,主要由于量价齐升,晶圆付运量增加及平均售价上升所致。

按8英寸晶圆计算,中芯国际二季度销售晶圆174.52万片,环比增长12.0%,同比增长21.6%;晶圆单价上升到706美元/片,环比上季的646美元/片,增加9%。

另外,公司二季度产能利用率高达100.4%,环比提升1.7%。“从需求面、产能利用率上看,中芯国际本季财报相当可以,但产品类别决定了毛利结构,即使涨价,也很难创造更高的收益并难持续很久。”

有IT业内人士表示。国金证券研报称,中芯国际Q2获利强势增长原因主要有:

一是8英寸及12英寸成熟制程工艺产能短缺,所带动的10%~15%的年度价格上涨和30%~35%的年度应收同比增长;

二是中芯国际本季30%的毛利率,主要系晶圆代工价提升及公司大幅减少先进制程工艺试产和研发收入,两者造成非折旧费用占比明显比去年降低近10%;

三是二季度近2.3亿美元的处分子公司所得收益,上半年近1.7亿美元的政府项目资金收入和本季2767万美元的所得税利得及1亿美元的权益法收益等。

值得注意的是,摩根斯丹利在10日早间将中芯国际H股评级下降至平配。

GIC投资的快手套住了

GIC作为基石投资者曾出现在多家港美股IPO名单中。公司在7月份就以最近2.2亿美元参与医脉通的基石投资,6月份2.5亿美元参与Boss直聘投资。

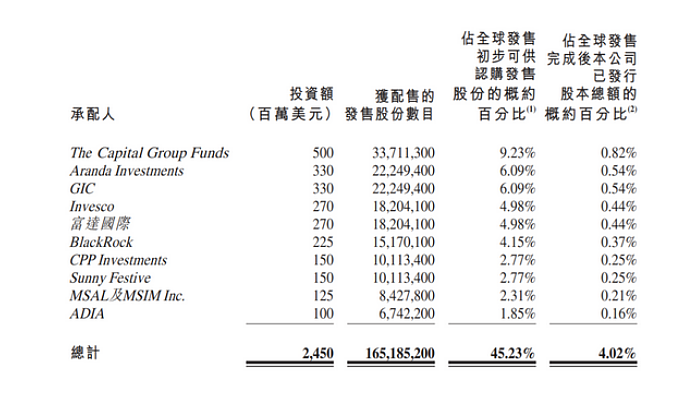

值得注意的是,医脉通今天在港股刚好创出上市以来股价新高,而BOSS直聘上市首日涨幅甚至直逼100%。但也有GIC的投资也有失手的案例,比如快手。快手当初基石投资者持有1.65亿股,持股比例占4.02%,包括富达国际、GIC、黑石、阿布扎比投资局、淡马锡等10名基石,解禁期1年。

但快手上市之后股价一直处于下跌通道,最新报85港元,基石持股成本是115港元,想要解套并不容易。

与淡马锡并列全球最活跃两大基金

新冠病疫情冲击全球经济之际,淡马锡控股和新加坡政府投资公司(GIC)依然是全球最活跃的基金。

根据西班牙IE大学变革管理中心与西班牙外贸投资促进局联合发布的《2020年主权财富基金报告》,从2019年7月到2020年9月期间,淡马锡和GIC分别参与60个和46个投资项目,占总交易量的36.4%和27.9%,是全球最活跃的两大基金。第三活跃的是阿联酋的穆巴达拉投资公司,交易量为17个,占总交易量的10.3%。

报告也指出,全球共有95只活跃主权财富基金(SWFs),管理资产总值首次超过9万亿美元,同比增长8%。当中,主权财富基金最活跃的行业是科技业,占交易量25.5%;其次是服务业(18.2%)和生命科学业(17.6%)。

根据报告,冠病疫情加快物流行业和全球供应链的转变,这些趋势发展带动基础设施建设的复苏。它说:“国际企业长期寻求从单一制造渠道(例如中国)转向多元化,如今疫情危机令企业迫切需要到其他国家发展替代方案,或在国内打造新流程。”

另一方面,疫情引发远程办公风潮和加快电子商务发展,令主权财富基金加大对仓库、物流中心和厂房等工业房地产的投资。

报告说,GIC是近期活跃的工业房地产投资者。它于2020年1月宣布和物流房地产发展商ESR Cayman共同出资5亿美元设立合资公司,用于投资中国物流房地产。2020年底,两家公司又联手设立7.5亿美元的合资公司,在印度发展并收购工业和物流资产。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64