10年期美债收益率筑底走强,这意味着什么?美债、美元指数、美股之间的关系又是什么?

9月已经过了将近大半,相信投资者们已经开始有所察觉,无论是股市,非美货币,还是黄金白银,都出现了大幅度回撤的情况,市场的风向似乎已经开始转变。而与之不同的是,美元指数开始止跌走强,10年期美债收益率自8月以来,一直处于震荡走强的趋势之中。如果从简单的市场行为来看,我们能很轻易的得出一个结论,美元、美债收益率成正比关系,美元与股市、黄金价格成反比关系。但它们之间的关系真的如市场行为所表现的这样简单和绝对么?潜藏在这些相对关系中的内在逻辑又是什么?

美元与美债

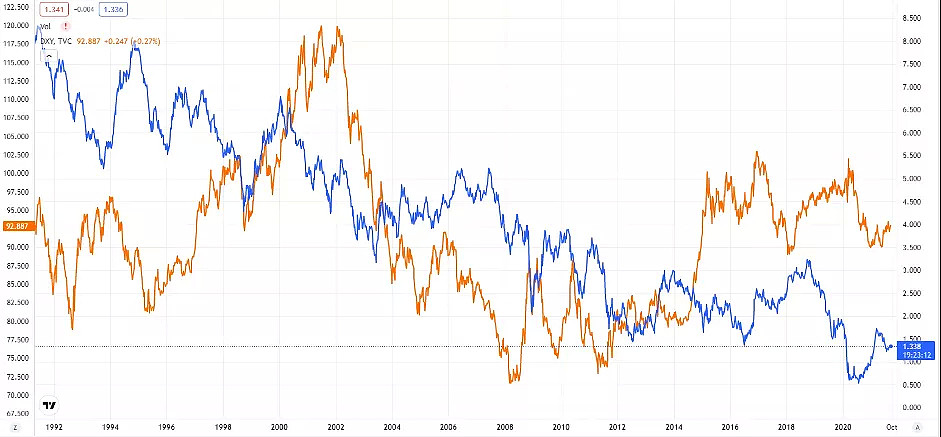

美国10年期美债收益率 vs 美元指数

图片来源:CMC Markets

从常识上来说,如果美国的经济状况较好,央行会逐步收紧货币政策,以防止经济过热,这随之带来的就是美元利率的上升,而这也会反应到美债利率的上升。这里所讨论的美元指数是美国相对于欧洲、日本等非美经济体的经济对比情况。而欧元是美元指数权重最大的货币,占比57.6%,日元占比13.6%,排名第二。如果这些非美经济体的经济比美国差,会导致资本回流美国,从而导致了美元走强。

但这些都是建立在美国的经济环境较好的情况,如果美国的经济环境非常差,例如去年新冠疫情3月在全美爆发,美国股市连续熔断,美债收益率也是跌至谷底,但美元指数反而走强。其原因是美元作为世界流通货币,具有避险资产这一属性。在市场恐慌情绪蔓延的时候,投资者往往会选择第一时间抛售自己手中的金融资产,选择持有现金,或者投入到美国10年期国债这种无风险资产,股市,商品都会受到严重打击。因此美元指数大涨,而美债因为购买量的增大导致价格的快速增长,收益率就会降低。

因此,美元和美债的关系并不能定义为绝对的同向关系,事实情况是,如果投资者们细心观察,会发现10年期美债的收益率在大级别的周期,一直处于震荡走低的趋势中。其原因是美国长期保持低利率环境,这造成了美国巨额的债务负担和高额的财政赤字。这意味着即使在不远的将来美联储进行了加息政策,美债收益率也不一定会持续性的上涨。因为这样会使美国的债务负担更加艰巨,美联储也会通过一些手段来压制国债收益率的上涨。

美元、美债与美股

美国10年期国债收益率——周线图

图片来源:CMC Markets

从去年美联储进行量化宽松以来,美元指数一直处于弱势下跌的行情,而美股屡创新高。从这样的情形来看,美元指数与美股呈反向关系。其背后的逻辑也不难理解。新冠疫情爆发,全球经济出现严重衰退,美股出现熔断。美联储需要做的第一件事就是,通过量化宽松来给市场提供流动性,以挽救经济实体和投资者信心。那么在疫情时代,实体经济崩塌,生产活动停滞,向市场中投放的钱自然而然就流入到了熔断后处于低估值区的股市当中,这导致了股价的飞速上涨。从去年3月之后,钱更多的从美债流入到了美股之中,这导致了美债价格下跌,收益率上涨。所以从去年4月之后,美债收益率开始筑底走强。

而从今年4月以来,随着新冠变种病毒的传播加剧,经济复苏产生了不确定性,加上美股在连续创新高后,投资者开始出现避险的情绪,所以选择增加美债的投资,美债价格增高,因此美债收益率自今年4月以来一直处于下跌趋势之中。

但上述的结论是建立在美国经济环境不好的情况之下。其实影响美股趋势的因素不光光是货币政策,其公司的基本面情况也是重要因素。在经济好的时候,那些白马蓝筹股的股价表现往往非常不错,这是得益于其优秀的持续盈利能力。而在经济不好的时候,以去年疫情为例,传统蓝筹股表现不佳,但互联网科技公司却表现突出,这就来源于时代的特性造成的需求的增长,而行业特性所表现出的高度自动化,使其受到的冲击往往相比其他行业较小。因此,我们可以回顾往年历史,在2014年10月美联储开始推出QE后,从2015年到2017年连续进行加息,标普500指数并没有受到较大的影响,而是不断的创新高。而疫情时代的纳斯达克指数表现最好。

市场风向虽变,但意味着机遇也将到来

美国标普500指数——月线图

图片来源:CMC Markets

从近几个月开始,全球的缩债浪潮开始席卷而来,加拿大率先开始了缩减资产购债规模,紧接着美国,欧洲, 澳大利亚也相继开始将缩债提上日程之中。而今年需要关注的焦点就是,市场预期美联储将在年底进行缩债。本月的22日有美联储的利率会议,关于这次会议能否顺利开展缩债计划仍是一个未知数,美国的各项经济数据处于反弹阶段,制造业数据稳步增长,8月零售销售数据也大幅度好于预期,通胀数据进入到“5”时代。

根据此数据表现,市场投资者可能会押注美联储在下周的货币政策会议中会出现鹰派发言,从而防止经济过热现象,而这也是造成了投资者更多的选择持有现金观望,推升美元指数走强,美股承压下挫。

从宏观面来看,全球经济虽在短期内处于复苏放缓的阶段,但随着疫苗接种率的提高,封锁逐渐放松,在未来的一到两年经济会处于高速复苏阶段。因此,缩债以及之后的加息会是必然趋势。由于对未来经济的信心,在这一市场预期下,美债收益率逐步走强,市场流动性的逐步收紧在长期来看利好美元。而对于美股而言,缩债和加息肯定会给股市带来巨大的回撤,但这也反映出经济面的向好发展,因此,投资者不必过于惊慌接下来可能会面临的短期波动,从长期来看,标普500指数未来的趋势可能会强于纳斯达克指数,对于投资者而言,应该把握住每次市场回调的机会。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64