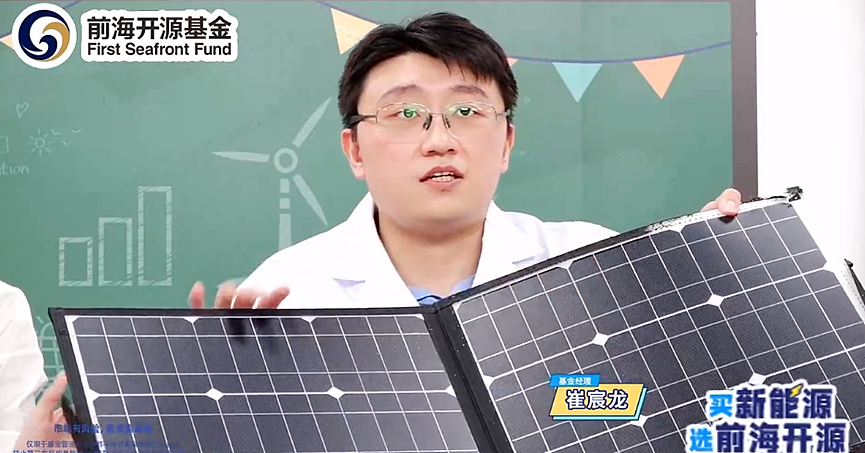

“冠军”基金经理“暴拆”光伏板,继养猪下矿后,又一实战型路演现身(组图)

在经历了年内的调整之后,崔宸龙似乎“放飞自我”了。

截至11月14日,他管理的两只代表作,前海开源新经济年内表现处于同类中游水平,而前海开源公用事业,则跌至同类后1/4(choice数据)。

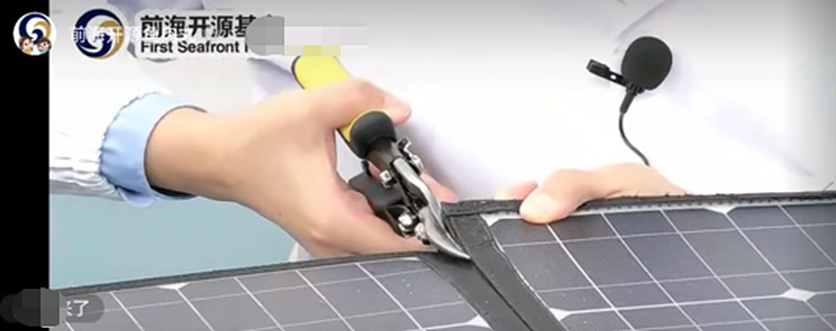

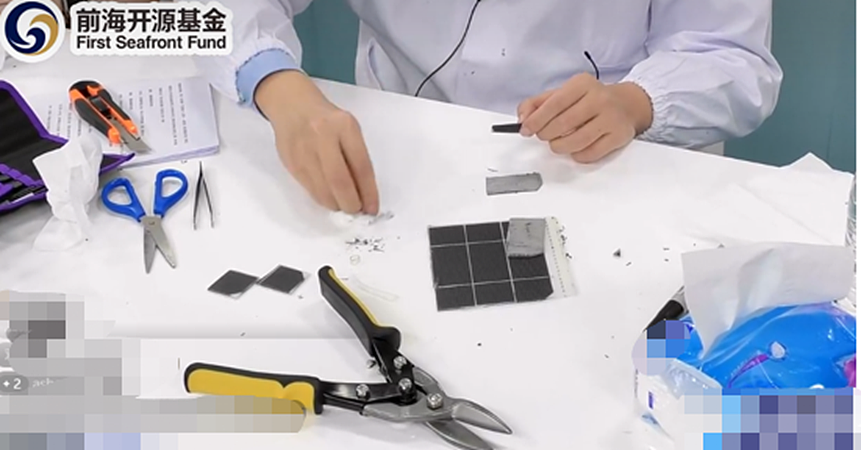

值此之际,他身着“白大褂”、手拿“金刚钳”,现场直播拆光伏板,拆到“咬牙切齿”,充分“接地气”。

但是,他仍然表示,非常看好光伏。

在被问及,最近几天港股或医药风头都特别强,新能源是否稍稍有点落寞,有什么感受时,崔宸龙表示,从几年的维度甚至10年的维度,新能源整个产业的复合回报率,他个人坚信还是非常高的。

他仍认为,看产业产值的增长和规模的成长,从绝对的量级以及增速上,(新能源)比大部分其他的行业,有很明显的优势。

细分行业上,他看好光伏、锂电池和绿电运营商。

身着“白大褂”

平时,投资者见到的(屏幕中的)基金经理,往往西装革履。

但也有基金经理“奇装异服”过。

前有招商基金的基金经理侯昊穿矿工服直播,后有富国基金的基金经理张圣贤经过重重消毒去养猪场调研。

不过,他们都是主要管理指数型产品的基金经理。

而如今,也有主动偏股基金的基金经理也“疯狂”。而且还是2021年的“冠军”基金的基金经理崔宸龙。

11月15日,崔宸龙在一场活动上,穿着“白大褂”(实验服)上场,稍作介绍后,开始现场大拆便携式光伏板。

拆、拆、拆

整场直播的大半时间,崔宸龙都在认真地拆、拆、拆……

整个过程如果拿网友的话夸张说,就是,“手拿钳子剪电片,一路火花带闪电”。

当然,目测没有发生火花带闪电的情况。

但崔宸龙反复提醒,这一“暴力拆解”并不适合在家进行。

他还给投资者打比方说像汉堡。

他介绍,实际上它的结构很简单,盖板、胶膜,再中间是硅片(电池片)。电视片是印刷了电路的硅片、电池片就是“汉堡里的肉饼”。两面的胶膜很像刷的沙拉酱和贴的芝士、有点黏。再往外,两片面包就是上面盖的玻璃盖板和背板。

拆解过程中,崔宸龙时不时展现出了用力的表情。有网友评价“咬牙切齿”。

但由于硅片太薄,在崔宸龙“十八般武艺”之后,还是崔宸龙请同事找来研究员那里的硅片,并且展示起硅片究竟有多薄。

整体来说,大概是每次看起来略为内敛的崔宸龙,直播笑的最多的一次。这种欢乐的状态甚至持续到了后来的问答环节。

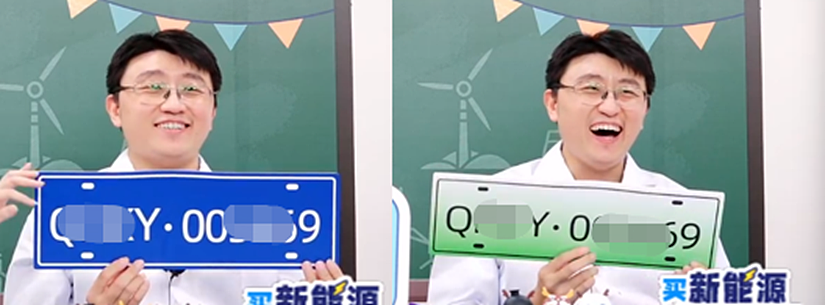

连最后的“广告”时间,也颇为有趣。将基金代码做成了“车牌”的样子。特地从油车车牌换成电车车牌时,崔宸龙笑得更开怀了。

仍然看好新能源产业

回到投资本身,在开场后不久,主持人就提问,最近几天港股或医药风头都特别强,新能源是否稍稍有点落寞,有什么感受?

崔宸龙表示,从几年的维度甚至10年的维度,新能源整个产业的复合回报率,他个人坚信还是非常高的。

他仍认为,看产业产值的增长和规模的成长,从绝对的量级以及增速上,(新能源)比大部分其他的行业,有很明显的优势。

仍然认为有十倍以上空间

崔宸龙表示,今年整个新能源的波动是比较大的。

他认为,这可能是人性的一种体现,(人们)觉得新能源、特别一些龙头公司,历史上已经涨了几倍甚至10倍,(担忧)是否已经没有空间。

他表示,内部对于投资上的测算和空间测算,未来依然有很大的空间。

大家争议较多的是,新能源月度的渗透率可能到了20%、30%,是否未来只有几倍的空间。

他认为,如果认为新能源汽车是一个趋势,不能假设以后只有中国人开新能源汽车,肯定全世界的人都在开新能源车。

现有的油车的车企,未来不再投入大量的资金研发油车升级的平台,未来就是电动车的天下。

而且,在电动车里面还有部分是混合动力车型,也算在渗透率里面,但他认为纯电车是最终的产品。

而全球的纯电动车的渗透率只有几个点,所以他表示,未来依然能看到10倍以上的空间。

此外,锂电池,不仅可以用在车上,还可以用在储能上,量甚至更大,所以,他依然认为有几十倍的空间。

看好光伏未来空间

对于光伏板块,崔宸龙表示,通过拆解(光伏板),大家可以看到,结构非常简单,但是电池片上有很多结构。

这其实是一个半导体器件,将光电效应做成了真正的产品,并且大规模应用。

他介绍,半导体的技术进展很快。据海外统计,大概累计装机量每增长一倍,线性回归后,光伏的成本降低了30~40%。

他认为,未来空间很大。累计装机量现在就几个点,还能翻好多倍。所以,未来光伏的成本(预计)下降很快。

还看好锂电池和绿电运营商

除了光伏,他还看好锂电池和绿电运营商。

对于锂电池,他表示,锂是自然界最轻的金属,而且锂电池的技术已经商业化了,并且技术的进展非常快。

绿电运营商,这些技术进步最终会相当一部分让利给运营企业,他们的经营模式又比较稳定。

所以这三个方向,他认为是在整个大新能源领域里面,未来最值得或者回报率理论上最好的几个细分方向。

绿电运营商是“杀估值”的下跌

他也表示,他管理的前海开源公用事业能买港股,目前港股的(绿电)运营商折价较多,主要受到港股市场调整的影响。

在这个位置上,他认为,要更加审慎的去看投资,发现企业的公司的基本面、行业基本面没有变化,只是单独的“杀估值”导致的股价下跌。这个时候从长期的角度看,可能位置会更好一些。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64