丘栋荣果然“满仓”港股,近百亿资产加仓煤炭地产减持有色美团(组图)

过去两年风头正劲的“价值派”基金经理丘栋荣,14日披露了其最新季报。

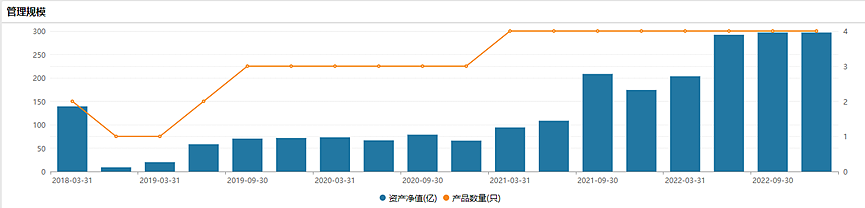

季报显示,丘栋荣管理的资产在2022年末已经超过295亿元,叠加本月初成立的港股新基金,及近期指数上涨,其最新受托规模有可能已逼近320亿元。

投资上,他的态度颇为积极,在管的基金在仓位已很高的前提下继续加仓。

尤其是港股,相关产品已经基本满仓。

具体公司配置上,丘栋荣在2022年最后一个季度持续加仓煤炭和能源,同时适当布局地产,但对美团为代表的互联网股和有色股明显减持。

这背后反映了怎样的逻辑?

受托规模314亿

随着4季报的数据披露,丘栋荣管理的4只“老基金”,去年末规模合计达到295亿元,继续保持高位。

而叠加2023年的新发港股基金后,丘栋荣目前的在管规模估计在314亿元左右。

仓位越来越高

在原本仓位就不低的情况下,4季度丘栋荣在管的基金,对股票资产还在加仓。

这显然反映他对股市的积极态度。尤其是中庚价值灵动基金,从3季度的不到89.3%增仓至近94%,已近乎满仓运作。

丘栋荣在季报中重申其观点:基于股权风险溢价的资产配置策略,权益资产估值仍处于绝对底部位置,对应了很高的风险补偿水平,(A股和港股市场)是系统性配置机会。

近百亿砸向港股

4季报中,丘栋荣对港股的态度也相当积极,其组合中港股仓位也有增加,对港股的配置规模也达到了近百亿元。

以中庚价值领航为例,港股占股票市值的比例从3季报的不到45%增长到48.89%左右。

类似的中庚价值品质的港股持股比,也从47.45%上升到49.39%。

按照相关契约,丘栋荣管理的两只基金,对港股的配置比例最高只能是50%,这意味着,他对港股的配置已经“顶”到上限。

增仓煤炭地产减持有色美团

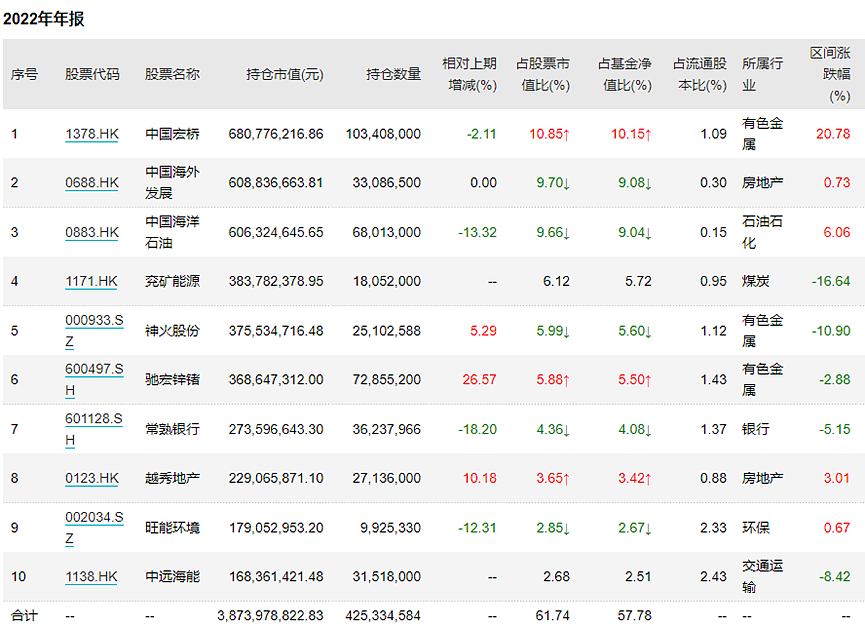

重仓股的布局上,以中庚价值领航为例,兖矿能源重新回到十大重仓股,美团-W退出。

此外他大幅加仓了越秀地产,并大幅减持常熟银行。

中国宏桥虽然有所减持,但由于这一个股4季度大幅的反弹,成为了第一大重仓股。

中庚价值品质一年持有期4季报则显示,除了兖矿能源重回,中远海能也进入了十大重仓股。

大幅结构调整

两只主要投向A股基金的重仓股变换较大。

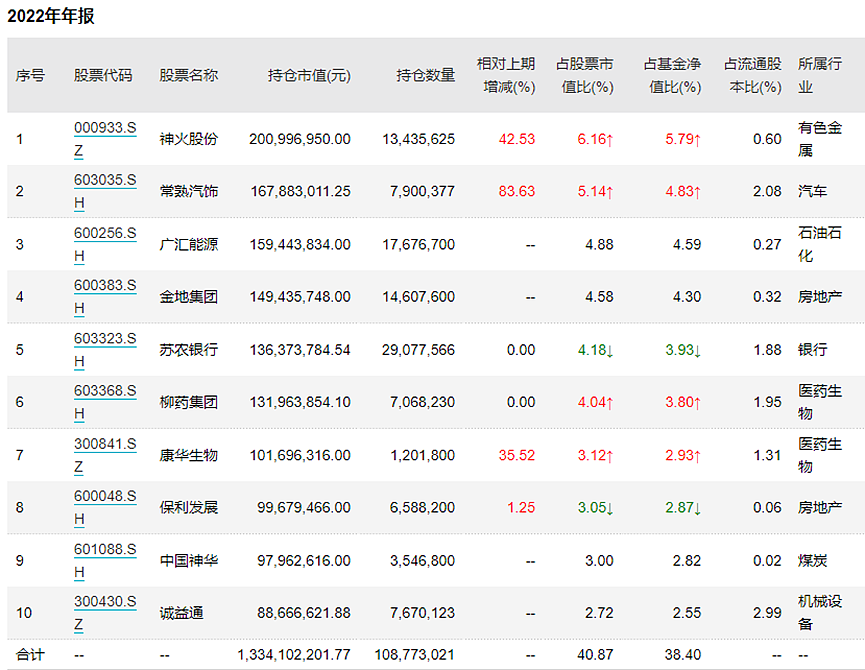

中庚小盘价值十大重仓股变换了半数。金地集团、广汇能源、常熟汽饰、广信股份、柳药集团进入十大重仓股,常熟银行、新华医疗、新点软件、顶点软件、云铝股份退出。

此外,大幅加仓了神火股份,其余“旧面孔”则被不同程度减持。

中庚价值灵动4季报显示,广汇能源、金地集团、中国神华、诚益通进入十大重仓股,新华医疗、川仪股份、永茂泰、云铝股份退出。

此外,大幅加仓了神火股份、常熟汽饰、康华生物。

看好两大方向在风格上,丘栋荣同时看好价值股和成长股的机会。

他表示,当前仅有大盘成长一类的股票还处于中性以上的水平,其他类型的风格基本处于低估值区域,从大盘股到小盘股,从价值股到成长股,均有较好的布局机会。在中庚价值领航4季报中,丘栋荣谈到了重点关注的两大方向:

1、估值处于历史低位的价值股,重点关注供给端收缩或刚性行业,及其在需求复苏情况下的潜在弹性,主要行业包括大盘价值股中的地产、金融,基本金属为代表的资源类公司和能源类公司。

同时,港股的价值股相比对应的A股更便宜,同时对应的分红收益率水平极高,其隐含的预期回报水平很高。

(1)大盘价值股中的地产、金融等。

(2)基本金属为代表的资源类公司。

(3)能源类公司。

2、低估值但具有成长性的成长股,重点关注国内需求增长为主、供给有竞争优势的高性价比公司,主要行业包括医药制造、有色金属加工、化工、汽车零部件、电气设备与新能源、轻工、机械、计算机、电子等。

(1)以国内需求为主的行业确定性高,挖掘空间巨大。如医药制造行业、中下游消费及相关制造业。

(2)广义制造业中具备独特竞争优势的细分龙头公司,挖掘高性价比公司仍大有可为。从产业发展趋势的视角,汽车国产化、电动化、智能化和轻量化四个方向均有巨大的空间,在这些领域挖掘低估值高成长的投资机会。

(3)计算机、电子等偏成长行业的部分中小盘成长股。这些行业挖掘到低风险、低估值、且有较高成长性的中小盘标的,有存在成为大牛股的潜质。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64