银行业洗牌在即,投行麦格理要硬刚澳洲“四大行”(组图)

最近一周时间,全球银行业处于风声鹤唳、草木皆兵之中,先是上周五美国硅谷银行(SVB)宣告破产,本周三,财务流程存在重大缺陷的瑞士信贷(Credit Suisse),在第一大股东沙特国家银行拒绝继续支持之后,暴跌24.2%,并重挫了欧洲银行股。

幸运的是,受益于严格的监管体制,澳大利亚银行业受到的影响并不大,除了股价受到一定拖累之外,财务状况和运作都很稳健。而其中最不慌的,当属有澳洲银行界“斜杠青年”之称的麦格理集团(ASX: MQG)。

相比传统的澳洲四大银行,麦格理“斜杠”对应的业务种类丰富得多。除了抵押贷款业务快速增长的商业银行部门,它还拥有规模更大的资产管理、大宗商品交易和投资业务——既是澳洲最大的投行和基金管理服务公司,也是全球最大的基础设施资产管理公司。

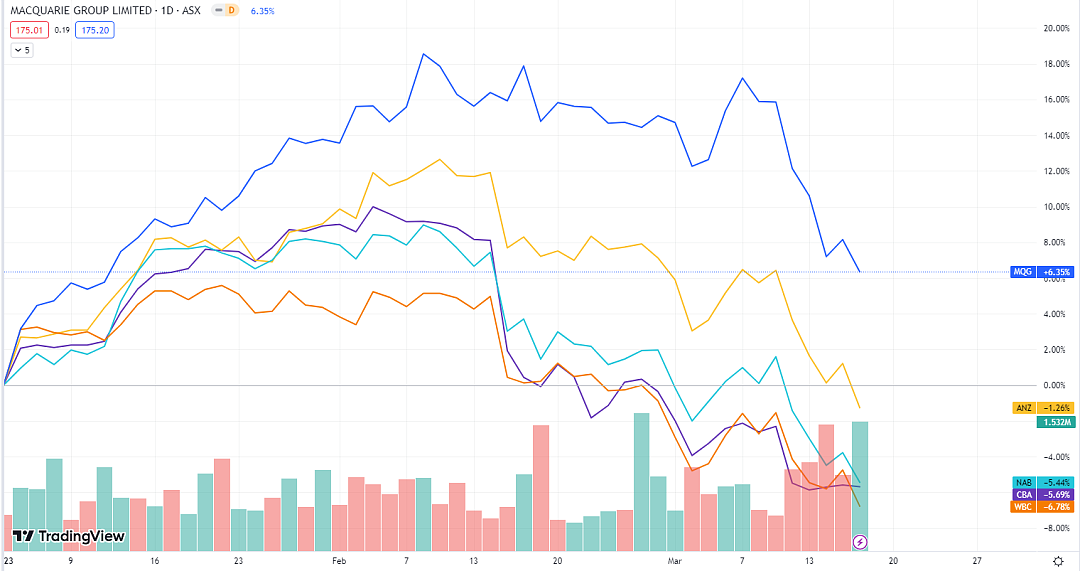

在全球银行业出现剧烈动荡的情况下,如果看从年初至今(YTD)的股价,澳洲四大银行都是负增长,只有麦格理一枝独秀,仍然保持了盈利(见下图,蓝色曲线为麦格理)。

麦格理集团(ASX:MQG)与四大银行今年以来的股价对比图/TradingView

因此,麦格理集团的未来发展趋势非常值得关注,本文将探讨麦格理集团商业银行、资产管理和投资银行等不同业务板块之间的互动,以此研究该银行的战略规划。

1

麦格理是一家快速增长的“小银行”

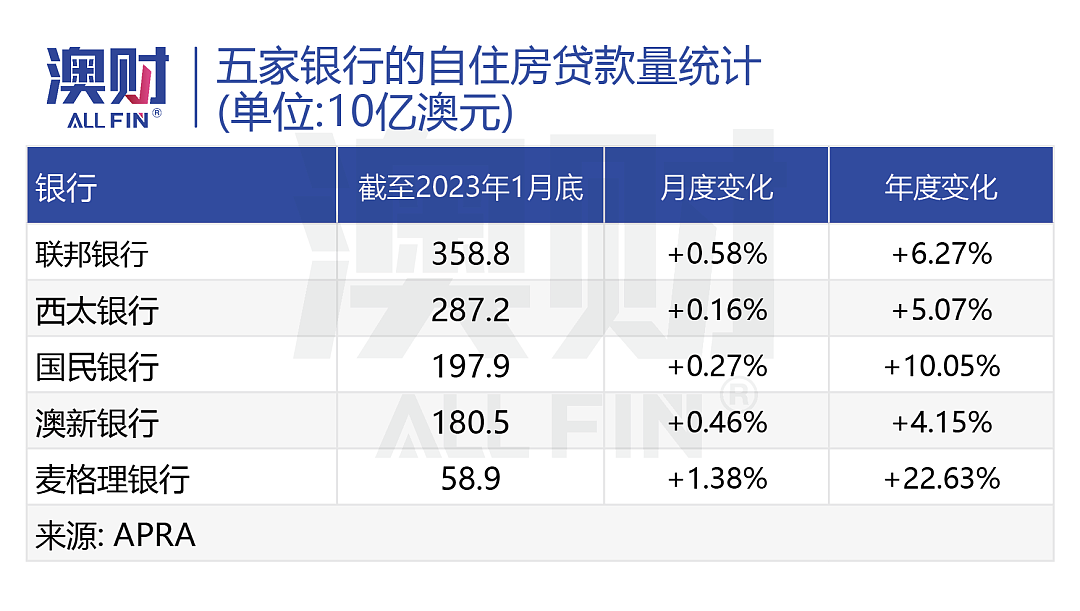

如果只比较商业银行中最为重要的业务指标——抵押贷款量的话,麦格理在澳洲四大银行面前相形见绌,其589亿澳元的自住房贷款规模虽然能排名全澳第五,但也不及排行老四的澳新银行(ANZ)的三分之一。从这个角度来说,麦格理“小银行”的地位也算是名副其实。

然而,如果我们在澳洲央行连续加息十次、房地产市场处于低迷状态的背景之下,再来比较抵押贷款的增速,就会看到另一番景象。

澳大利亚审慎监管局(APRA)2月发布的数据显示,麦格理在自住房贷款的业务上涨幅最为明显(见上图),其自住房贷款总额在过去一年里增长了22.63%至589亿澳元。相比之下,CBA和Westpac的涨幅仅为6.27%和5.07%,即使是四大行中涨幅最快的NAB,其增幅也仅为10.05%,不及麦格理银行的一半。

澳洲主流媒体甚至使用“为什么四大银行害怕麦格理”的耸动标题,来讲述其抵押贷款业务的惊人增长,并且用“apex predator”(顶尖掠食者)来形容这家银行对于市场的胃口。

那么作为一家“小银行”,麦格理的贷款业务增长如此之快,是因为其他四大行不够努力吗?

其实还真不是。事实上,四大行为了留住自己的优质抵押贷款客户,已经放低了身段,不但提供现金返还,还提供标准贷款利率的折扣,为的就是阻止借款人转向竞争对手,以及从“友商”那里抢夺转贷的客户。

Ratecity的数据透露,针对超过50万澳元的贷款,CBA和NAB提供2000澳元的现金返还,Westpac在本月将现金返还的金额从2000澳元提高到3500澳元,ANZ为4000澳元,而NAB旗下的UBank更是提供高达6000澳元的现金返还。

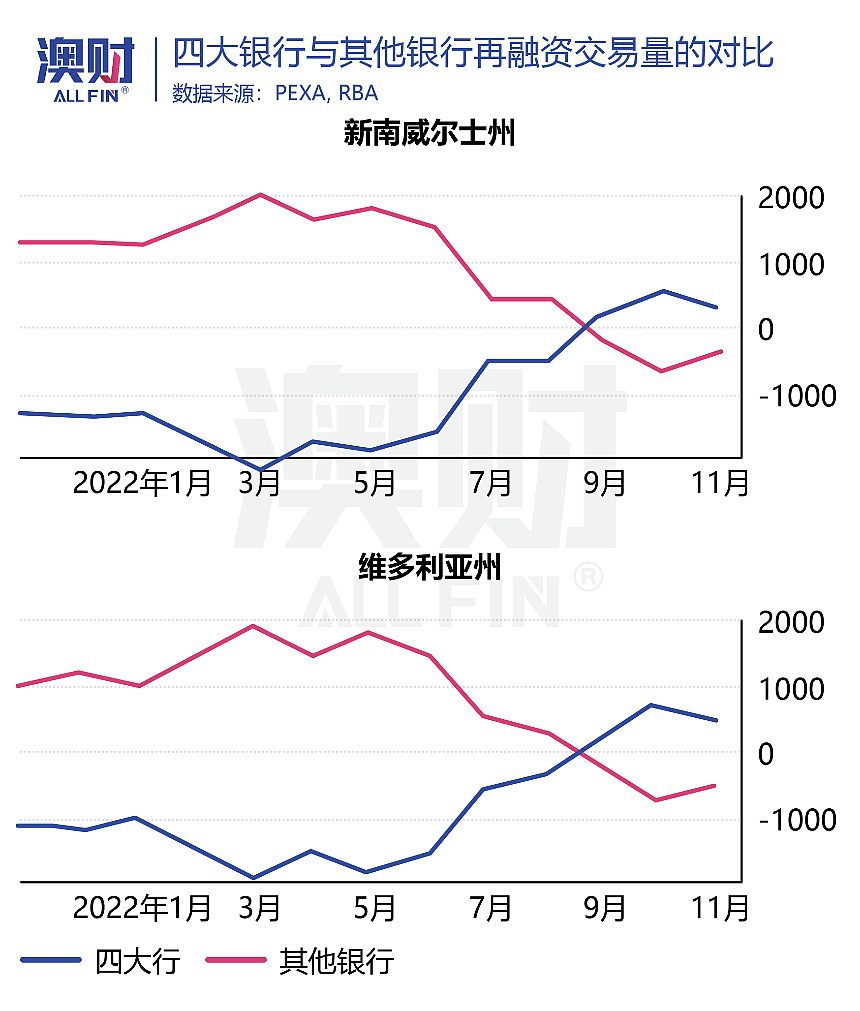

在此策略下,从大银行贷款的实际成本要低于账面成本,也低于许多小银行,于是,曾经被宽松贷款条件和较低利率吸引去小银行的客户,又重新回归到四大行的怀抱,在新州和维州,这种趋势变得愈发明显。(见下图)

然而,令四大行头疼的是,“现金返还+贷款利率折扣”这套无往而不利的组合拳,对麦格理银行只是“挠痒痒”,根本阻止不了客户的跑单。

麦格理能赢的原因也不复杂,一共两条,第一是该行搭建了高效的IT系统,贷款处理速度快于四大行;第二就是给了更有竞争力的贷款利率。

先说IT系统,由于麦格理近年来在数字化转型方面进行了大量投资,这意味着它可以快速处理房屋贷款的申请,这对抵押贷款经纪人来说是一个非常重要的助力。

当前,麦格理已经将所有的客户数据转移到亚马逊和谷歌数据中心上,这让麦格理可以使用云端的大数据,“光速”处理贷款经纪人所提交的贷款申请、评估申请人的收入和支出,而客户最快可以在5秒钟内完成储蓄、交易或对冲账户的开立!

通过这种方式,麦格理提供了更加迅捷并且安全的服务体验,能够吸引相当多不想在贷款事务上劳神费力的客户。

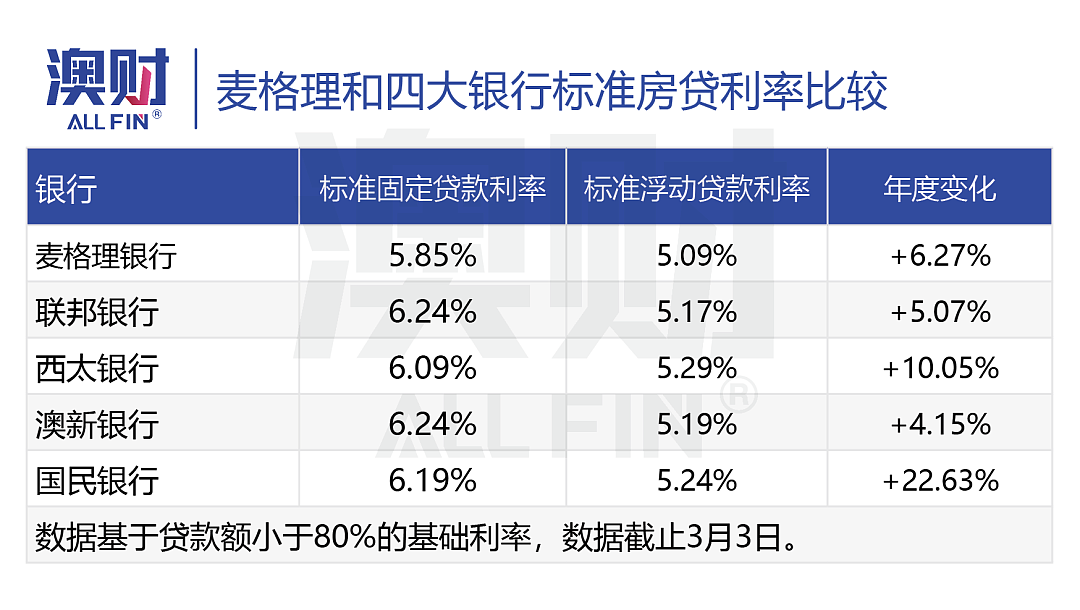

再说关键的第二条原因:房贷利率,尽管麦格理没有提供时下流行的现金返还和其它奖励,但是该行公布的标准固定和浮动利率,都比四大行要低,这意味着在同等折扣条件下,麦格理的房贷利率永远最低(见下图),并且贷款比例(LVR)较低的客户还有更加优惠的利率。

看到这里,大家可能会发现一个问题,就算麦格理贷款处理程序效率很高,节约了成本和时间,但和当下高昂的资金成本比起来,并不能起到决定性作用。麦格理跟四大行打房贷利率“价格战”,就不怕利润率受影响么?

通过研究麦格理的财报,澳财发现,这其实是麦格理战略布局中的一个“阳谋”。而这个问题的答案,就与接下来要说的麦格理的“大”有关。

2

麦格理也是一家“大银行”

如果说麦格理商业银行的业务体量“小”,那么,麦格理的“大”又体现在哪里呢?可以从两个方面来体现,第一就是市值。

如果以市值计算,麦格理是澳大利亚第五大银行,并且非常接近排名第四的澳新银行,足以见得是一家“大银行”。

第二个方面,麦格理覆盖的业务范围也很“大”,包括了资产管理、投资银行、企业银行、私募股权,到股票交易、商品交易、外汇交易、投资管理等等,几乎触达金融领域的每一项业务。

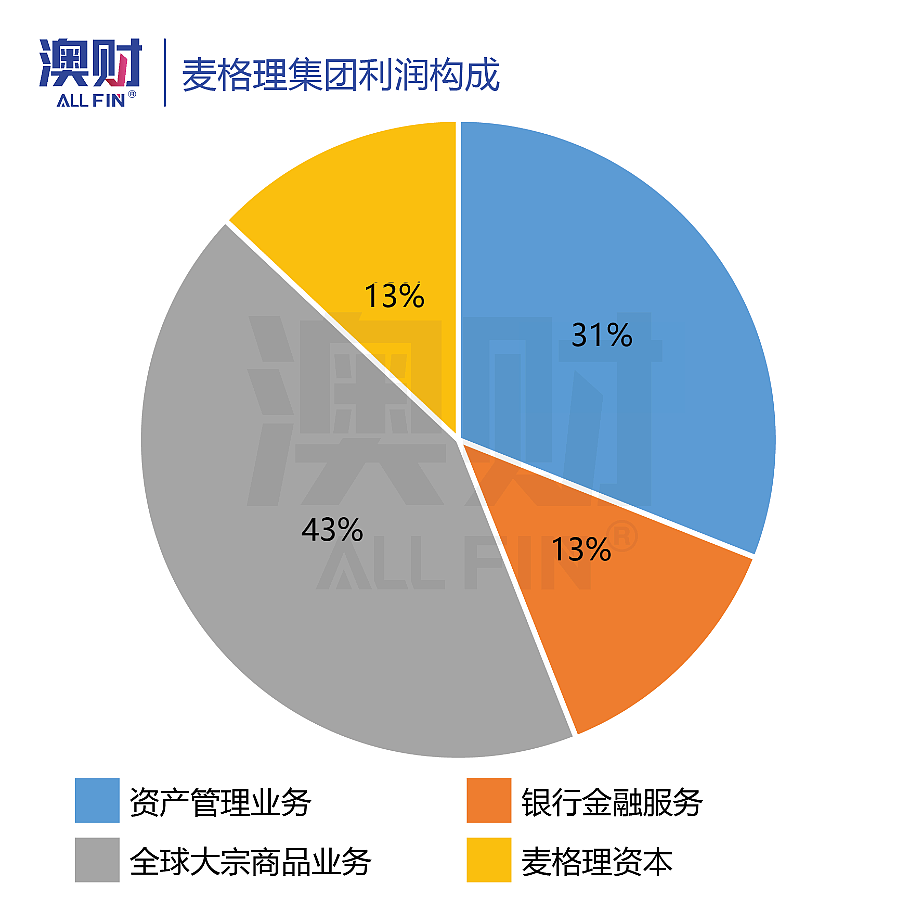

作为澳洲最大的投行和基金管理服务公司,以及全球最大的基础设施资产管理公司,麦格理的商业银行业务实际上只是集团旗下较小的一个业务模块,集团利润占比仅有13%,而集团70%以上的净收入来自大宗商品业务和资产管理部门。

其中大宗商品交易业务对麦格理集团的利润贡献最大。得益于近两年全球局势的变化,麦格理的大宗商品交易、实物执行、物流和客户风险管理的活动也显著增加。

尽管没有披露数据,但是高盛预计在2023财年的前3个季度(从2022年7月到本月底),麦格理的大宗商品部门将实现整个财年利润预期的97%,达44亿澳元。并且预计在2023财年结束时,实现超过50亿澳元的利润。

麦格理另一大收入来源是集团的资产管理业务。截至2022年12月底,麦格理的资管部门管理着将近8000亿澳元的资产,贡献了集团31%的利润。该部门通过一系列的兼并收购,在南北美等地建立私人资本部门,在澳大利亚以外的地区也取得了巨大的成功。

当前,麦格理集团大约有52%的员工位于澳大利亚境外,其中2700多人在欧洲、中东和非洲,3300多人在美洲等地。

3

低房贷利率背后的战略考虑

说完麦格理的“大”,我们再回到该行为什么愿意提供低房贷利率的问题。很明显,商业银行业务尽管增长迅速,但并不是麦格理集团的收入构成的大头,其主要收入来源仍然是大宗商品和资产管理部门,这与传统的四大商业银行有着本质的区别。

实际上,从澳联储去年5月至今累计加息350个基点的情况下,大量低资信条件的申请人已经“出局”,或者转而谋求非银机构贷款。那些拥有高收入、低贷款比率且有大量可抵押资产的高等级借款人,才是现在有条件能够申请到房贷或转贷的人。麦格理实施优惠房贷利率的策略,以及高效率的业务办理体验,吸引这些富裕人士成为贷款客户,其实是在获得一个源源不断的高质量“资源池”。

这个资源池对麦格理集团的资产管理部门来说意义重大,资源池里的人等同于潜在客户。这个群体会有更大的概率会对麦格理所提供的其他投资产品感兴趣,从而带动资产管理部门的业绩增长。

从全局来看,这样的大小部门之间相辅相成的打法,不仅降低了获客成本,而且把协同效应发挥到了最大。所以说,麦格理并不是在进行“杀敌一千自伤八百”的零和博弈,而是经过了深思熟虑的战略考虑。

此外,高粘性的富裕群体还带来了存款的增加。在过去的6个月里,麦格理的存款增长了205亿澳元,占市场总增长的29%,使得其存款的总市场份额增长了8%。高存款量所带来的便是融资成本的下降,由此驱动下,麦格理更有能力提供极具竞争力的贷款利率。

4

麦格理不是硅谷银行,也不是瑞信

美国和欧洲的银行在一周之内先后出事,使投资人对这个行业必然抱之以怀疑的态度,澳财在周二的文章里介绍了澳洲银行监管体系,来说明为什么澳洲的银行是安全的,在这里,我们会具体分析麦格理与上述两家银行的核心区别在哪里。

在澳大利亚,麦格理是名副其实的第一投行,市场份额超25%,因此,从其业务构成来看,将其与美国的投行进行类比更为合理。

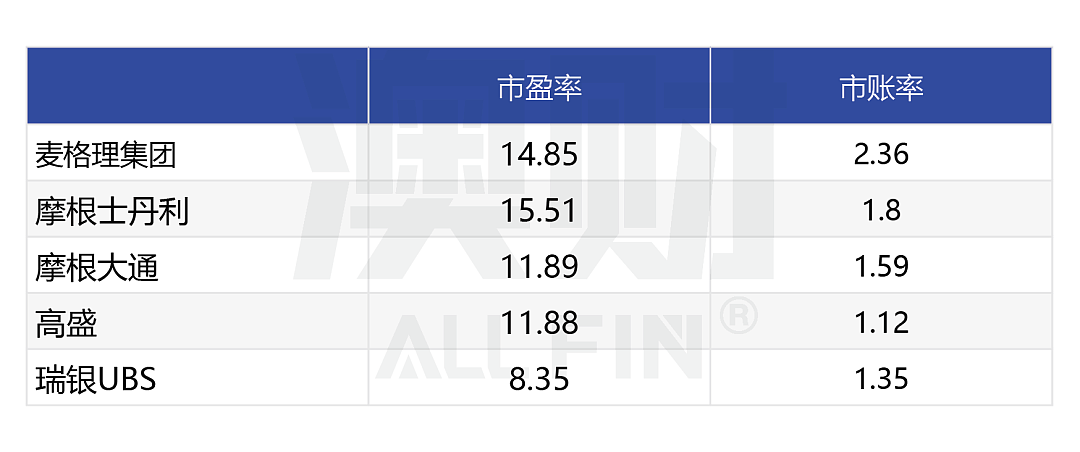

从估值的角度而言,麦格理集团当前的市盈率为14.85,低于其过去五年16.7的平均市盈率,市账率为2.36,也处于历史平均水平的区间内。而与国际投行相比,麦格理的估值似乎略高了一些。

但值得注意的是,麦格理展示出了较好的流动性管理能力和风险控制能力,其集团的普通股一级资本比率高达16.3%!不仅远高于巴塞尔协议所要求的7%,也高于同行的平均水平。

与澳洲一视同仁的监管标准不同,美国对不同规模的银行实施了差异化的监管规则,因此硅谷银行(被分为第四类)不需要满足净稳定资金比例(NSFR)等流动性监管指标要求,这意味着它可以“虚标”一级资本比率,使得财务报表“看上去很美”。然而实际的情况是,在扣除了债券浮亏等诸多因素之后,硅谷银行的一级资本比率仅为-1.29%。

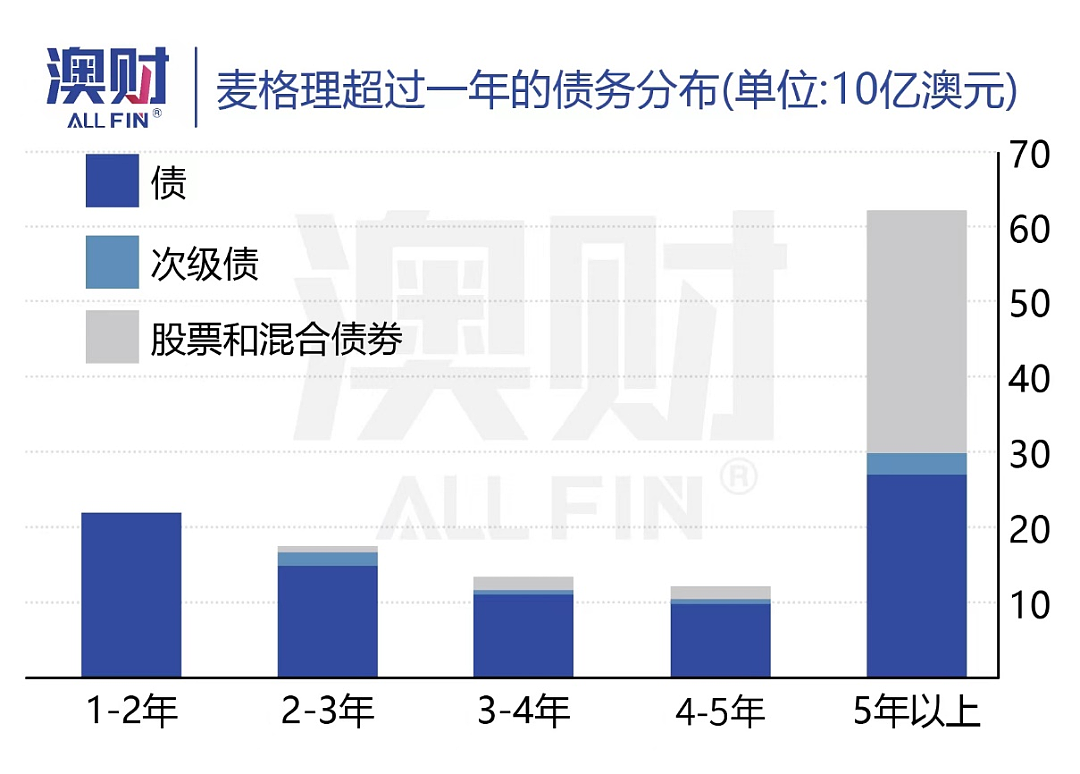

而且,麦格理的债务多为长期债,平均到期时间为5年,对集团整体带来较小的偿付压力。

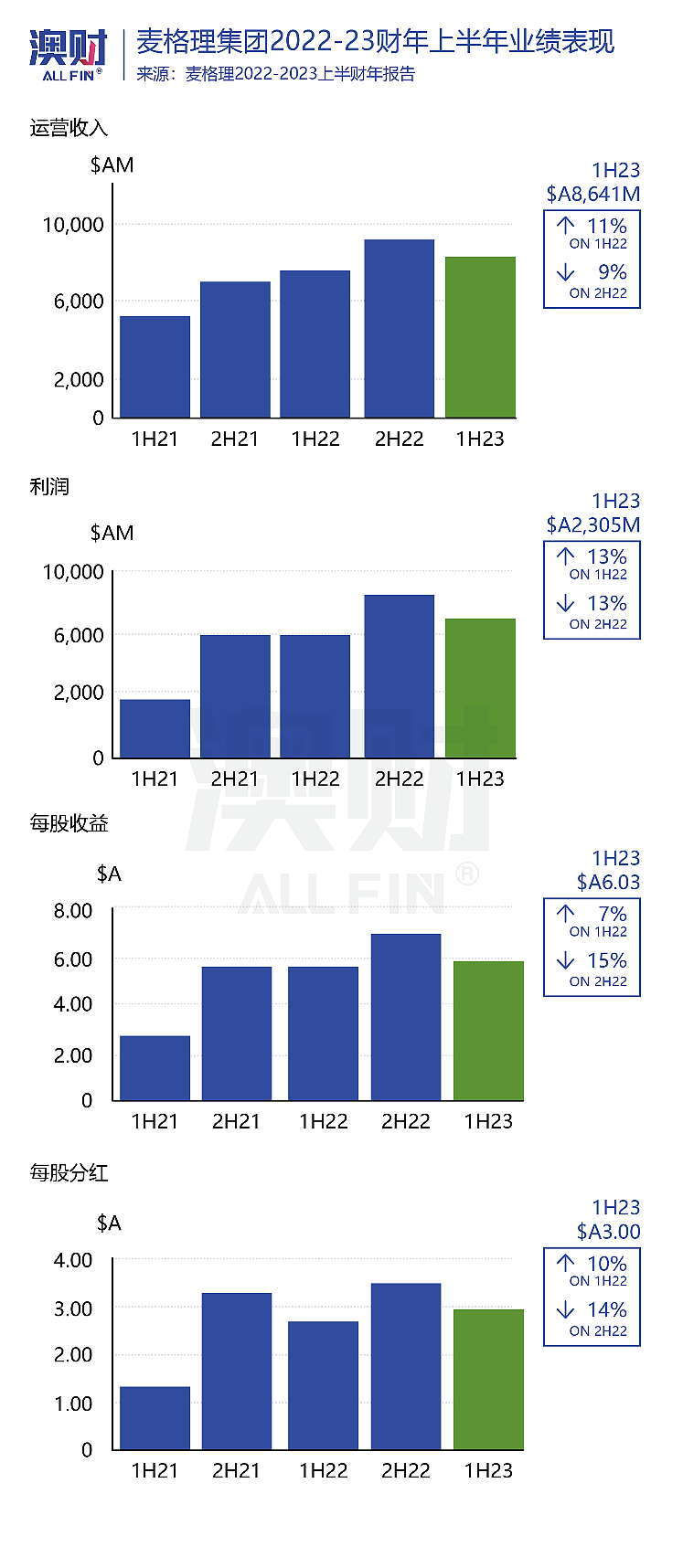

从盈利能力上看,麦格理集团实现连续54年盈利,虽然业绩较2022下半财年相比有所下滑,但是与去年同期相比,依然保持了增长的趋势,多项业绩指标仍然维持在历史高位。

我们再来比较一下瑞士信贷(Credit Suisse)。麦格理的业务架构与瑞信有相似之处,比如说都有商业银行、资管、投资和大宗商品交易业务,客户结构也类似的地方——主要是富有的客户和企业,而不是普通储户,那么麦格理会不会出现跟瑞信类似的情况呢?

其实瑞信的问题主要出在内部治理的崩坏上面,这家老牌投行从2021年开始的一连串财务损失和层出不穷的洗钱、腐败、间谍丑闻,致使客户在2022年四季度开始大规模抽离资金,突破了流动性缓冲的要求。通过“努力”,瑞信把今年1月的存款做成了“正值”,结果遭到美国证券投资委员会(SEC)的质疑,本周二,瑞信不得不透露其财务流程出现“重大缺陷”。

相比而言,麦格理的客户群体稳定,资本留存率较高,流动性管理能力好,没有已知的内部管理问题。一句话,还是澳大利亚对于银行业的监管体系起到了良好的作用。

而为了进一步扩大麦格理在全球资产和基金管理的多元化,麦格理正在考虑收购英国的上市基金和保险公司M&G。这反映了麦格理集团战略的一些调整,因为随着利率的上升,借款成本的不断增加,麦格理的投资银行部门业务在减少。

麦格理资本在2023财年3季度宣布完成了84笔交易,总金额为920亿澳元,低于去年同期的126笔交易和1050亿澳元的交易金额。

而通过收购M&G,麦格理集团可以获得更多的经常性收入,以减少宏观因素所导致的收入剧烈波动。

5

澳财投研观点

目前,麦格理集团的核心利润目前还是来自大宗商品和资产管理业务,得益于全球大宗商品市场的火热,客户对于交易、物流和风险控制的需求提升,麦格理2023财年的业绩仍将保持增长,预计年内股价表现很可能会好于四大银行。

需要注意的是,2024财年之后,大宗商品延续强劲表现的不确定性较大,可能会对集团的营收和利润率都造成压力。

另一方面,得益于其在技术方面的大量投资和对高质量客户的筛选,麦格理的商业银行抵押贷款业务在过去一年的时间里飞速增长。这不仅吸引了更多的高质量客户,也带来了更多的存款和资产管理相关的业务。可以说,麦格理的商业银行部门已经成为了资产管理部门的“前端入口”,如果就此形成新的商业增长模式,即便未来大宗商品交易收入下降,麦格理仍有广阔的增长空间。

总体而言,在过去的几十年中,麦格理集团整体风险控制能力较好,盈利能力较强,而且也在从波动性比较大的投行和交易业务,转向更加稳定的资管和商业银行业务相结合的方向。因此长期来看,麦格理依然是值得持有的股票。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64