IMF建议限制房屋贷款,为火热的房地产市场降温(组图)

国际货币基金组织IMF表示,应重新引入对住房贷款的限制,以给过热的房地产市场降温,并减少高风险借贷。

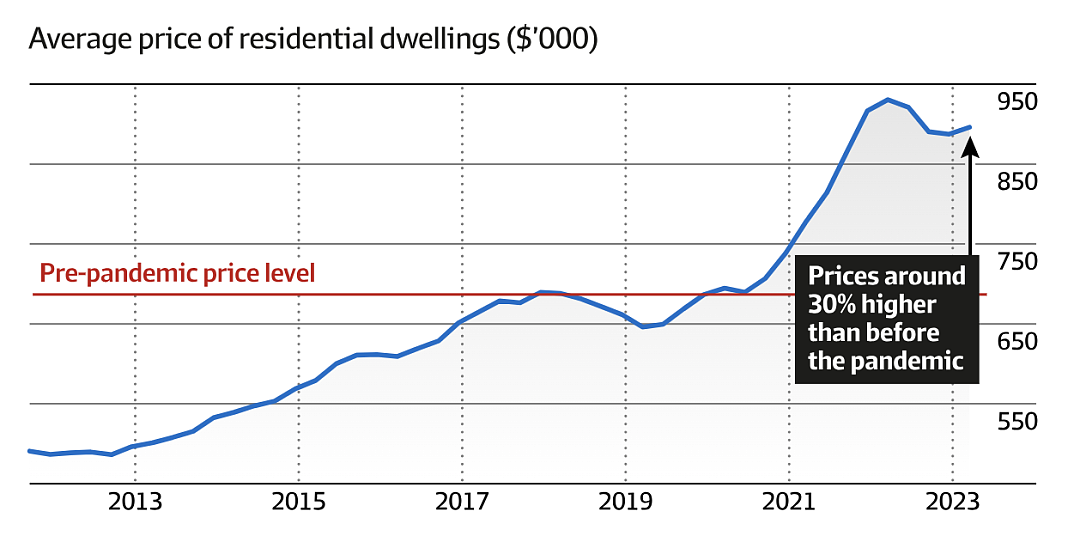

IMF表示,房价比疫情前的水平高出约30%,全国住宅价值与收入之比已从疫情前的约6升至2023年3月的7.3。

IMF在其对澳大利亚经济的年度健康检查中指出:“注意到房价再次上涨,IMF董事们建议采取更多基于借款人的审慎工具。”

“鉴于房价已恢复上涨趋势,应考虑额外的基于借款人的工具,如在其他地方成功应用的贷款价值比(LTV)和债务收入比(DTI)限制,以增强整体宏观审慎工具包。”

2014年至2018年期间,澳大利亚审慎监管局迫使银行放慢向房东放贷的速度,并将只付利息的贷款限制在不超过新增住房贷款的30%的水平,从而给房地产市场降温。

APRA现在要求银行在评估住房贷款申请人时施加偿还能力缓冲,即比现行住房贷款利率高出3个百分点,高于2021年的2.5个百分点。

银行已游说APRA降低服务能力缓冲,称借款人发现越来越难以从不同的贷款机构为其贷款进行再融资。但是APRA拒绝了。

根据IMF对其与澳大利亚央行和澳大利亚审慎监管局等机构讨论的描述,当地金融监管机构反对IMF的担忧。

IMF在与地方政府讨论后指出:“当局认为没有必要实施额外的基于借款人的工具,如贷款与价值之比和债务与收入之比限制,它们认为这些工具灵活性较低,无法根据个人情况量身定制。”

他们一致认为,写字楼和零售商业地产的情况很困难,但银行的直接风险敞口很小,监管机构正密切关注事态发展。

“他们认为,经济增长放缓幅度大于预期和失业率上升是风险的一个来源。”

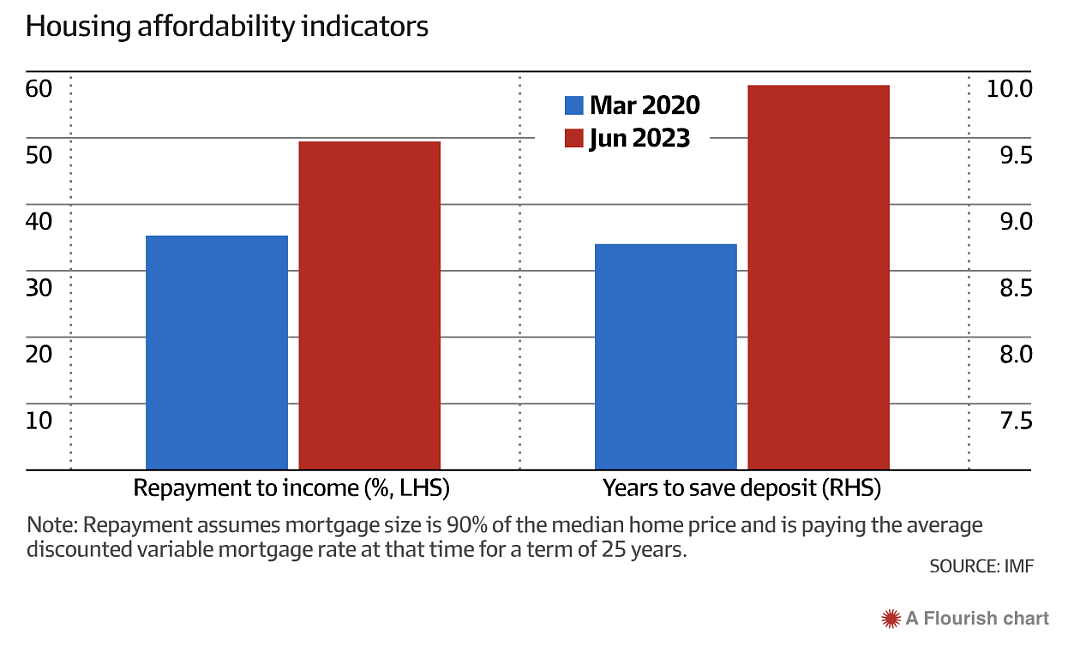

更广泛地说,IMF对购房者和租房者,尤其是年轻一代的住房负担能力表示担忧。

中等收入的家庭需要近10年的时间才能攒够20%的住房首付。

国际货币基金组织表示:“这增加了试图进入房地产阶梯的家庭与已还清贷款的家庭之间的代际公平问题。”

该组织表示,在2020年1月之前的10年里,CoreLogic租金价值指数的全国平均涨幅约为2.1%,但在2022年12月达到10.2%的历史新高。

报告称,提高住房负担能力的最佳解决方案是大幅增加住房供应,尤其是改善州和地方的规划和土地使用规定。

“迫切需要更多的住房储备,”该基金表示,并指出Albanese政府计划在五年内建造120万套新住房。

该基金批评联邦和州政府对外国购房者征收的额外税是“歧视性的”,并表示这些税“在支持负担能力方面的作用可能非常有限”。

联邦政府每年拨款5亿澳元的澳大利亚住房未来基金政策将在未来五年内为3万套社会住房提供资金,而向各州提供的20亿澳元的社会住房加速支付将针对社会住房。

“这将大大增加目前的公共住宅完工量,但在住宅存量和住宅完工量的背景下,这是很小的改善。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64