黄金一旦突破前高超10%,意味着什么?(组图)

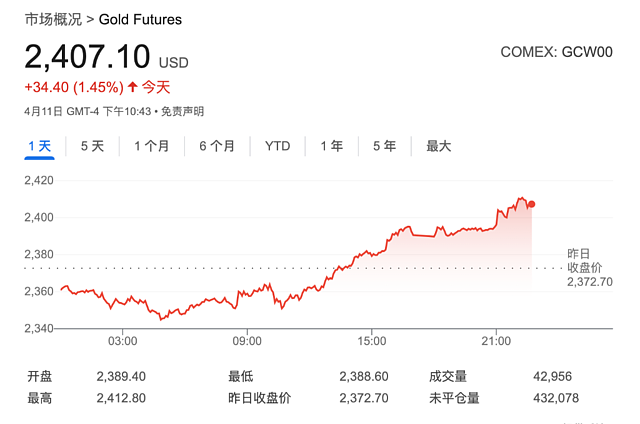

国际金价续创新高。4月12日,国际金价再度上行,COMEX黄金站上2400美元大关,最高达2412.8美元/盎司;伦敦现货黄金则逼近2400美元大关,一度达2395.34美元/盎司,均创历史新高。

面对当前强劲的涨势,瑞银依然选择看好金价前景,他们预测金价可能会从现在翻一番:

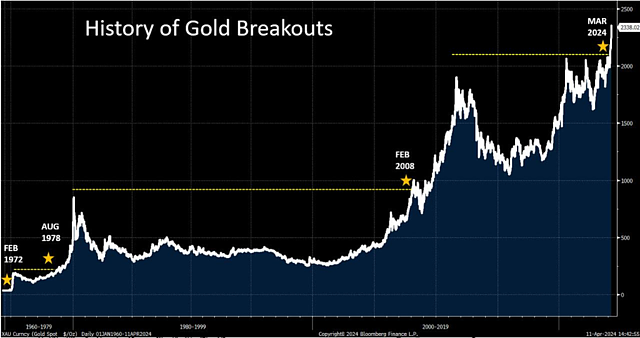

最近金价的飙升让我联想到一句名言:“几十年什么都没有发生,然后是几周内发生了几十年的事。” 历史数据表明,金价可能会长时间处于低迷状态,但一旦突破,涨势往往会迅猛而激烈。投资者在决定是否追涨或回避最近的金价上涨时,可以参考过去的行情来获得启发。这里我将“突破”定义为金价比之前历史峰值高出10%。

如果历史重演,那么现在参与黄金涨势还为时不晚。持有2-3年期的投资者可能会看到金价翻一番,涨至4000美元以上。获利平仓的信号是实际利率转负和出现全面衰退。展望未来,由于目前实际利率仍处于高位,且衰退似乎遥遥无期,因此现在宣布金价上涨结束还为时尚早。金价突破可以被视为一个不祥的信号,也不难想象地缘政治风险可能随之而来。对于市场而言,许多东西的当前价格似乎都存在错估,例如极低的信用利差、高企的股票估值和温和的波动性。可以说,黄金市场已经发出了警告信号。

美银大宗商品策略师Michael Widmer也在最新报告中看多黄金:

黄金和白银是我们最青睐的商品之一,在包括加息周期结束在内的宏观因素的综合作用下,各国央行、中国投资者以及越来越多的西方买家推高了黄金价格。因此,我们预计到2025年,金价将升至每盎司3000美元。白银也将从中受益,价格也将因工业需求加强而上涨,这可能在接下来的12个月内将白银价格推高到每盎司30美元以上。

与此同时,金价目前和10年期美债实际利率之间出现了背离。对此,美银首席投资官Michael Hartnett上周提出了一种悲观的预测,他在最新的报告中指出,投资者正在放眼“当下”,意识到市场或经济不可能维持5%的名义利率和2%的实际利率,并且正在对两件事进行对冲:

一、美联储在CPI加速上升的情况下降息的风险;

二、更不祥的是,美联储利率成本控制 (ICC)、收益率曲线控制 (YCC) 和量化宽松 (QE) 停止支持美国政府支出这一“终局游戏”。

简而言之,即将发生重大突破,如果黄金的飙升导致收益率飙升,那么就要开始倒计时,等待以下两者之一:量化宽松 (QE) 和/或收益率曲线控制 (YCC)。

因为如果债券市场嗅出黄金目前正在嗅到的“终局游戏”,那么鲍威尔将再次承担防止灾难性金融崩溃的重任。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64