CMC Markets:| 金融市场的“先知”指标解读

美国债券市场再度亮出风险警告,金融市场投资者继续卖出风险较高的资产,30年期国债收益率降低至历史新低水平。

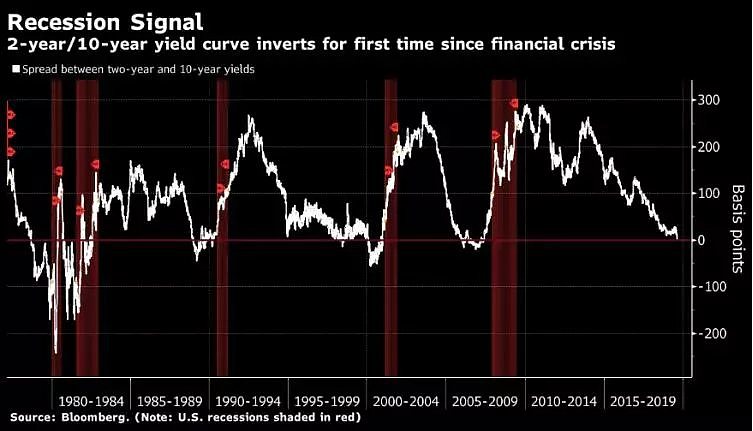

10年期国债收益率自2007年以来首次跌破两年期国债收益率。

10年期美国国债收益率下跌1.9个基点,低于两年期收益率,被认为是未来18个月美国经济衰退的预兆。

除美国外,全球主要经济体中欧盟的德国、中国、日本等国经济数据都出现疲软,全球宏观经济预期呈现整体放缓预期。

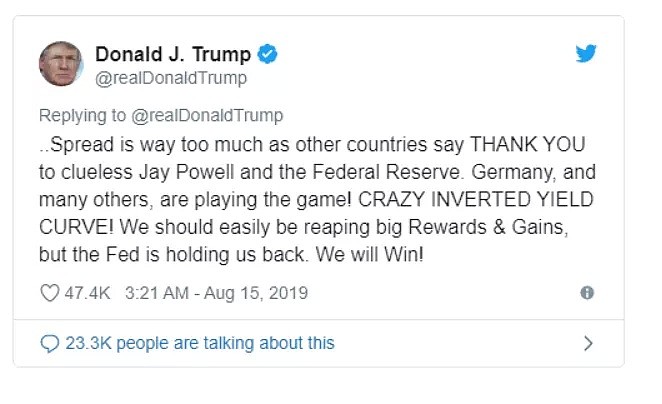

特朗普总统对继续对美联储施压,认为是美联储此前的过快加息,使得美国债券市场出现了“疯狂倒挂收益率曲线”,“美联储不愿更积极地放松政策”,特朗普总统依旧清晰表态了其不认可强势美元、不认可美联储当前货币政策、不认可美元当前利率水平。

为何金融市场专业投资者或者机构投资者会非常关注“国债收益率曲线倒挂”?

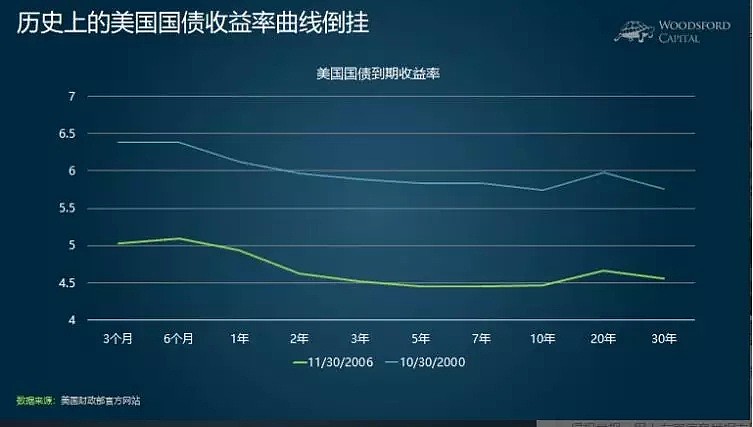

正常情况下,期限越长的国债到期收益率越高。因此,债券收益率曲线的收益图是从左往右呈现出一条从低到高的形状。

但是,在某些特殊时期,该曲线反而从左往右从高到低排开。这种情况就叫做债券收益率曲线倒挂。

如图所示,2000年下半年,美国国债收益率曲线发生倒挂。

2000年10月30日,3月期的美国国债到期收益率为6.39%,而10年期的国债到期收益率为5.74%。(持有3个月的美债投资回报率比持有10年期美债能够获得的投资回报率要高)

2001年,美国经济陷入衰退。

2006年下半年,美国国债到期收益率曲线再次发生倒挂,3月期国债的到期收益率比30年期的到期收益率要高。

2年后的2008年,美国经济陷入衰退。

这种市场现象的出现,简单解释,一种是通常联邦政府财政有盈余,没有发行足够的长期债券,导致供不应求,收益率下行;

另一种则是投资者风险意愿下降,持有流动性充裕的短期债券,卖出长期品种,坚持“现金为王”的投资策略。

因此债券市场确实更有先知先觉,比政府官员和经济学家可以更早预见到衰退的到来。

有研究显示,回溯历史上收益率曲线倒挂和经济衰退之间的关系,会发现以下这个规律:

10年期国债和3月国债收益率之间的差别与经济增长/衰退的相关性最高。

当3月期国债到期收益率和10年期国债到期收益率发生倒挂后,往往1年到1年半后,美国经济就可能会发生衰退。

当然也有研究显示,收益率曲线倒挂,至少要持续一个季度以上,才有统计学上的相关性意义。如果该倒挂情况继续,并持续一个季度以上,那么投资者就要提高警惕,意识到经济衰退真的要来了!

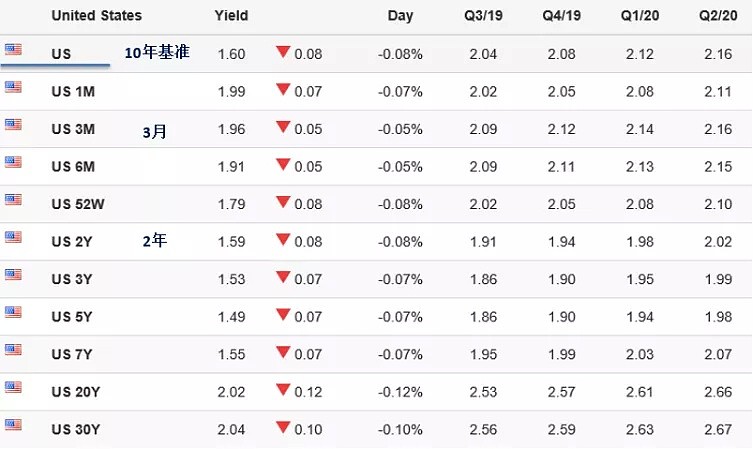

基于流动性溢价角度理解,在CMC Markets上提供的美债产品中,债券市场可留意10年期、2年期、或者3月期,而5年期反而更多偏向于“鸡肋”。

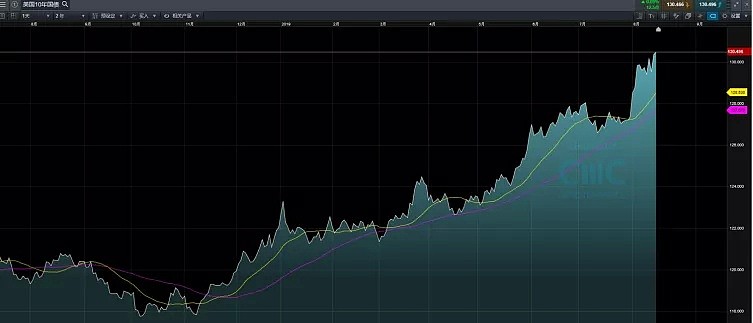

从美债10年价格的趋势看,年初以来伴随10年期债券收益率跌破3%下行,10年期债券价格回升,价格上涨已经超9%。

且联储降息预期依旧存在,降息次数年内恐增加至3次,10年国债价格料将继续趋势上涨。

基于上述宏观逻辑的交易品种组合,投资者可关注:

货币市场的日元(JPY);(货币市场直接衡量金融市场风险的标杆)

商品市场的黄金(Gold)以及白银(Silver);(联储降息、事件冲突)

股票市场的美国股票指数、日经指数、欧洲股票指数、香港恒生50指数等;(技术性转入“熊市”)

债券市场的美10年期国债、2年期国债;(联储降息、倒挂套利组合)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64