今夜的非农数据,会成为美联储降息的前奏吗?(组图)

尽管本周“小非农”ADP超预期创下9个月以来最高水平,但经济学家和分析师们依旧认为,今夜的非农数据将会展示出美国就业的显著放缓。

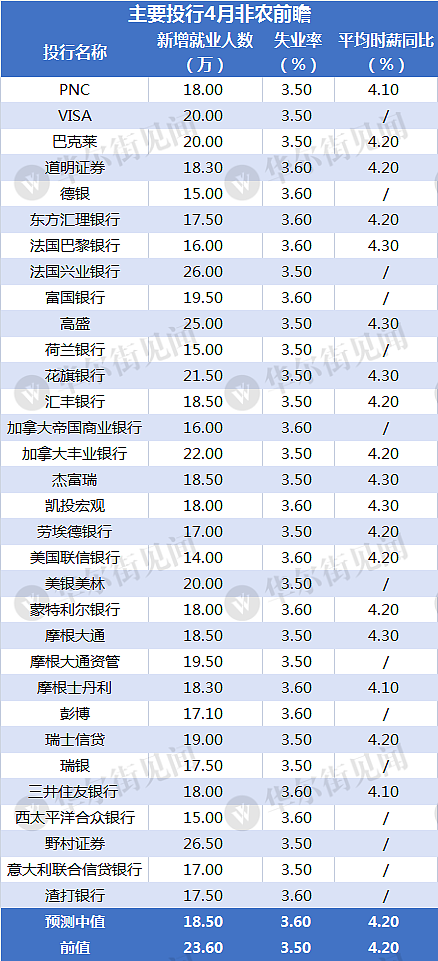

北京时间5月5日周五20:30,美国劳工部将发布4月非农就业报告。经济学家普遍预期新增就业将显著低于前值,同时失业率小幅上升,平均时薪同比增速维持不变。具体而言:

市场普遍预期4月新增非农就业人数18.5万,低于前值23.6万人;

失业率预计达到3.6%,较上月3.5%增加0.1个百分点;

平均时薪同比预计将维持在4.2%不变,环比增长维持在0.3%不变。

32家投行的预测显示,时薪与失业率的预期值相差不大,但非农新增就业人数则出现了较大的波动。

其中,高盛、野村和法国兴业银行均提出了25万人以上的预期值,远高于前值且显著偏离中值。

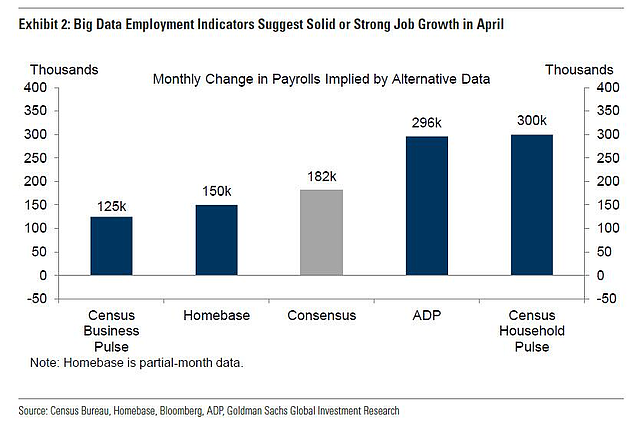

高盛表示,尽管科技和金融行业持续裁员,但“不断下降却仍然高企的劳动力需求”远远抵消了裁员的影响,也超过了信贷紧缩带来的大约2.5万招聘减少:

大数据就业指标总体上表现强劲,这表明信贷紧缩的拖累不大。4月非农就业的季节性因素相对于大流行前也有了有利的发展,在我们看来,为就业人数的增长提供了大约5-10万的支持。

但应当注意的是,高盛所使用的“大数据就业指标”中包括了本周公布的强劲ADP数据,该数据显示,4月私营部门增加了29.6万个工作岗位,较3月份的14.2万翻倍,也几乎是预期值15万的两倍,这可能是影响高盛预期值异常偏高的重要因素。

然而,最近经济学家们一直在诟病ADP这一数据与实际情况偏离过大。

摩根大通首席经济学家Michael Feroli周三在一份报告中称,ADP最近在预测美国劳工统计局就业数据方面一直不太可靠:

昨天的JOLTS数据显示周五非农就业报告有下行风险,而今天的ADP数据显示有上行风险。

Pantheon Macroeconomics 首席经济学家Ian Shepherdson指出,自引入新的计量方法以来,ADP在过去八个月中有六个月低估了官方就业人数,这意味着本次出乎意料的4月数据只是ADP对官方数据的一种“追赶”。

Ian Shepherdson预计,4月非农新增就业人数仅有12.5万人,为所有受访经济学家预测中的最低值。

就业市场降温

就业市场降温

如果4月非农新增就业人数仅增长18万,这将是自2021年1月以来最小的月度增长,而如果排除大流行第一年的损失,就是2019年12月以来最小的月度增长。

这意味着,经历了两年的过热,美国就业市场已经开始冷却。

本周早些时候,美国3月份的就业机会和劳动力流动调查(JOLTS)已经显示,3月职位空缺继续下降,为连续第三个月下跌,创下2021年5月以来最低。

求职平台Indeed经济研究主管Nick Bunker表示:

JOLTS现在确实指向了与其他劳动力市场数据相同的方向:劳动力市场正在降温。

但一开始的冷却期,可能很快就会转变为低迷期。

安永高级经济学家Lydia Boussour则表示:

4月份的就业报告应该证实,劳动力市场正在放缓,经济正在降温。

与此同时,裁员仍在发生。

美国再就业培训机构Challenger, Gray & Christmas周四发布的报告显示。美国雇主上个月宣布裁员66995人,截至今年4月的裁员总数达到了33.74万人,这是除了2020年以外,2009年以来最高的数据。

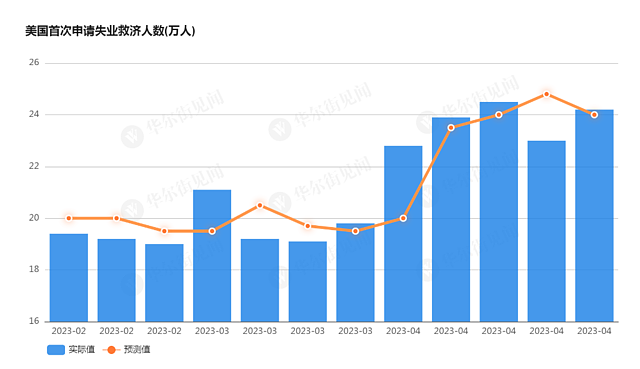

另外,最近几周申请失业救济金的人数也呈现上升趋势:上周首次申请人数增加了1.3万人,达到了24.2万人。

加息往往会导致消费者和企业贷款利率上升,从而迫使雇主削减支出,从而减缓经济增长。

美联储此前预计,失业率将大幅上升至4.6%,并在2024年和2025年保持在高位,因为利率上升继续推高借贷成本。这可能会导致100多万人失业。

因此,对许多经济学家来说,失业率上升的可能性已成为一个时间问题,而不是是否会上升的问题。

另外,经济学家还警告部门间增长的不均衡被整体的增长所掩盖。

法国巴黎银行经济学家Carl Riccadonna指出,近期劳动力市场的强劲在很大程度上是由于服务业从大流行的冲击中复苏:

如果这些行业保持强劲,而其他一些行业开始大幅放缓,那么总体数据可能开始掩盖表面之下的脆弱性。

美联储的愿望?

美联储的愿望?

然而,就业市场的降温或许正是美联储“希望”看到的场景,因为这可能有助于减缓工资的通胀。

周三,美联储再次加息25基点,鲍威尔在美联储货币政策会议结束后的新闻发布会上表示,他希望劳动力市场的放缓主要通过职位空缺的减少来体现,而不是失业率的急剧上升:

我们有可能在就业市场继续降温的情况下,不会出现失业率大幅上升的情况,而之前的许多情况都是如此。

这意味着刚刚公布的JOLTS数据正中鲍威尔的“下怀”。

鲍威尔还认为,美国经济仍然非常有希望实现软着陆:

在我看来,避免经济衰退的可能性仍大于发生经济衰退的可能性。至于出现衰退,我也不排除这种可能性:我们可能会出现我所希望的温和衰退。

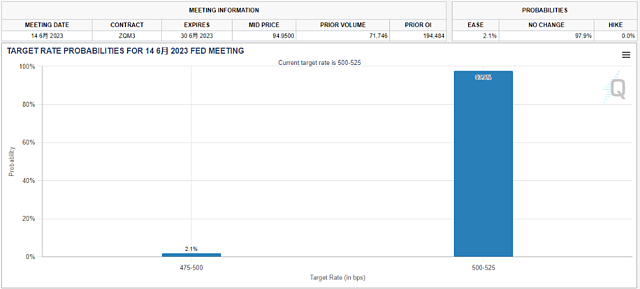

尽管鲍威尔并未提及“暂停加息”,但承认周期已经非常接近尾声,并且强调美联储将采取“依赖数据”的立场,这意味着从现在到6月的数据将会备受关注,这些数据将帮助市场确定美联储是否需要进行最后一次加息。

CME美联储观察数据显示,市场认为美联储6月暂停加息的概率为97.9%。

Capital Economics副首席美国经济学家Andrew Hunter周三在给客户的一份报告中写道:

有迹象表明劳动力市场状况已经在降温,这反过来应该有助于推动核心通胀率比官方预期更快地下降。

总的来说,我们仍然认为美联储的下一步行动将是今年晚些时候降息,可能会在 9 月份的联邦公开市场委员会会议上降息,利率最终回落的幅度甚至超过市场预期。

距离降息还有多远?

距离降息还有多远?

随着美国经济增速开始放缓,越来越多的经济学家开始预测美联储最早将在今年9月开始降息。

摩根大通资产管理固收投资经理Jason Davis此前表示,美国经济显然正在走向衰退,而通货膨胀正在放缓,这意味着转折点已经到来:

我们的观点是,我们现在已经达到了通胀的转折点。如果你把它分成不同的部分,你可以看到核心商品价格已经大幅下跌,这种情况应该会继续下去,我们最终看到住房通胀出现转机,然后其他部分相当不稳定,但我们也看到它在下降。

与此同时,还未结束的区域性银行危机仍在冲击美国经济。

上周,第一共和银行以出售给摩根大通为结局,但市场对于这些银行的信心越来越弱。周四,这些银行的股票再度出现了大规模抛售,使得估值几乎回到了2008年金融危机期间的谷底。

随着对银行业担忧的扩散,市场对于美联储将在7月降息25基点的预期也在增长。

与美联储会议日期相关的掉期合约暴跌,7月利率一度跌至4.82%,比5.08%的实际联邦基金利率水平低0.25个百分点。6月掉期利率处于5%左右的低点,反映出最快在6月降息的几率为25%,而12月的利率下跌了30多个基点,充分反映出美联储还会进一步降息的预期。

德意志银行首席国际策略师Alan Ruskin周四表示:

通过将7月份降息25个基点的几率提高到50%以上,市场实际上是在说,错的是昨天的加息,而不是随后的地区银行股的价格波动。

TCW投资组合经理Harrison Choi表示:

在某个时候,美联储将不得不降息,因为我们认为压力将继续存在,这可能导致经济大幅放缓。虽然从7月开始降息的定价可能还为时过早,但价格走势表明,市场认为情况可能会恶化,并迫使美联储采取行动。

尽管本轮区域性银行危机与2008年有着本质的不同,大型银行也并未受到影响,但这一事件对于广泛行业的影响是收紧信贷,这将危及到更多的中小企业。

彭博此前曾报道称,在过去几周的财报会议中,“信贷紧缩”出现的频率甚至高于2008年。

如果危机扩散,有理由相信货币和财政政策会不得不发生变化。

本周,由于市场相信银行危机将迫使美联储放松货币政策,美债收益率再次下跌。

此外,美国债务违约危机也近在咫尺。

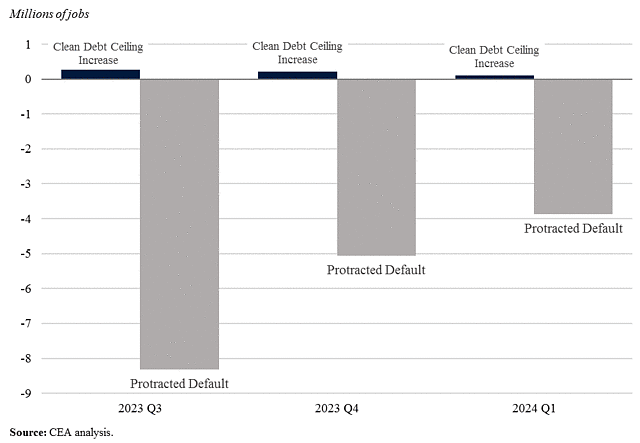

美国经济顾问委员会(CEA)周三公布的一份分析报告显示,短期债务违约将导致50万人失业,失业率上升0.3%,年GDP下降0.6%。白宫估计,如果债务违约持续一整个财季,股市将暴跌45%,GDP将下降6.1%,失业率将上升5个百分点。

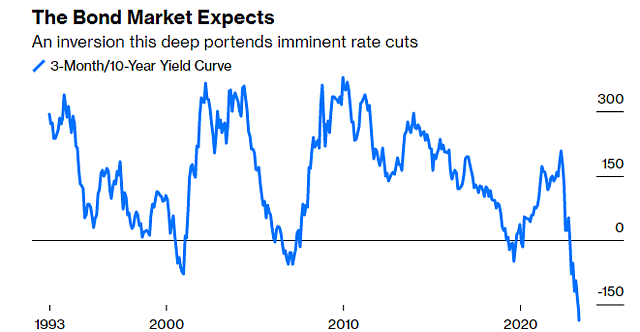

随着对经济衰退的预期愈演愈烈,“衰退曲线”3个月与10年期美债利差曲线也已经倒挂至30年来最为极端的情况。

市场越来越相信,美联储将很快采取转向。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64