新闻 | 利率上升预算削减,澳人需加薪多少才能买得起房?在悉尼至少$9万(组图)

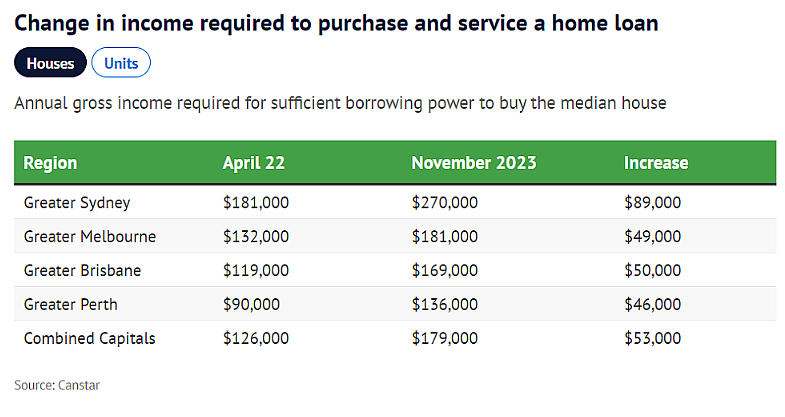

《时代报》12月6日报道称,由于利率上升,购房者的预算削减,购房者需要比去年初多挣9万澳元才能买得起中等价位的独立屋。

Canstar的数据显示,11月,悉尼的购房者需要年收入达到27万澳元,才能负担得起一套中位价近140万澳元的房子。

这比2022年4月的需求多出8.9万澳元,当时房价略高,但现金利率处于0.1%的历史低点。

根据CoreLogic的数据,墨尔本的房价中位数接近94.4万澳元,购房者需要年收入达到18.1万澳元(加薪4.9万澳元),才能够负担得起。

布里斯班和珀斯的购房者需要分别加薪5万澳元和4.6万澳元,收入才能达到16.9万澳元和13.6万澳元。

实际上,随着借贷能力的下降,大多数购房者不得不在购房的位置、面积和质量上做出妥协。

然而,该模型(假设贷款期限为30年,首付20%,考虑到支出和3%的利率缓冲)显示,要跟上房价上涨和利率上升的步伐很困难。这说明了为什么许多首次购房者会求助于父母银行和政府支持计划。

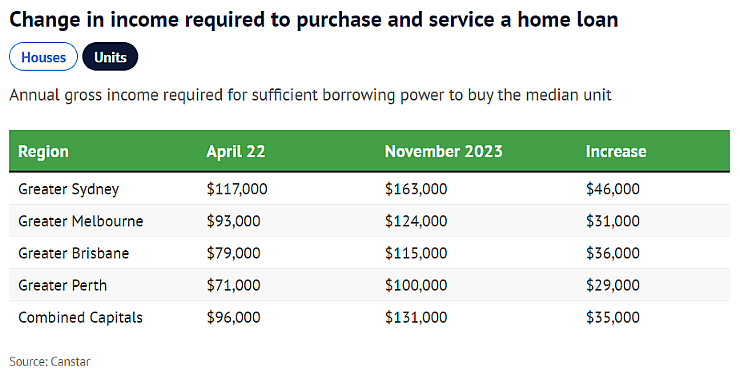

即使是公寓买家,也需要加薪4.6万澳元才能维持足够的借贷能力,才能在悉尼购买一套中位价的公寓,而在墨尔本、布里斯班和珀斯购买一套公寓,需要加薪3万澳元以上。

自2022年5月以来,13次现金利率上调大幅削减了购房者的借贷能力,增加了抵押贷款成本,导致贷款和还贷所需的资金数额巨大。

周二,澳联储董事会在今年最后一次会议上决定,将现金利率维持在4.35%的12年高点不变,这让购房者和房主松了一口气。

Canstar集团金融服务主管Steve Mickenbecker表示,随着还款飙升,买家和现有借款人的负担能力都有所恶化。

“早在2022年4月,所有首次购房者担心的都是首付……如果你能付得起首付,你就能付得起抵押贷款……现在,凑齐首付和偿还抵押贷款都很难。这是双重打击。”

“现在,平均收入的夫妇再也负担不起(悉尼的中位价)了,他们的收入需要增加9万澳元……大多数城市的单身人士现在甚至买不起一套单元房。”

他指出,由于一些共同支出,夫妻双方需要的总收入会略低。

在悉尼,中位价独立屋的最初月还款额飙升了60%以上,达到7611澳元,布里斯班为4741澳元,珀斯为5075澳元,墨尔本为5140澳元,飙升了55.6%。

(图片来源:TheAge)

(图片来源:TheAge)

Jarden首席经济学家Carlos Cacho表示,高收入者和有家庭援助的人正在推动房地产市场,因为他们受借贷能力变化的影响较小。

“我们看到首付更多了,无论是使用更多现金的小户型,还是从父母或祖父母(已经卖掉了房子)那里获得大笔资金的首次购房者,更多的首付意味着你受利率的影响较小。”

Jarden最近对282名抵押贷款中介进行的一项调查发现,约15%的借款人通过家庭援助购房。其中三分之二的人收到了平均价值7万澳元的现金贷款或礼物,5%的人收到了超过20万澳元的礼物。

Cacho估计,目前约有四分之三的首次购房者有某种形式的家庭帮助,从担保或资金来帮助支付首付,到渴望让孩子住在附近的父母直接购房。

(图片来源:TheAge)

(图片来源:TheAge)

虽然家庭援助帮助更多澳人进入市场,但也造成了越来越大的阶级鸿沟。

“拥有房产,特别是在较大的首府城市,正在从只要你努力工作和储蓄就可以实现的事情,转变为除非你有一个可以支持你的家庭,否则就遥不可及的事情。”

Foster Ramsay Finance的抵押贷款中介Chris Foster-Ramsay表示,每次加息,他的大部分客户的借款能力都会下降2.5万至7.5万澳元。

他说:“一个收入6位数的年轻专业人士认为他们自己做得很好……但却无法购买他们一开始寻找的那种房产。”

首次购房者,尤其是那些多年来一直试图进入市场的人,不得不在搜索区域或房产规模上多次妥协,才能进入市场。大多数人还向家人求助。

Foster-Ramsay表示,那些已经在房产阶梯上的人也处境艰难,尤其是那些在利率较低时获得大笔贷款的人。最近的加息对家庭来说似乎是一个转折点,他们不得不做出更大的牺牲来维持收支平衡。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64