【留澳指南】高收入者受益最大,第三阶段税收减免引发讨论(组图)

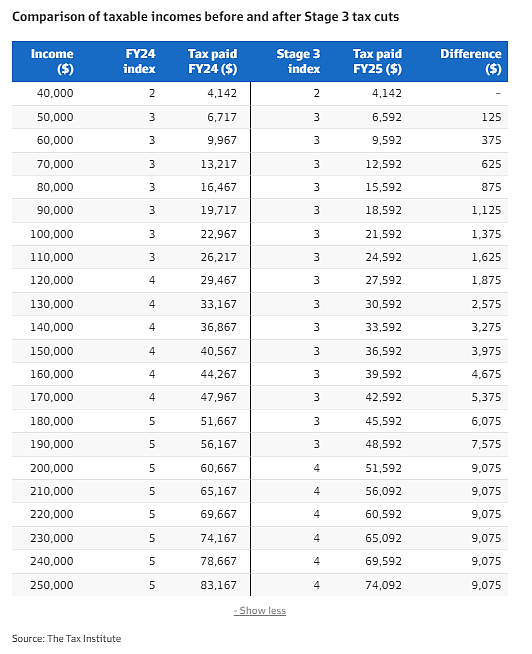

在2024年7月1日即将生效的第三阶段税收减免中,年收入超过20万澳元的高收入者将获得9075澳元的税收优惠。这一政策引发了关于公平性的激烈讨论,尤其是针对澳大利亚个人所得税在整体财政收入中所占比重过高的问题。

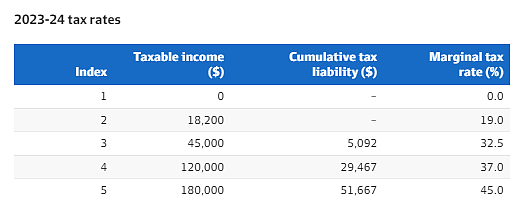

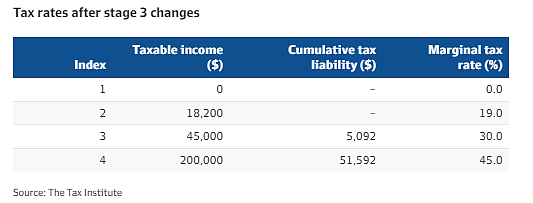

据2019年联邦预算规定,这一阶段的税收调整将把32.5%的税率降至30%,同时取消37%的税率。这意味着年收入在4.5万至20万澳元之间的纳税人将面临30%的边际税率。

不同收入水平的纳税人将享受不同程度的税收减免。年收入10万澳元的人将减税1375澳元,年收入15万澳元的人可减税3975澳元,而年收入18万澳元的人则能减税高达6075澳元。

悉尼大学商学院副教授Shumi Akhtar指出,年收入在12万至18万澳元的群体将显著受益于取消37%税率的政策。而对于年收入超过20万澳元的高收入者来说,尽管他们在超出20万澳元的部分仍需缴纳45%的税率,但在前20万澳元的收入上,他们将享受9075澳元的减税优惠。

新南威尔士大学会计、审计和税务学院高级讲师Rodney Brown表示,第三阶段的税收减免主要针对高收入者,而前两个阶段的减税则主要瞄准低收入和中等收入群体。

第一阶段的税收减免包括一个临时的、现已结束的低收入和中等收入税收抵免(LMITO),适用于年收入在3.7万至12.6万澳元的纳税人。在最优情况下,LMITO能减少高达1500澳元的税收,但该政策已在2022财年终止。

第二阶段的税收调整从2020年7月起实施,主要是提高了19%和32.5%税率的适用上限。

这一变动使得年收入在3.7万至4.5万澳元的工作者从原本的32.5%边际税率降至19%。同时,年收入在9万至12万澳元的纳税人的税率从37%降至32.5%。

Brown对此评论说:“从宏观层面来看,第三阶段的税收减免是否合理?我认为是的,因为它们实际上是对税率阶梯化问题的一种补偿。” 税率阶梯化指的是工薪阶层由于通货膨胀被推入更高的收入税率档次的现象。

他继续指出:“从公平性角度来看,这个问题就有所不同。许多评论者指出,年收入不足4.5万澳元的人群几乎无法从中受益,而正是他们正在承受生活成本危机的重压。这是一个合理的观点。”

此外,Brown还提到,女性在低收入群体中占比较高。澳大利亚研究所的分析显示,女性工作者将获得大约33%的税收减免,而男性则占67%。

财政部长Jim Chalmers明确表示,工党政府不打算改变对第三阶段减税的立场。他在去年12月表述:“不论是哪个政治派别的政府,只要有能力,都应当在可能的情况下退还一部分因税率阶梯化而增加的税收。”

税务研究所的高级法律顾问Julie Abdalla指出,第三阶段税收减免及其围绕公平性的辩论突显了一个更大的问题:澳大利亚对个人所得税的过度依赖,以及这一依赖对代际公平所造成的影响。

随着澳大利亚人口老龄化的加剧,这对工薪阶层及其所缴纳的所得税产生了压力。Abdalla表示,尽管税收减免在一定程度上有所帮助,但这远远不足以解决根本问题。

根据财政部2023年8月发布的最新代际报告,个人所得税已占税收收入的50.5%,创下历史新高。然而,到2063年,这一比例预计将达到58.4%。

Abdalla指出:“税收减免,甚至包括像LMITO这样的政策,并非万能解决方案。反之,取消这些政策也不是解决问题的办法。” 她强调,需要对整个税收体系进行更广泛的改革,包括调整养老金税、土地税、增值税、公司税和遗产税等。

Abdalla最后说:“对于是否应该取消或继续实施税收减免,社会上有很多关注。但无论是继续实施还是取消,税收减免都不应被视为长期的税收政策,它们无法修复或创造一个可持续公平的税收体系。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64