彭博社:中国开始向公民海外收入征税!这些国家将与中国交换征税信息,澳洲在列(组图)

彭博社7月10日报道称,中国开始向公民的海外收入征收所得税。据悉,中国是通过 CRS(Common Reporting Standard),即“共同申报准则”征税。根据已经签署的协定,澳中两国会交换税务居民信息,方便对方征税。

中国税务局全球征税

7月10日,彭博社透露出一个重磅消息,震惊了中国无数高净值人士。那就是,中国开始了向公民征收海外收入的所得税。

不知道是否因为CRS的互相披露相关线索已经收集完毕,如果上述报道属实,那么中国政府将对中国税务居民的海外收入有条不紊地征税。

根据一些海外知情人士的介绍,中国已经开始追踪一些居住在国外的公民来征税。

也许这会作为整个实施计划的第一步。

这种做法让无数人大为惊讶,因为不少中国人已经形成了一个思维定式,那就是自己在国外赚的钱,并不需要交税。如今突然听说需要交税,很多在海外工作生活的人,以及在海外拥有产业的人,都觉得不适应,不习惯,下意识的抵触。

在港华人率先向大陆交税

香港,有着全世界最低的税率之一,而这也是吸引各种企业以及人才落户香港的重要原因。

如今,情况出现了一些细微的变化。

在香港经营的中国国有企业,最近开始要求中国内地人士上报他们在2019年的收入,以便于他们可以在祖国缴纳税款。

另外根据知情人士透露,中国的国有企业,也开始向新加坡等其他地方工作的员工,发出了同样的纳税通知。

107个国家及地区已与中国达成协议,澳洲在列

CRS:全称(Common Reporting Standard),中文译为“共同申报准则”。

CRS是一套有关国际税务情报自动交换的新标准。

要求签署国系统性及定期性的情报自动交换,以使纳税人居住国与纳税人账户所在国家自动分享纳税人在境外金融机构如银行及证券户头中的各类财务信息,如股息、红利等。

2016年10月份,国家税务总局发文《非居民金融账户涉税信息尽职调查管理办法(征求意见稿)》,由此引发了不少高净值客户群体的恐慌,事实上,对于CRS大可不必恐慌。

首先,如果你是中国税务居民的时候,你的境外金融资产达到100万美金以上的,将会成为重点关注对象。

如果你不是中国税务居民,那么中国版CRS的审查规则也和国际规则无缝衔接,你的所在国也会知道你在中国境内的金融资产全部信息。

显然,CRS的出现是为了打击跨境逃税,大量的涉税信息让你的财富公开透明,你的税务信息将完全披露。

一旦被查到在海外藏匿巨额财产没有申报,高净值人群不仅要面临高额的个人所得税补缴,拥有的境外公司还可能面临最高达25%的企业所得税。

除此之外,如果被查到拥有的巨额资金来源不明,事情就更严重……

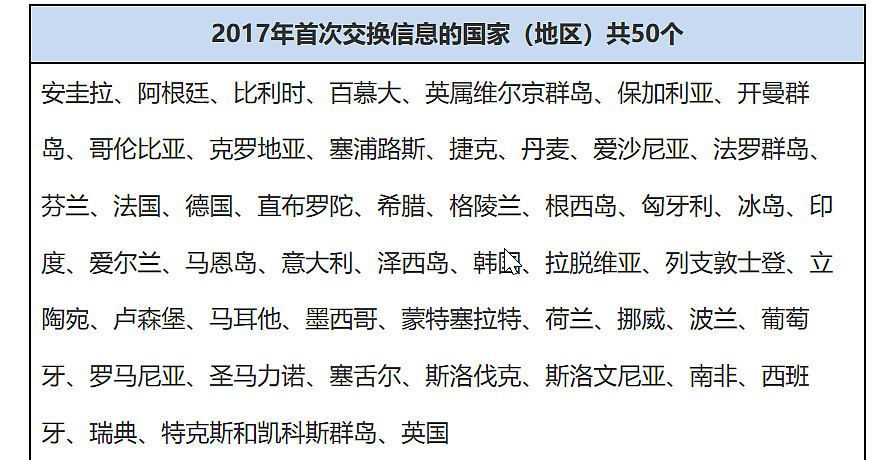

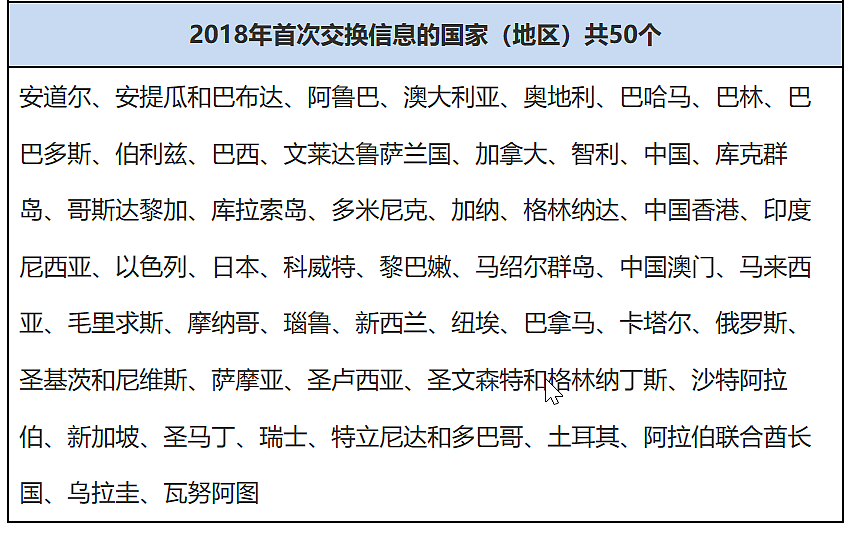

截至2020年4月底,中国已对外正式签署107个避免双重征税协定,其中101个协定已生效,和香港、澳门两个特别行政区签署了税收安排,与澳大利亚、加拿大、英国、法国等107个国家(地区)签署了税收协议。

这些问题要注意

这一消息,将会直接影响到无数人。

据官方消息,大约有6000万华侨居住在海外。

而根据《南华早报》的一份报道,在香港地区,大约有八万到十五万左右来自大陆地区的人在此工作。

澳门地区有多少来自大陆的人,还不得而知,不过根据《日经亚洲评论》报道,在澳门工作的中国公民也被告知,需要开始在国内缴纳个人所得税。

1、CRS管哪些类型海外机构的帐户?

存款机构、托管机构、投资机构、特定的保险公司。

2、哪些类型的资产信息将被交换?

存款账户、托管账户、现金值保险合约、年金合约、持有金融机构的股权/债权权益。

3、哪些信息将被交换?

帐户及帐户余额、姓名以及出生日期 (个人)、账号及账户余额、税收居住地(国别)、年度付至或记入该账户的总额。

4、哪些资产不在CRS之列?

不动产的非债务性直接权益和具体的商品实物不属于金融资产的范畴,所以不必上报。

比如房产、游艇、跑车、古董字画、珠宝等等非金融类资产。

05

高净值人士应寻求改变

CRS主要会影响到在海外有金融资产配置的人。

经常出国旅游,海外留学,海外买买买的同志,大可不必担心受到影响。

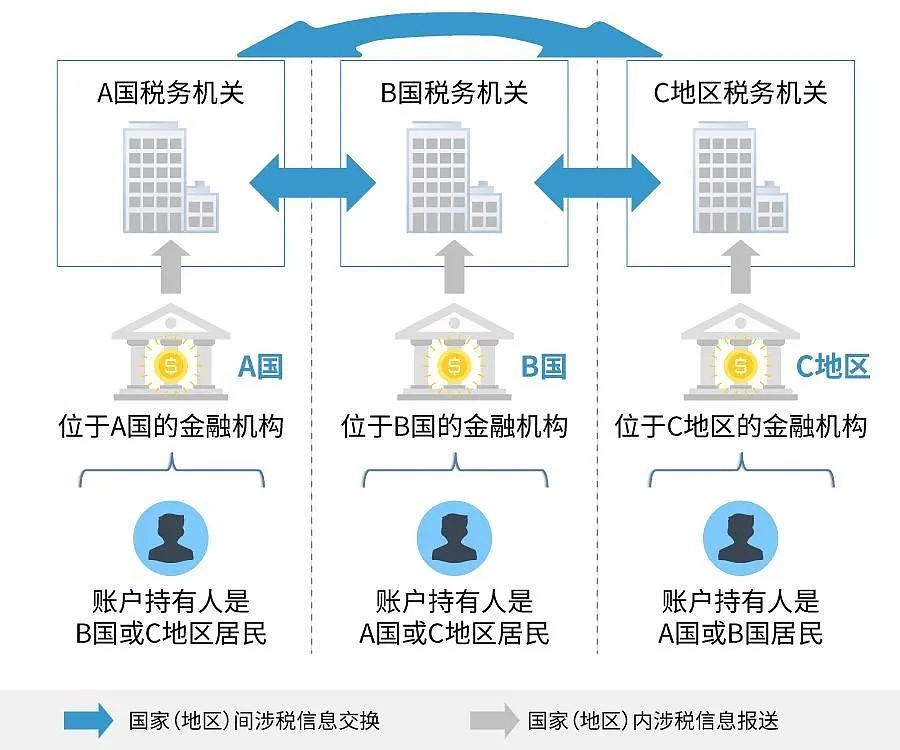

举个例子,某中国公民在海外银行有一笔巨额存款(50万英镑),因中国与英国达成了协议,那么这名中国公民在英国的哪家银行存有多少钱的信息将由英国银行报送到英国银行管理部门即英国金融服务管理局,该局再报送到英国税务局,由英国税务局与中国国家税务总局进行信息交换,这位中国公民在英国银行的所有信息对中国国家税务总局来说将一览无余。

(图片来源于税务局官网)

财富的管理,是一个复杂的系统工程,金融工具的有机组合和安排再也不能缺位。来源不明的财富需要通过税收来正名,应税的财产需要尽快通过合理配置人寿保险、家族信托来进行税务筹划。

美国暂时与中国未达成征税协议,因两国之间的差异较大,想要达成协议会有很长一段路要走,尤其是在当下中美关系日趋紧张之际。

专题:世界各国应对新冠肺炎疫情进入专题 >>

科学家发现可彻底改变新冠治疗方法的蝙蝠基因(图)

外媒:密苏里因新冠告中国!要求赔偿损失并威胁没收资产(图)

《华尔街日报》:特朗普拟叫停被指引发新冠疫情的病毒研究(组图)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64